Los ETFs de altcoins alcanzan la popularidad: visión general de datos, oportunidades y análisis de riesgos

I. Introducción

En el cuarto trimestre de 2025, el mercado estadounidense vivió una oleada de lanzamientos de ETF de altcoins, con la aprobación y cotización sucesiva de varios ETF spot de un solo activo, un acontecimiento de “emisión en lote” sin precedentes para el sector cripto. La exitosa introducción de los ETF spot de Bitcoin (BTC) y Ethereum (ETH) no solo abrió la puerta a la asignación regulada de activos cripto por parte de inversores institucionales, sino que también estableció un modelo claro de aprobación regulatoria y una vía de desarrollo de productos, acelerando directamente la presentación masiva y el despliegue de ETF de altcoins.

A medida que la U.S. Securities and Exchange Commission (SEC) sigue perfeccionando su proceso de aprobación de ETF cripto, y los gestores de activos y participantes del mercado se posicionan estratégicamente, el cuarto trimestre de 2025 se ha convertido en una ventana clave para el despliegue de ETF de altcoins. ETF de activos como XRP, SOL, DOGE, LTC, HBAR y LINK ya han debutado en las bolsas, mientras que la siguiente ola—including AVAX y AAVE—avanza rápidamente. La rápida expansión de los ETF de altcoins pone de manifiesto la institucionalización acelerada del mercado cripto y marca una transición de productos cripto dominados por “un solo activo principal” hacia una madurez más diversificada y estratificada.

En este contexto, este artículo repasa la evolución de los ETF de altcoins, analizando el efecto demostración de los ETF de Bitcoin y Ethereum, el auge de las cotizaciones en lote y la cartera de solicitudes de ETF de altcoins pendientes. Examinamos los flujos de capital, la actividad de negociación, el AUM y el comportamiento de precios de los ETF de altcoins ya listados. Sobre esta base, abordamos las oportunidades y riesgos de los ETF de altcoins y esbozamos tendencias futuras, con el objetivo de ofrecer una perspectiva sectorial bien estructurada, lógica y práctica tanto para inversores minoristas como institucionales que navegan en este sector emergente.

II. Visión general de los ETF de altcoins

1. El efecto demostración de los ETF de Bitcoin y Ethereum

En los últimos años, la aprobación de ETF spot de Bitcoin (BTC) y Ethereum (ETH) en EE. UU. ha sido el hito más relevante para la integración de los activos cripto en las finanzas tradicionales. El lanzamiento del ETF de Bitcoin atrajo grandes flujos institucionales en poco tiempo, impulsando la participación en el mercado. El ETF de Ethereum siguió el mismo camino, permitiendo a instituciones y minoristas acceder a inversiones cripto de forma regulada.

Este “efecto puerta de entrada” transformó la dinámica del mercado: los inversores asumieron mayor riesgo, las instituciones se mostraron más proclives a asignar activos digitales, los gestores de activos ampliaron sus líneas de productos y los reguladores ganaron experiencia y confianza en el proceso de aprobación. Como resultado, surgió rápidamente una ola de solicitudes de ETF de altcoins, con muchos gestores lanzando productos ETF de un solo activo y multiactivo para XRP, DOGE, LTC, HBAR, SUI y LINK.

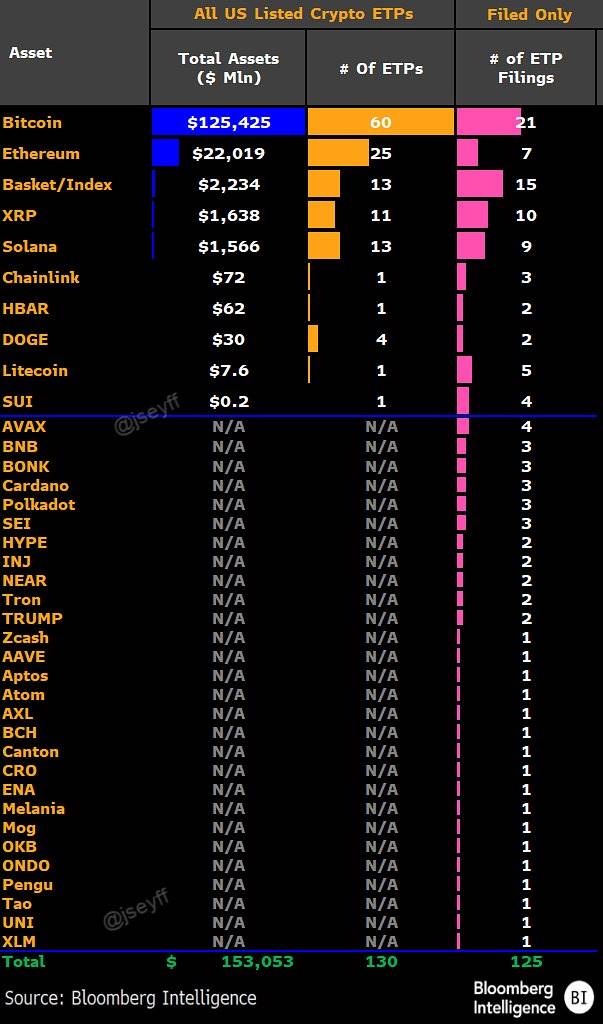

Fuente: https://x.com/Minh_BNB10000/status/1999307817430462471?s=20

Otro factor clave ha sido la evolución regulatoria incremental de la SEC. En septiembre de 2025, la SEC adoptó oficialmente los “Estándares Genéricos de Cotización para Acciones de Fideicomisos de Materias Primas” revisados, otorgando a los ETF de activos cripto criterios de entrada más claros y plazos de aprobación mucho más cortos, reduciendo el proceso de unos 240 días a solo 60–75 días. Este marco regulatorio es la base del auge de solicitudes en lote y cotizaciones concentradas de ETF de altcoins.

Además, el cierre del gobierno estadounidense en noviembre de 2025 generó un vacío regulatorio temporal. Bajo ciertas disposiciones (como la Sección 8(a) de la Securities Act de 1933), algunos registros de fondos sin cláusulas de demora podían entrar en vigor automáticamente, generando de facto un “canal de aprobación silenciosa” para cotizaciones aceleradas. Estos factores desencadenaron la reciente ola de lanzamientos masivos de ETF de altcoins.

2. Auge de las cotizaciones en lote de ETF de altcoins

Desde la segunda mitad de 2025, el ritmo de aprobación y cotización de ETF de altcoins en EE. UU. se ha acelerado, mostrando un patrón de “cola para cotizar” y aprobaciones progresivas en lote.

- ETF de Solana: En octubre de 2025, el ETF de Solana (SOL) fue aprobado y listado en bolsas como NYSE, marcando el primer ETF spot de altcoin negociado en EE. UU.

- ETF de Hedera: También en octubre, varias solicitudes de ETF de Hedera (HBAR) entraron en revisión. Canary Capital y otros revisaron los registros de ETF de HBAR, que fueron aprobados y listados en las semanas siguientes.

- ETF de XRP: En noviembre de 2025, el ETF de XRP se convirtió en el segundo ETF spot de altcoin aprobado en lote y cotizado rápidamente. Canary Capital, Grayscale, 21Shares y otros lanzaron ETF de XRP en NYSE Arca y otras bolsas, atrayendo importantes flujos de capital en poco tiempo.

- ETF de DOGE: En noviembre de 2025, el ETF de DOGE (Dogecoin) fue aprobado por la DEC, señalando la aceptación regulatoria—aunque cautelosa—de las meme coins.

- ETF de LTC: El ETF de la altcoin histórica LTC (Litecoin) también fue aprobado en noviembre. Aunque los flujos de capital han sido modestos, esto abrió la puerta a nuevas solicitudes de ETF de altcoins históricas.

- ETF de LINK: Tras XRP, SOL, DOGE y LTC, el ETF de LINK (Chainlink) “rompió el hielo” a principios de diciembre. El ETF de LINK atrajo decenas de millones de dólares en su primer día, reflejando la demanda de ETF de activos de infraestructura on-chain con protocolos de utilidad y ecosistema sólidos.

- ETF de SUI: El 5 de diciembre, la SEC aprobó el primer ETF de SUI apalancado 2x (TXXS), emitido por 21Shares y listado en Nasdaq.

3. ETF de altcoins en la cartera de solicitudes

Más allá de los ya listados, muchos ETF de altcoins potenciales permanecen bajo revisión de la SEC, con solicitudes activas impulsando la próxima fase de atención del mercado.

Los activos clave en revisión incluyen:

- ETF de AVAX: Avalanche, una de las principales cadenas de contratos inteligentes, ha entrado en el proceso de aprobación acelerada y es candidata probable para la próxima ronda de aprobaciones.

- ETF de BNB: Las solicitudes de ETF de BNB están lideradas por VanEck, REX Shares y Osprey Funds, y han entrado en revisión por la SEC, posicionando a BNB como fuerte contendiente para ser el primer ETF del ecosistema Binance aprobado en EE. UU.

- Otros activos potenciales: ADA (Cardano), DOT (Polkadot), INJ (Injective), SEI, APTOS y AAVE también han presentado solicitudes de ETF que ya están en la cola regulatoria. Según el analista de Bloomberg Intelligence James Seyffart, la SEC tiene actualmente decenas de solicitudes de ETF de clases de activos pendientes, con las altcoins representando una parte significativa.

- ETF multiactivo: Algunas firmas exploran “ETF de cestas multiactivo”, ETF de staking-yield e incluso ETF temáticos de memecoins. Si se aprueban, estas innovaciones ampliarían aún más los límites de la inversión regulada en altcoins.

En conjunto, se espera que las aprobaciones de ETF de altcoins en EE. UU. sigan siendo densas durante los próximos 6–12 meses. Los actuales ETF de XRP, SOL, DOGE, LTC, HBAR y LINK son solo la primera ola, con muchos más activos en la cartera, estableciendo una tendencia sistemática de desarrollo de mercado.

III. Revisión del rendimiento de los ETF de altcoins listados

El debut de los ETF spot de altcoins se ha convertido en un punto central para el mercado cripto. Aunque el sentimiento general sigue siendo débil para los activos principales, varios ETF de altcoins continúan atrayendo flujos de capital destacados.

1. ETF spot de XRP

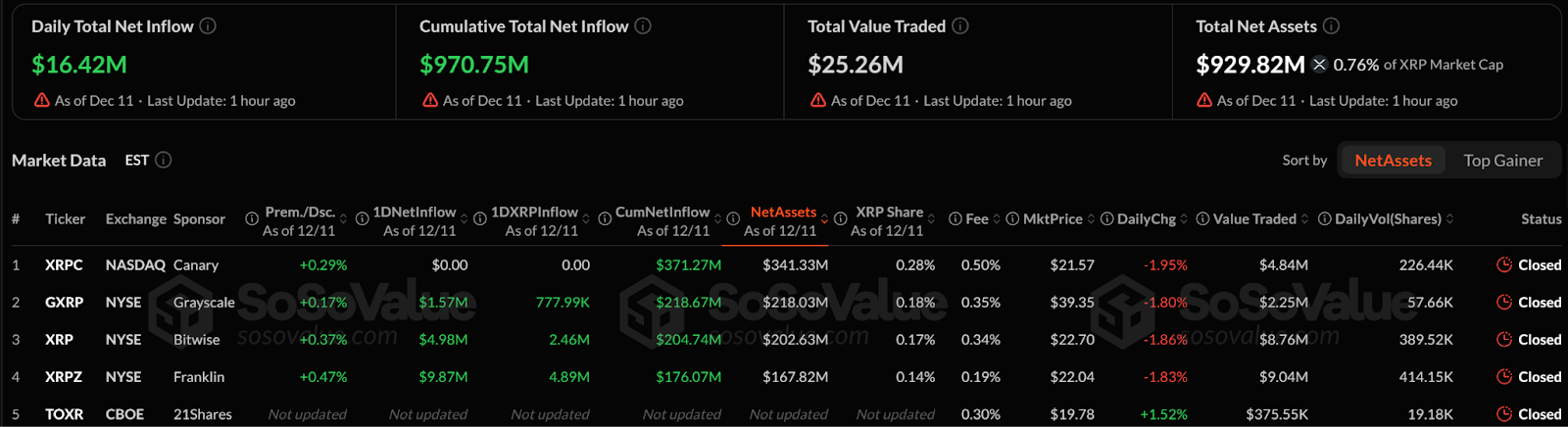

Fuente: https://sosovalue.com/assets/etf

El ETF spot de XRP ha sido emitido por varios gestores de activos, incluyendo Canary Capital, Grayscale, Franklin Templeton y Bitwise. Es uno de los ETF de altcoins más emitidos y con mayor actividad institucional.

Desde su lanzamiento, los ETF de XRP han demostrado una fuerte atracción de capital, con entradas netas acumuladas de aproximadamente 970 millones de dólares y un AUM total superior a 929 millones. Desde su debut el 13 de noviembre, se han registrado entradas netas en varias sesiones consecutivas, sumando unos 756 millones en las últimas 11 jornadas.

Actualmente, los ETF de XRP se encuentran entre los productos de ETF de altcoins más populares, sirviendo como “puerta de entrada preferida” para instituciones que buscan exposición a altcoins, gracias a sus múltiples emisores, sólidos flujos de entrada y gran AUM.

2. ETF spot de SOL

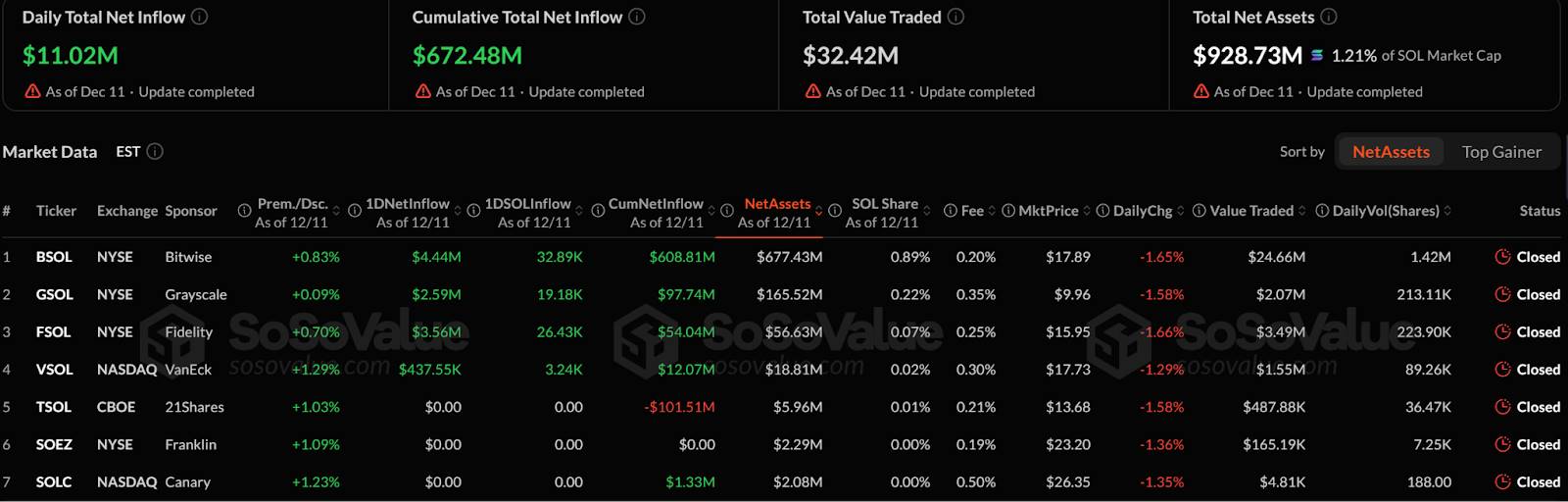

Fuente: https://sosovalue.com/assets/etf

El ETF de Solana fue lanzado conjuntamente por varios gestores de activos. Desde su cotización, los ETF de Solana han registrado entradas netas acumuladas de unos 672 millones de dólares, con un AUM total de alrededor de 928 millones, situándose entre los ETF de altcoins de mayor tamaño y como referente en absorción sostenida de capital.

A diferencia de XRP, las entradas a los ETF de Solana han sido más escalonadas: un gran repunte inicial y luego un ritmo más estable en lugar de un crecimiento explosivo. Esto sugiere que los inversores se centran en el posicionamiento a largo plazo más que en el trading a corto plazo.

El rendimiento del ETF de Solana pone de relieve el potencial de los ETF de altcoins para atraer asignaciones institucionales y refleja una tendencia de “posicionamiento paciente”. Aunque su escala lidera entre sus pares, la desconexión entre precio y entradas también apunta a riesgos de volatilidad a corto plazo.

3. ETF spot de HBAR

Fuente: https://sosovalue.com/assets/etf

El ETF de Hedera (HBAR) también ha entrado en el mercado y captado cierta atención. Los primeros ETF de HBAR han atraído unos 82 millones de dólares en entradas netas, situándose como productos de altcoins de tamaño medio. En comparación con XRP y SOL, la base de capital de HBAR es menor.

Los ETF de HBAR han mostrado entradas netas semanales continuas, con movimientos de capital estables y sin grandes salidas incluso en semanas de menor volumen. Esta estabilidad está ligada a su ecosistema y casos de uso. Sin embargo, desde la cotización del ETF, el precio de HBAR ha caído cerca de un 20 %, reflejando la debilidad general del mercado cripto.

4. ETF spot de LTC

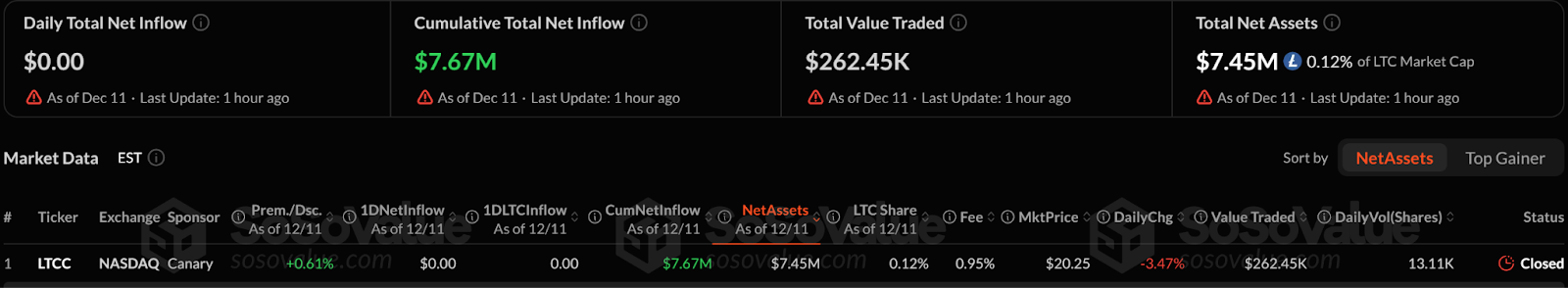

Fuente: https://sosovalue.com/assets/etf

LTC (Litecoin), una de las altcoins más antiguas, tuvo su ETF spot lanzado por Canary Capital y otros a finales de octubre de 2025, situándose entre los primeros ETF de altcoins aprobados. A pesar de su estatus histórico y actividad de negociación, el ETF ha atraído mucho menos capital y atención que los ETF de altcoins de primer nivel como XRP y SOL.

Según datos de SoSoValue, a mediados de noviembre de 2025 el ETF de LTC (a menudo denominado LTCC) acumulaba entradas netas de unos 7,67 millones de dólares. En varios días no se han registrado entradas. Frente a los cientos de millones de los ETF de XRP y las decenas o cientos de millones de los ETF de SOL, la atracción de capital de LTC es débil y no se ha convertido en una posición central para los inversores en ETF de altcoins.

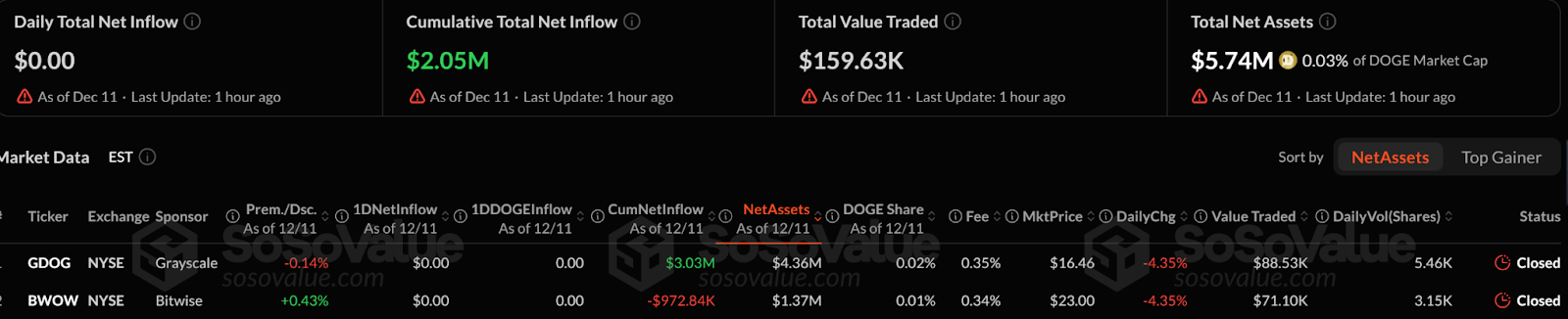

5. ETF spot de DOGE

Fuente: https://sosovalue.com/assets/etf

DOGE (Dogecoin) es una de las meme coins más icónicas, considerada durante mucho tiempo un activo impulsado por la comunidad. Con la aprobación de la SEC en noviembre de 2025 para que Rex-Osprey y otros coticen ETF de DOGE, DOGE se convirtió en uno de los primeros y más simbólicos ETF de meme coins.

Según datos de SoSoValue, los ETF spot de DOGE han acumulado unos 2,05 millones de dólares en entradas netas, reflejando una asignación de capital muy limitada. La actividad de negociación también es baja, con solo unos pocos millones de dólares de volumen el primer día y flujos generalmente escasos e irregulares después. Esto indica que las instituciones siguen siendo cautelosas con una exposición profunda a los ETF de DOGE.

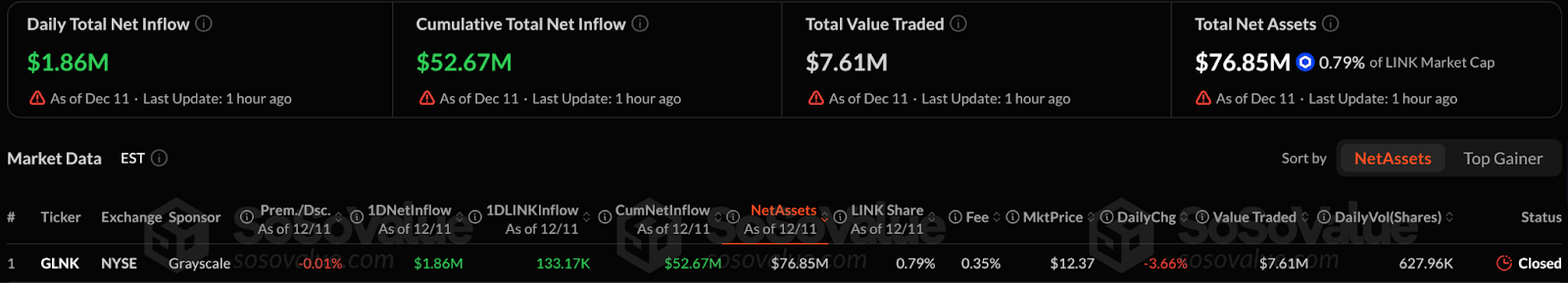

6. ETF spot de LINK

Fuente: https://sosovalue.com/assets/etf

El primer ETF spot en EE. UU. para LINK (Chainlink), el Grayscale Chainlink Trust ETF (GLNK), se listó en NYSE el 2 de diciembre de 2024 (hora del Este). Desde su lanzamiento, el ETF de LINK ha sumado unos 52 millones de dólares en entradas netas, con un AUM de 76 millones. El papel de Chainlink en la infraestructura de datos blockchain ha atraído asignaciones institucionales a largo plazo al ETF.

Aunque el comportamiento del precio de LINK sigue ligado en gran medida a los movimientos del mercado general, las entradas al ETF podrían proporcionar una base de demanda estable en el futuro.

7. Resumen del rendimiento de los ETF de altcoins listados

El comportamiento de estos ETF revela una clara “divergencia” en el mercado estadounidense de ETF spot de altcoins:

- El capital principal se concentra en los ETF de XRP y Solana, que presentan más emisiones, entradas más rápidas y mayor AUM, convirtiéndose en el foco central del mercado.

- ETF de tamaño medio como HBAR y LINK muestran un desempeño estable, equilibrando el valor del ecosistema y el reconocimiento institucional, aunque aún por detrás del primer nivel.

- Los ETF de LTC y DOGE quedan marginados, con capital limitado, baja actividad de negociación y escaso soporte de precios, lo que se traduce en poca atención del mercado.

- En general, los precios de los ETF de altcoins han tenido dificultades desde su lanzamiento, evidenciando que el sentimiento de mercado y los factores macroeconómicos siguen influyendo fuertemente en los precios, y que las entradas a los ETF no han impulsado ganancias inmediatas.

En resumen, aunque los ETF de altcoins aún no igualan la profundidad y escala de los ETF de BTC/ETH, ya muestran tendencias de asignación más selectiva, entradas a largo plazo y mayor participación institucional, sentando las bases para una nueva era de “inversión institucionalizada” en el sector de altcoins.

IV. Oportunidades y riesgos de los ETF de altcoins

Con la rápida aprobación y el lanzamiento sucesivo de ETF spot de altcoins en EE. UU., el mercado entra en una nueva fase de inversión institucionalizada. Aunque su escala aún está por detrás de los ETF de Bitcoin y Ethereum, su potencial de crecimiento y efecto demostración son significativos.

1. De la institucionalización a la segmentación: oportunidades estructurales para los ETF de altcoins

1) Viento regulatorio a favor: El éxito de los ETF spot de Bitcoin y Ethereum abrió una vía regulada para productos de altcoins. En 2025, la SEC revisó los estándares de cotización de ETF e introdujo mecanismos como el “fast track” y la Sección 8(a) de la Securities Act de 1933, permitiendo que los ETF de altcoins lleguen a las bolsas de forma más eficiente: se agilizan las aprobaciones, se amplía la diversidad de productos y se reducen las barreras de entrada institucional.

2) Reasignación de capital institucional: Los datos de noviembre de 2025 muestran que, mientras los ETF spot de Bitcoin y Ethereum registraron grandes salidas, los ETF de altcoins captaron unos 1 300 millones de dólares en entradas netas, principalmente en productos de XRP y Solana. Esto indica que las instituciones reconsideran la asignación a altcoins. Es relevante que estos flujos reflejan una búsqueda selectiva de fundamentales, cumplimiento y valor de ecosistema, no solo sentimiento de mercado. Por ejemplo:

- Los ETF de XRP son preferidos por su uso en pagos transfronterizos y su vía regulatoria más clara;

- Los ETF de Solana combinan estructuras de staking yield, atrayendo a instituciones que buscan asignación a largo plazo.

Esta rotación de BTC/ETH hacia ETF de altcoins muestra que la aceptación institucional de las altcoins como activos de valor a largo plazo está creciendo.

3) ETF como acceso regulado para minoristas e instituciones: Los ETF de altcoins ofrecen a los minoristas una vía simplificada para acceder a activos on-chain—sin necesidad de wallets ni claves privadas, sin depender de exchanges centralizados y con un riesgo más controlable que la autocustodia. Para las instituciones, los ETF son herramientas maduras y reguladas aptas para fondos de pensiones, hedge funds y carteras de gestión patrimonial, ampliando la base de capital.

Los ETF también mejoran la transparencia y visibilidad sectorial, haciendo que la inversión en altcoins sea accesible a través de vehículos financieros tradicionales en lugar de depender solo del trading descentralizado o la liquidez OTC.

2. Riesgos clave: desafíos de mercado, regulatorios y técnicos

Pese a las oportunidades, los ETF de altcoins enfrentan riesgos significativos, desde las características del activo hasta el entorno macro y regulatorio.

1) Incertidumbre regulatoria: Aunque los procesos de aprobación han mejorado, la SEC sigue siendo muy cauta con los ETF de altcoins. El estatus legal, la clasificación y los requisitos de cumplimiento en evolución pueden afectar la operativa y la liquidez de los ETF. La determinación por parte de la SEC del estatus del activo (valor vs. commodity) sigue siendo un tema clave, y cualquier cambio de política o sentencia judicial podría forzar ajustes o exclusiones. Las rápidas aprobaciones por “entrada en vigor por defecto” también despiertan preocupación, ya que algunos productos pueden requerir mejoras de cumplimiento tras la cotización, generando incertidumbre en precios y asignación.

2) Riesgos de profundidad y liquidez de mercado: A diferencia de BTC y ETH, muchas altcoins carecen de liquidez profunda. Grandes entradas a ETF pueden mover el mercado, mientras que los reembolsos en ciclos bajistas pueden agravar la presión de liquidez. Por ejemplo, los ETF de Solana han atraído fuertes entradas pero enfrentan presión bajista en precios, lo que muestra que la formación de precios de altcoins depende de algo más que los flujos de capital: el sentimiento y la liquidez son cruciales. Para altcoins más pequeñas como DOGE y LTC, las entradas débiles suponen insuficiente profundidad para grandes operaciones institucionales, aumentando el riesgo de slippage en mercados volátiles.

3) Saturación de mercado y competencia de productos: A medida que aumentan los ETF de altcoins, el capital puede dispersarse, limitando la escala e impacto de cada ETF. Hay más de 100 solicitudes de ETF cripto pendientes en la SEC, y un universo creciente de activos diluye el foco inversor. Si la sobreoferta y las “guerras de comisiones” se generalizan, comisiones más bajas podrían atraer flujos a costa de la calidad del producto, perjudicando a los tenedores a largo plazo.

4) Alta volatilidad y riesgo de precio: Las altcoins son intrínsecamente más volátiles que BTC/ETH, por lo que incluso con acceso regulado vía ETF, los precios pueden oscilar bruscamente. Como se ha visto, las entradas a ETF no garantizan subidas de precios. El sentimiento macro, el endurecimiento de la liquidez y las liquidaciones forzadas pueden provocar caídas pronunciadas, desafiando a los inversores de menor riesgo. Los ETF con fuerte presencia minorista son especialmente vulnerables a oscilaciones por sentimiento y comportamiento irracional amplificado.

5) Riesgos técnicos y operativos: Los ETF dependen de la custodia en bolsa, la compensación y la seguridad del activo subyacente. Los riesgos de smart contracts de altcoins, problemas de custodia en exchanges y el riesgo de “order book zombi” (spreads ampliados por baja actividad) pueden amenazar la operativa de los ETF. Para altcoins más pequeñas, puede surgir el “efecto isla de negociación” si el crecimiento del ETF se ralentiza, exponiendo rápidamente estos riesgos.

V. Perspectivas y conclusión sobre los ETF de altcoins

De cara al futuro, los ETF de altcoins seguirán transformando el mercado de activos cripto. A medida que los vientos regulatorios se consolidan, el entorno de cumplimiento se clarifica y el interés institucional crece, este segmento pasa de la infancia a la madurez.

- Regulación: La SEC ha reformado las normas para ETF cripto, introduciendo estándares genéricos de cotización y reduciendo los plazos de aprobación de cientos de días a unos 75. Esto allana el camino para que más activos—como SOL, XRP, LTC y HBAR—entren al mercado de ETF, pasando de aprobaciones caso por caso a lanzamientos a gran escala. Se espera que más ETF de altcoins reciban aprobación y salgan al mercado en los próximos trimestres.

- Sentimiento de mercado: Los analistas prevén una alta probabilidad de aprobación para los ETF de altcoins. Los analistas de ETF de Bloomberg estiman las probabilidades de aprobación para ETF spot de altcoins como Solana, XRP y LTC por encima del 90 %, considerando casi seguras algunas aprobaciones en los próximos meses. Este optimismo prudente refleja el reconocimiento regulatorio del cumplimiento, la transparencia y la madurez del mercado, atrayendo más instituciones y capital a largo plazo al sector.

- Internacional: La tendencia de los ETF de altcoins avanza a nivel global. Canadá, Europa y Asia han lanzado ETF cripto o productos similares, cada uno con diseños y normativas propias. Estos mercados sirven de modelo para EE. UU. y fomentan la diversificación global del capital en activos digitales. Por ejemplo, Francia y Alemania apoyan ETF de índices cripto, y las bolsas asiáticas lanzan opciones y futuros sobre altcoins, ofreciendo a los inversores estadounidenses más datos y estrategias.

- Estructura de mercado: Surge la “asignación por capas”: activos principales como XRP, SOL, ETH y BTC siguen siendo el pilar institucional y de cumplimiento, mientras que los ETF de altcoins de mediana y baja capitalización (como DOT, ADA, AVAX, INJ) atraen a inversores de alto riesgo y alta recompensa. Con la mayor variedad de productos, los inversores se centrarán más en el valor del ecosistema, la liquidez y los fundamentales a largo plazo, no solo en tendencias a corto plazo.

No obstante, los ETF de altcoins llevan asociados riesgos cíclicos y estructurales. Cambios regulatorios, oscilaciones de liquidez y factores macroeconómicos pueden provocar divergencias en los activos. Los inversores deben priorizar la gestión de riesgos y el ajuste dinámico de carteras, monitorizando política, sentimiento y flujos de capital.

En resumen, los ETF de altcoins son el resultado natural de la convergencia entre las finanzas tradicionales y los mercados cripto, en sintonía con la segmentación del mercado y la adaptación regulatoria. Para mediados de 2026, a medida que se gane experiencia regulatoria y mejoren los procesos de aprobación, se espera el lanzamiento de decenas o más de un centenar de ETF de altcoins de la mano de más de una docena de gestores de activos, creando un ecosistema de ETF más maduro, diverso y estratificado. Para los inversores minoristas, esto supone más canales de inversión regulados y cómodos, y un mercado cripto entrando en una nueva era de institucionalización, diversificación y profesionalización. La ola de ETF de altcoins ya está en marcha: las oportunidades y riesgos futuros coexistirán, y la clave será la participación racional y la construcción estratégica de carteras.

Sobre nosotros

Hotcoin Research es el núcleo de investigación de Hotcoin Exchange, dedicado a convertir el análisis profesional en insights prácticos. Nuestros “Weekly Insights” e “In-depth Reports” analizan tendencias de mercado; a través de nuestro exclusivo “Hotcoin Select” (cribado dual IA + expertos), ayudamos a identificar activos prometedores y minimizar los costes de prueba y error. Las sesiones en vivo semanales acercan a nuestros investigadores al público para explicar temas de actualidad y anticipar tendencias. Creemos que la orientación experta y el trato humano ayudan a más inversores a navegar ciclos y captar oportunidades de valor en Web3.

Aviso de riesgo

El mercado de criptomonedas es altamente volátil y la inversión conlleva riesgos. Recomendamos encarecidamente a los inversores comprender plenamente estos riesgos e invertir solo dentro de un marco sólido de gestión de riesgos para garantizar la seguridad del capital.

Declaración:

- Este artículo es una reimpresión de [TechFlow]. El copyright pertenece al autor original [Hotcoin Research]. Si tiene alguna objeción a esta reimpresión, contacte con el equipo de Gate Learn para su gestión conforme a los procedimientos pertinentes.

- Exención de responsabilidad: Las opiniones expresadas en este artículo pertenecen únicamente al autor y no constituyen asesoramiento de inversión.

- Las versiones en otros idiomas de este artículo son traducidas por el equipo de Gate Learn. Salvo que se mencione a Gate, no copie, distribuya ni plagie el contenido traducido.

Artículos relacionados

¿Qué es Tronscan y cómo puedes usarlo en 2025?

¿Qué es SegWit?

¿Qué es HyperGPT? Todo lo que necesitas saber sobre HGPT

¿Qué es la Billetera HOT en Telegram?

¿Qué es Solscan y cómo usarlo? (Actualización 2025)