Gate Research: Aplicación y backtesting de indicadores de momentum en el mercado cripto

Resumen

- La inversión por momentum parte de la premisa de que las tendencias de precios suelen prolongarse en el tiempo y se ha implementado extensamente tanto en mercados financieros tradicionales como en el mercado cripto. Este informe se centra en Bitcoin (BTC), revisando de manera sistemática los fundamentos teóricos, los factores conductuales y los riesgos potenciales de las estrategias de momentum, y establece el marco para el análisis empírico posterior.

- El momentum se entiende como la "inercia" de los movimientos de precios y habitualmente se cuantifica como la diferencia entre el precio actual y uno histórico. En el mercado de BTC, las métricas de momentum a corto plazo (por ejemplo, el momentum de 10 días) captan eficazmente la dirección de la tendencia en el corto plazo.

- El efecto momentum está estrechamente vinculado a la finanza conductual. El comportamiento gregario, la conformidad de los inversores y la subreacción refuerzan la continuidad de las tendencias, mientras que los eventos inesperados y los giros de sentimiento pueden invalidar rápidamente las señales de momentum y provocar caídas considerables.

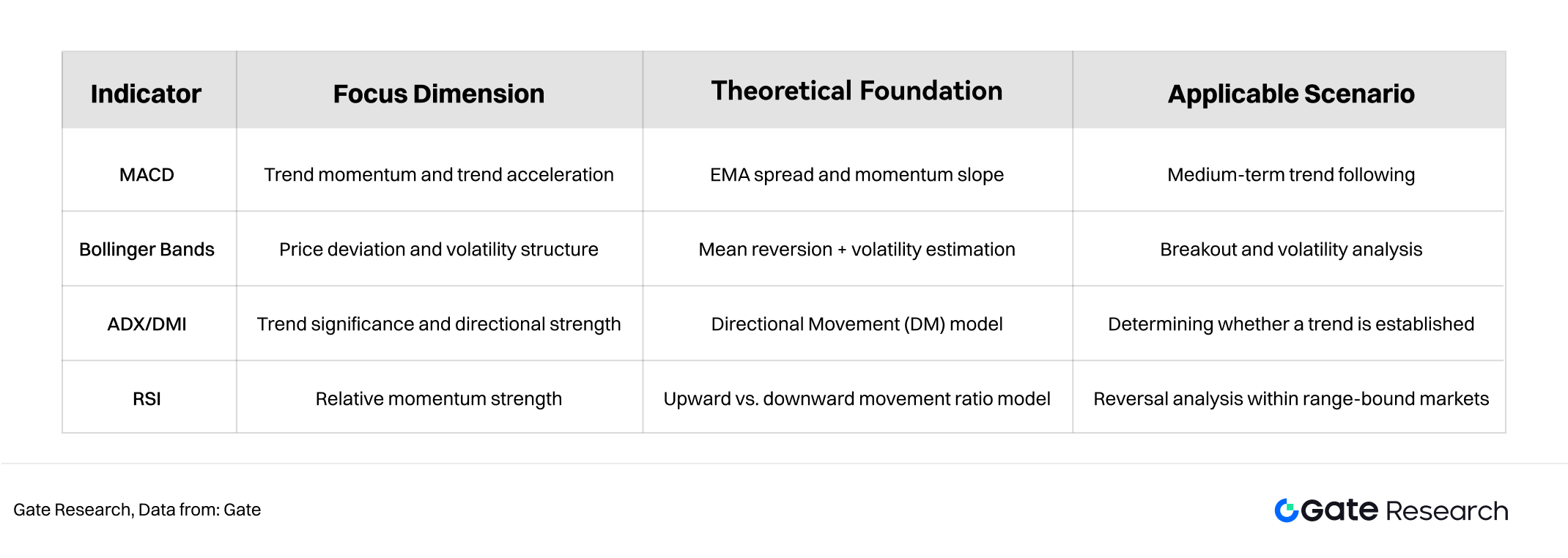

- Este informe emplea MACD, Bandas de Bollinger, ADX/DMI y RSI como indicadores fundamentales de momentum, que representan la dinámica de precios desde perspectivas complementarias: dirección de tendencia, estructura de volatilidad, fuerza de la tendencia y sentimiento de mercado.

- Los resultados de backtesting muestran que el desempeño de las estrategias de momentum depende en gran medida de la estructura del mercado. En mercados laterales o débiles, MACD y RSI generan señales falsas con frecuencia; ADX/DMI presenta riesgo controlado pero retornos limitados; las estrategias de ruptura con Bandas de Bollinger destacan en fases de expansión de volatilidad, lo que sugiere que el momentum impulsado por la volatilidad es más eficaz en el mercado de BTC.

- Para mejorar la robustez de las estrategias de momentum en BTC, la combinación de varios indicadores ayuda a mitigar el riesgo de fallo de un solo indicador.

Introducción

La inversión por momentum es una estrategia cuantitativa basada en la persistencia de las tendencias de precios y ha cobrado relevancia tanto en mercados financieros tradicionales como en criptoactivos. Este estudio examina sistemáticamente la eficacia de las estrategias de momentum en el mercado de BTC, analizando sus bases teóricas, la lógica de comportamiento del mercado y los riesgos potenciales, y sentando así el fundamento teórico para la investigación empírica posterior.

Conceptos de Momentum y Métodos de Medición

2.1 Definición de Momentum

En los mercados financieros, el "momentum" describe la tendencia de un activo a mantener su dirección de precio (al alza o a la baja) durante un periodo determinado. Este concepto es comparable a las leyes de Newton en física: un objeto mantiene su trayectoria y velocidad salvo que una fuerza externa lo altere. De manera similar, los precios en los mercados tienden a mostrar inercia y a continuar la tendencia existente, generando trayectorias sostenidas tanto ascendentes como descendentes.

2.2 Fórmula Cuantitativa de Momentum

Para analizar cuantitativamente la persistencia de las tendencias de precios, los inversores emplean una fórmula de momentum sencilla y eficaz:

Momentum = Precio más reciente del activo − Precio del activo en un punto pasado específico

La diferencia entre ambos valores representa el momentum en ese periodo.

- Momentum positivo indica tendencia alcista.

- Momentum negativo sugiere tendencia bajista.

Por ejemplo, si una acción cotizaba a 100 USD hace un mes y ahora vale 120 USD, su momentum es:

120 − 100 = 20

Este valor revela una tendencia positiva sostenida en el último mes, lo que indica momentum alcista. Los inversores suelen interpretarlo como señal de posibles ganancias a corto plazo, aunque también deben considerarse el sentimiento de mercado y las condiciones macroeconómicas.

2.3 Indicadores de Momentum Basados en BTC

En la investigación de criptoactivos, BTC se utiliza habitualmente como activo de referencia para el análisis de indicadores de momentum. Al igual que en acciones o índices tradicionales, el momentum de BTC puede medirse por diferencias de precio en distintas ventanas temporales, siendo el periodo corto de 10 días el más frecuente.

El cálculo del momentum de BTC a 10 días es:

Momentum BTC 10 días = Precio de cierre de hoy − Precio de cierre de hace 10 días

Este indicador refleja claramente el movimiento del precio de BTC en los últimos 10 días.

Por ejemplo, el 24 de noviembre, el precio de BTC era 87 288 USD y 10 días antes, 94 584 USD. Por tanto, su momentum de 10 días es:

87 288 − 94 584 = −7 296

Este momentum negativo evidencia que BTC ha caído en los últimos 10 días, lo que indica predominio de la presión vendedora. Por el contrario, un valor positivo sugeriría una tendencia alcista impulsada por compras.

2.4 Interpretación de Mercado y Factores Dinámicos

Los indicadores de momentum no solo revelan la persistencia de los movimientos de precios, sino que también pueden combinarse con eventos históricos y cambios en el ciclo económico para explicar los motores de las tendencias de mercado. Por ejemplo:

- La acumulación de momentum positivo suele coincidir con optimismo inversor, mejora de las perspectivas económicas o aumento de beneficios empresariales.

- La continuidad del momentum negativo se asocia habitualmente a mayor aversión al riesgo, presión macroeconómica o riesgo sistémico elevado.

Sin embargo, el momentum no es infalible. Choques económicos, cambios regulatorios, disrupciones sectoriales y otros factores externos pueden revertir rápidamente las tendencias e invalidar las señales de momentum. Por ello, en la práctica, los indicadores de momentum deben combinarse con otros indicadores técnicos o análisis fundamental para mejorar la precisión y estabilidad.

Introducción a la Inversión por Momentum

La premisa de las estrategias de momentum es que los activos con tendencias claras al alza o a la baja tienden a mantener esa dirección en el corto y medio plazo. Los inversores buscan capturar rendimientos adicionales identificando señales de tendencia, analizando el momentum de precios y tomando posiciones largas o cortas en consecuencia. A diferencia de la inversión en valor, que prioriza el valor intrínseco, o la inversión en crecimiento, que se orienta al potencial futuro, las estrategias de momentum consideran el comportamiento del precio como principal fuente de información.

En mercados bursátiles tradicionales, las estrategias de momentum evalúan el rendimiento pasado de un activo en un periodo determinado para decidir la posición futura. En el mercado cripto—donde la volatilidad es alta y el sentimiento cambia rápidamente—las características de momentum son más acusadas, lo que lo convierte en un campo de estudio especialmente relevante.

El fundamento teórico de la inversión por momentum se apoya parcialmente en la finanza conductual. Los participantes del mercado suelen mostrar comportamientos irracionales como el efecto rebaño, la conformidad, la sobrerreacción o la subreacción. Estos comportamientos pueden provocar que los precios se muevan en una misma dirección durante periodos prolongados. Una vez que se forma una tendencia, el seguimiento colectivo puede reforzarla aún más, generando el efecto momentum.

No obstante, las estrategias de momentum conllevan riesgos significativos. Las tendencias pueden revertirse bruscamente por cambios en las condiciones de mercado, giros de sentimiento o eventos inesperados, lo que genera alta volatilidad y posibles caídas. Además, la estrategia exige identificar tendencias a tiempo y ajustar la cartera con frecuencia, obligando al inversor a mantener una vigilancia constante sobre el mercado.

En suma, la inversión por momentum se diferencia de la inversión en valor, que busca activos infravalorados, y de la inversión en crecimiento, centrada en el potencial de desarrollo futuro. En cambio, enfatiza la persistencia de las tendencias de precios y los mecanismos conductuales que las sustentan. En el mercado altamente volátil de BTC, la existencia y estabilidad de los efectos momentum merecen un análisis profundo. Este informe examina el rendimiento y la viabilidad de las estrategias de momentum en BTC mediante análisis teórico y estudio empírico.

Indicadores Comunes de Momentum

Este capítulo explica de forma sistemática los indicadores técnicos más representativos en la investigación de momentum: Moving Average Convergence Divergence (MACD), Bandas de Bollinger, Average Directional Index y Directional Movement System (ADX/DMI), y Relative Strength Index (RSI). Estos indicadores describen la dirección de la tendencia, la estructura de la volatilidad, la fuerza del momentum y las señales potenciales de reversión desde diferentes ángulos, constituyendo la base para construir estrategias cuantitativas de momentum.

4.1 Moving Average Convergence Divergence (MACD)

4.1.1 Fundamento Teórico

El MACD, propuesto por Appel (1979), se basa en medir la velocidad y dirección de la tendencia a través de la diferencia entre medias móviles exponenciales (EMA) de distintos periodos. La EMA de corto plazo es más sensible a la nueva información y capta rápidamente los cambios de momentum, mientras que la EMA de largo plazo refleja la dirección general de la tendencia.

MACD capta el momentum siguiendo la tasa de cambio en la diferencia entre EMAs, lo que lo convierte en un indicador de momentum de segundo orden (mide el cambio en la tasa de cambio de la tendencia).

Ventajas principales:

- Captura simultánea de la dirección de la tendencia (DIF) y la fuerza de la tendencia (histograma)

- Menor sensibilidad al ruido, adecuado para evaluación de tendencias a medio plazo

4.1.2 Interpretación del Indicador

Con los parámetros por defecto de Gate, el MACD consta de tres elementos clave:

- Línea MACD: diferencia entre las EMA de 12 y 26 días, reacción rápida.

- Línea de señal: EMA de 9 días de la línea MACD, suaviza las fluctuaciones y genera señales de cruce.

- Histograma: diferencia entre la línea MACD y la línea de señal, visualiza la expansión o contracción del momentum.

El gráfico muestra cambios de fase claros en el MACD que corresponden a la estructura subyacente del precio. Tras el ascenso hasta 126 193 USD a mediados de octubre y la posterior caída, la línea MACD cruzó por debajo de la línea de señal y el histograma pasó de positivo a negativo, señalando el debilitamiento del momentum alcista. Con el mercado debilitado, el MACD se mantuvo por debajo de la línea cero, lo que indica dominio bajista.

Cuando el precio cayó hasta 80 646 USD a finales de noviembre y rebotó, el momentum negativo del MACD comenzó a reducirse, lo que implica menor presión vendedora. Sin embargo, el MACD seguía por debajo de la línea cero, lo que indica que no hubo reversión completa de la tendencia. Esta estructura alerta a los traders de que se requiere confirmación adicional para una reversión real, ya que la convergencia temporal del momentum no es suficiente como señal independiente.

La línea cero del MACD es clave para identificar tendencias.

- MACD por encima de la línea cero: la EMA de corto plazo supera a la de largo plazo, señal de mercado alcista.

- MACD por debajo de la línea cero: predomina el momentum bajista.

En el gráfico, el MACD permaneció por debajo de la línea cero desde noviembre, reflejando una tendencia descendente continuada.

4.1.3 Técnicas Prácticas con MACD

La línea cero del MACD es esencial para identificar tendencias. Cuando la línea MACD está por encima de la línea cero, la EMA de corto plazo supera a la de largo plazo, señal de mercado alcista; cuando está por debajo, predomina el momentum bajista. En el gráfico, el MACD se mantuvo por debajo de la línea cero desde noviembre, reflejando un descenso continuado típico de un entorno bajista.

Los inversores suelen combinar MACD con otros indicadores para aumentar la fiabilidad de las señales. Por ejemplo:

- RSI determina condiciones de sobrecompra o sobreventa; cuando RSI y MACD coinciden, refuerzan el diagnóstico de continuación o reversión de tendencia.

- El volumen que aumenta durante cruces de MACD puede confirmar la validez del movimiento de precios.

- Sistemas de medias móviles filtran el ruido de corto plazo, clarificando la evaluación de la tendencia.

La divergencia es una señal estructural relevante en MACD.

- Si el precio marca un nuevo mínimo pero el MACD no lo replica, surge una divergencia alcista, señalando debilitamiento bajista y posible rebote.

- Si el precio marca un nuevo máximo pero el MACD muestra un pico inferior, aparece una divergencia bajista, indicando agotamiento alcista y mayor riesgo.

4.2 Bandas de Bollinger

4.2.1 Fundamento Teórico

Las Bandas de Bollinger, desarrolladas por John Bollinger en los años ochenta, miden la volatilidad del mercado mediante la desviación estándar del precio y construyen un rango dinámico. A diferencia de los canales de ancho fijo, las Bandas de Bollinger se expanden o contraen en tiempo real según la volatilidad, reflejando mejor las condiciones cambiantes del mercado.

Las Bandas de Bollinger constan de tres líneas:

- Banda media (MID): media móvil simple (SMA) de 20 días

- Banda superior (UP): Banda media + 2 desviaciones estándar

- Banda inferior (DN): Banda media − 2 desviaciones estándar

El fundamento teórico reside en las características estadísticas de la distribución del precio: bajo la hipótesis de normalidad, los precios se mantienen dentro de ±2 desviaciones estándar en torno al 95 % del tiempo. Así, las Bandas de Bollinger aportan dirección de tendencia (banda media) e intensidad de volatilidad (ancho de banda).

La ventaja de las Bandas de Bollinger es reflejar simultáneamente tendencia y volatilidad. Cuando la volatilidad aumenta, la distancia entre las bandas superior e inferior se amplía, lo que indica entrada en un régimen de alta volatilidad. Cuando las bandas se estrechan, la volatilidad cae, lo que sugiere que el mercado puede estar preparando un nuevo movimiento. La banda media sirve de referencia de tendencia y permite que las Bandas de Bollinger sean útiles tanto en mercados tendenciales como laterales.

4.2.2 Interpretación del Indicador

Con la configuración predeterminada de Gate (20, 2) y el gráfico diario, se observa cómo las Bandas de Bollinger reflejan la estructura del mercado en distintas fases. Cuando el precio subió rápidamente hasta 126 193 USD a principios de octubre, la banda superior se expandió y el ancho de banda se amplió, señalando tendencia alcista con volatilidad creciente y fuerte momentum. Las velas se movían junto a la banda superior, formando una estructura clásica de extensión de tendencia.

Al retroceder el precio desde el máximo, las Bandas de Bollinger se estrecharon, reflejando menor volatilidad y transición a una fase de consolidación. En la caída posterior, las bandas se inclinaron hacia abajo y el precio se movió junto a la banda inferior, señalando que el momentum bajista dominaba. Tras el descenso hasta 80 646 USD a mediados de noviembre y el rebote, el ancho de banda se contrajo y las velas dejaron de tocar la banda inferior, lo que indica debilitamiento bajista. Sin embargo, el precio seguía por debajo de la banda media, lo que implica que aún no hubo reversión de tendencia.

En conjunto, las Bandas de Bollinger reflejan la evolución estructural del precio: expansión durante la tendencia alcista, consolidación, transición a tendencia bajista, y signos de contracción de volatilidad y estabilización cerca del mínimo. Ofrecen una perspectiva estructurada sobre estos cambios de fase y ayudan a los traders a evaluar momentum y fuerza de tendencia.

4.2.3 Técnicas Prácticas

Las Bandas de Bollinger no solo sirven para observar tendencias, sino que también se emplean para analizar volatilidad y posicionamiento del precio. La banda media se considera un límite de tendencia relevante. Cuando el precio permanece por encima de la banda media, el mercado es fuerte; si rompe y permanece por debajo, la tendencia se debilita. En el gráfico, la caída por debajo de la banda media a mediados de octubre y su no recuperación fue una señal clave de formación de tendencia bajista.

Los cambios de ancho de banda capturan los ciclos de volatilidad. Cuando las bandas se amplían, el mercado entra en alta volatilidad y las tendencias suelen acelerarse. Cuando las bandas se estrechan, la volatilidad cae y puede anticipar un nuevo movimiento. En el gráfico, el estrechamiento de septiembre a octubre precedió a una subida rápida: patrón típico de "contracción → ruptura".

Las bandas superior e inferior sirven de resistencia y soporte dinámicos. Tocar la banda superior no implica necesariamente sobrecompra; puede señalar fuerte continuación de tendencia. El precio junto a la banda inferior suele reflejar tendencia bajista consolidada más que simple sobreventa. Los toques repetidos a la banda inferior durante la caída ejemplifican fuerte momentum bajista.

Para aumentar la fiabilidad, las Bandas de Bollinger se combinan con otros indicadores. MACD puede confirmar la dirección de la tendencia; RSI identifica extremos de sobrecompra o sobreventa; sistemas de medias móviles describen mejor la estructura de tendencia. La validación cruzada entre indicadores refuerza las interpretaciones de las Bandas de Bollinger.

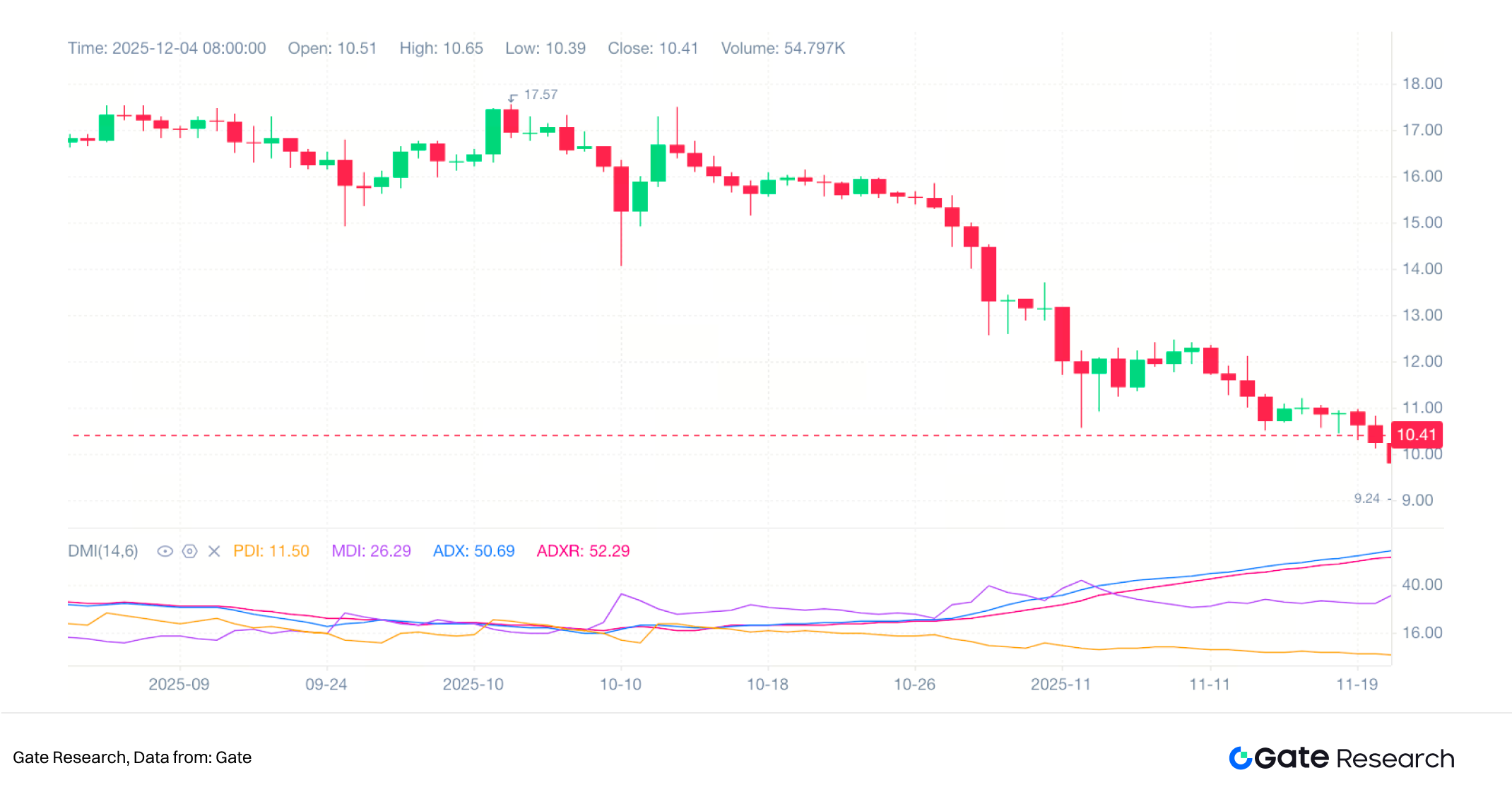

4.3 Average Directional Index y Directional Movement System (ADX/DMI)

4.3.1 Fundamento Teórico

El Average Directional Index (ADX) y el Directional Movement System (DMI), desarrollados por J. Welles Wilder Jr., son indicadores seguidores de tendencia. Su principio es medir la fuerza de la tendencia más que su dirección. El DMI incluye el Positive Directional Indicator (DMI+) y el Negative Directional Indicator (DMI−), que evalúan la fuerza de los movimientos alcistas y bajistas respectivamente. El ADX se calcula suavizando la diferencia entre DMI+ y DMI−, reflejando la intensidad global de la tendencia.

DMI+ representa el grado en que el máximo actual supera al anterior y DMI− el grado en que el mínimo anterior supera al actual. Ambos son valores positivos y miden la fuerza relativa entre momentum alcista y bajista. Cuando DMI+ está por encima de DMI−, domina el impulso alcista; cuando DMI− supera a DMI+, predomina el impulso bajista.

ADX no indica si el mercado sube o baja; mide solo la fuerza de la tendencia. ADX alto significa tendencia fuerte; bajo, mercado débil o lateral. El sistema ADX/DMI aporta información sobre los cambios de dirección (DMI) y la fuerza de tendencia (ADX), formando un marco integral para evaluar tendencias.

4.3.2 Interpretación del Indicador

Con los parámetros por defecto de Gate (DMI14, ADX14) y el gráfico diario, cuando el precio subió hasta 126 193 USD a mediados de octubre, DMI+ aumentó frente a DMI−, reflejando mayor impulso alcista. Sin embargo, el ADX no subió de inmediato, lo que indica que la formación de tendencia necesita tiempo. Al retroceder el precio, DMI− superó a DMI+, manteniéndose al alza en las primeras etapas de la caída, señalando dominio bajista.

El gráfico muestra que, al entrar el mercado en tendencia bajista desde finales de octubre, el ADX subió gradualmente y se estabilizó por encima de 25, lo que indica mayor intensidad de tendencia. Durante este periodo, DMI− se mantuvo por encima de DMI+ y el precio descendió por un canal bajista. Cuanto más avanzó la tendencia, más reflejó el ADX la estabilidad bajista.

En noviembre, el precio rebotó desde 80 646 USD. Aunque DMI− seguía por encima de DMI+, la diferencia se redujo, lo que indica debilitamiento bajista. El ADX se mantuvo alto pero empezó a estabilizarse, lo que implica que la fuerza de tendencia dejó de aumentar. El sistema ADX/DMI reflejó el ciclo completo: debilitamiento alcista, reversión, continuación bajista y debilitamiento del impulso.

4.3.3 Técnicas Prácticas

ADX/DMI aporta visión dual sobre fuerza y dirección de tendencia. En la práctica, ADX se usa para determinar si el mercado entra en una fase tendencial. Un ADX superior a 25 sugiere fase de tendencia, mientras que por debajo de 20 indica mercado lateral. En el gráfico, el ascenso del ADX desde octubre a noviembre, junto con la caída de precios, confirma tendencia bajista clara.

Los cruces de DMI ayudan a juzgar la dirección:

- Si DMI+ cruza por encima de DMI−, el impulso alcista se fortalece.

- Si DMI− cruza por encima de DMI+, predomina el impulso bajista.

Estos cruces pueden ser poco fiables en mercados laterales, por lo que la confirmación por ADX es esencial. En el gráfico, DMI− se mantuvo por encima de DMI+ y el ADX al alza, validando la tendencia bajista.

ADX/DMI se combina con otros indicadores para filtrar ruido y aumentar la fiabilidad. Por ejemplo:

- Si el precio rompe la banda media o una media móvil y DMI− supera a DMI+ y el ADX sube, la señal de reversión es más convincente.

- Si RSI entra en sobreventa, el ADX se estabiliza y la diferencia entre DMI+ y DMI− se reduce, puede indicar debilitamiento de la tendencia y posible estabilización.

El rebote de noviembre refleja este escenario: se debilita el impulso bajista aunque la tendencia no se ha revertido del todo.

En suma, ADX/DMI ofrece visión continua en la formación y deterioro de tendencias, especialmente para identificar cambios en la fuerza de tendencia. Al ser un indicador seguidor con cierto retraso, es más útil como herramienta de confirmación que como generador de señales independiente.

4.4 Relative Strength Index (RSI)

4.4.1 Fundamento Teórico

El Relative Strength Index (RSI), creado por J. Welles Wilder en 1978, es un oscilador de momentum que mide la velocidad de las ganancias y pérdidas de precio. Su función principal es evaluar la fuerza relativa del movimiento de precios y determinar si el mercado está en sobrecompra o sobreventa. RSI compara la magnitud de las ganancias recientes con las pérdidas en un periodo determinado y normaliza el valor de momentum entre 0 y 100, permitiendo visualizar claramente los desvíos de sentimiento de mercado.

El RSI tradicional usa 14 periodos, aunque en la práctica se emplean varios plazos para captar cambios de momentum a corto, medio y largo plazo. Al ser oscilatorio, el RSI funciona bien en mercados laterales. En tendencias fuertes, puede permanecer alto o bajo durante mucho tiempo, por lo que requiere confirmación adicional.

4.4.2 Interpretación del Indicador

Con el conjunto de tres RSI de Gate (RSI1, RSI2, RSI3), la estructura de mercado se ilustra así:

Antes de alcanzar el máximo de octubre (126 193 USD), el RSI de corto plazo (RSI1) ya descendía, señalando debilitamiento temprano del momentum, mientras que los RSI de medio y largo plazo (RSI2 y RSI3) reaccionaban más lento. Esta divergencia suele indicar que una tendencia se acerca a su techo.

Después, el precio cayó bruscamente. El RSI de corto plazo bajó de 30, entrando en sobreventa, y los RSI de medio plazo le siguieron. Esto muestra cómo el impulso bajista se alineó en varios plazos, formando una estructura bajista consistente.

Rendimiento de los Indicadores de Momentum en BTC

5.1 Descripción de Datos

El estudio usa datos históricos diarios de Bitcoin (BTCUSDT) de TradingView como muestra para el backtesting. Para garantizar la comparabilidad entre estrategias, todas emplean la serie histórica de precios con un capital inicial de 100 000 USD. El periodo analizado es del 26 de noviembre de 2024 al 26 de noviembre de 2025, que incluye fases de consolidación, caída y rebote en Bitcoin, permitiendo analizar el comportamiento de indicadores de momentum seguidores de tendencia y de reversión a la media bajo distintas estructuras de mercado.

El conjunto de datos incluye precios de apertura, cierre, máximo, mínimo y volumen. Todos los indicadores técnicos se calculan con precios de cierre. La plataforma gestiona automáticamente los días sin trading y la sincronización temporal, por lo que no se requiere limpieza adicional. Durante el backtesting, todas las estrategias operan con el mismo capital inicial, supuestos de comisiones y lógica de ejecución para asegurar la comparabilidad.

5.2 Metodología de Backtesting

Las estrategias se someten a backtesting con el Strategy Tester de TradingView, implementado en Pine Script v5. Para que los resultados reflejen la eficacia real de cada indicador, se usa un mecanismo de ejecución unificado:

- La señal se genera al cierre diario,

- La entrada o salida se ejecuta al precio de apertura de la siguiente vela.

Esto evita el sesgo de anticipación y se ajusta a la operativa real, donde las acciones se toman tras la confirmación de la señal.

El modelo de comisiones emplea una tasa spot común del 0,1 %. Todas las estrategias abren posiciones con todo el capital, sin apalancamiento ni gestión dinámica, garantizando que los resultados reflejan la calidad de las señales y no la gestión de cartera.

El informe automático de TradingView proporciona métricas como rentabilidad total, máximo drawdown, factor de beneficio, tasa de aciertos y número de operaciones, que sirven como medidas cuantitativas para evaluar la rentabilidad, el riesgo y la eficiencia operativa de cada indicador.

5.3 Configuración de Estrategias por Indicador

Todos los indicadores sometidos a backtesting se basan en las discusiones teóricas previas y mantienen parámetros estándar de mercado para evitar una optimización excesiva.

La estrategia MACD utiliza la diferencia entre las medias móviles exponenciales de 12 y 26 días como DIF y su media móvil exponencial de 9 días como línea de señal. Se abre posición larga cuando DIF cruza al alza la línea de señal y se cierra al cruzar a la baja, siguiendo la lógica típica de seguimiento de tendencia.

La estrategia RSI emplea un parámetro de 14 días. Cuando el RSI cae por debajo de 30 y vuelve a superar ese nivel, se considera señal de rebote; la posición se cierra al acercarse o caer por debajo de 70, representando una estrategia típica de reversión por sobreventa en mercados laterales.

La estrategia ADX/DMI usa un periodo de 14 días. Cuando DMI+ cruza por encima de DMI− y el ADX supera 25, el mercado entra en fase tendencial y se abre posición larga; cuando desaparecen las señales de tendencia o el impulso se debilita, la posición se cierra.

La estrategia de Bandas de Bollinger construye un canal con la media móvil de 20 días y dos desviaciones estándar. Si el cierre rompe la banda superior, es señal de expansión de volatilidad y se abre posición larga; si el precio cae por debajo de la banda media, la posición se cierra.

Estas cuatro estrategias representan distintas filosofías: seguimiento de tendencia, reversión en rango, confirmación de tendencia y ruptura de volatilidad, ofreciendo una visión completa del comportamiento de los indicadores técnicos bajo diferentes estructuras de mercado.

5.4 Resultados de Backtesting

Todos los indicadores sometidos a backtesting mantienen parámetros estándar de mercado para evitar optimización excesiva.

La estrategia MACD utiliza la diferencia entre las medias móviles exponenciales de 12 y 26 días como DIF y la EMA de 9 días como línea de señal. Se abre posición larga cuando DIF cruza al alza la línea de señal y se cierra al cruzar a la baja, siguiendo la lógica de seguimiento de tendencia.

La estrategia RSI emplea 14 días. Cuando RSI cae por debajo de 30 y vuelve a cruzar al alza, es señal de rebote; la posición se cierra al acercarse o caer por debajo de 70, representando reversión por sobreventa en mercados laterales.

La estrategia ADX/DMI usa 14 días de cálculo. Cuando DMI+ cruza por encima de DMI− y el ADX supera 25, el mercado entra en fase tendencial y se abre posición larga; cuando desaparecen las señales de tendencia o el impulso se debilita, la posición se cierra.

La estrategia de Bandas de Bollinger construye un canal con la media móvil de 20 días y dos desviaciones estándar. Si el cierre rompe la banda superior, es señal de expansión de volatilidad y se abre posición larga; si el precio cae por debajo de la banda media, la posición se cierra.

Las cuatro estrategias representan distintas filosofías: seguimiento de tendencia, reversión en rango, confirmación de tendencia y ruptura de volatilidad, reflejando el comportamiento de los indicadores técnicos bajo diferentes estructuras de mercado.

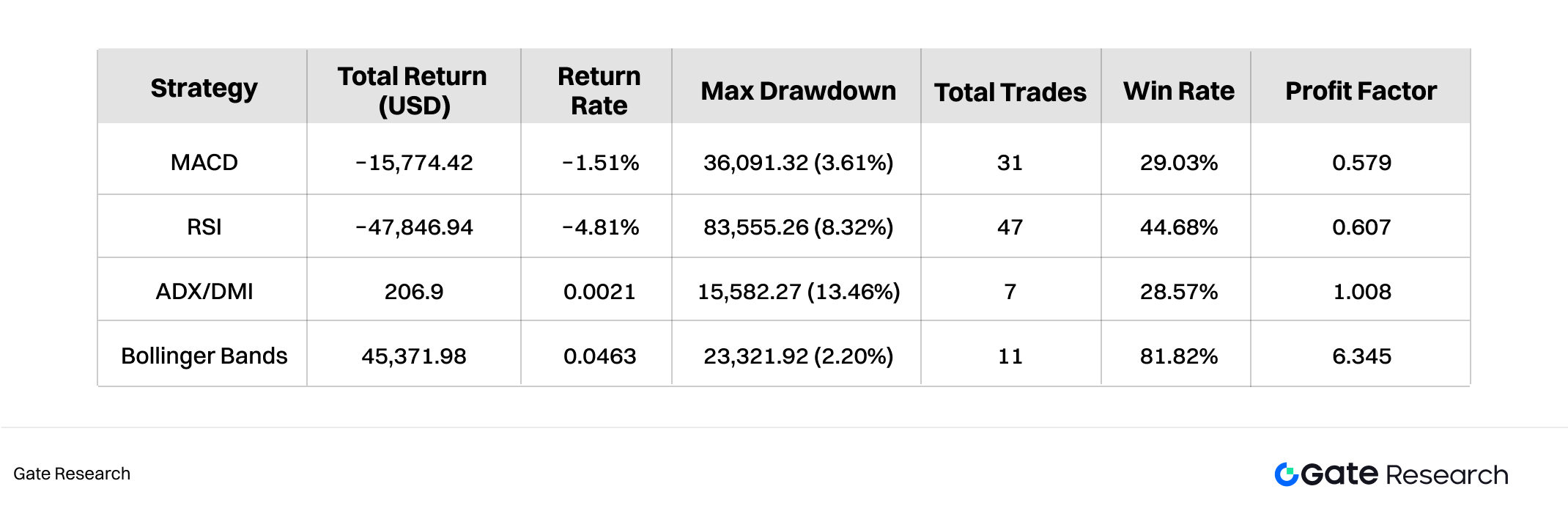

5.4 Resultados de Backtesting

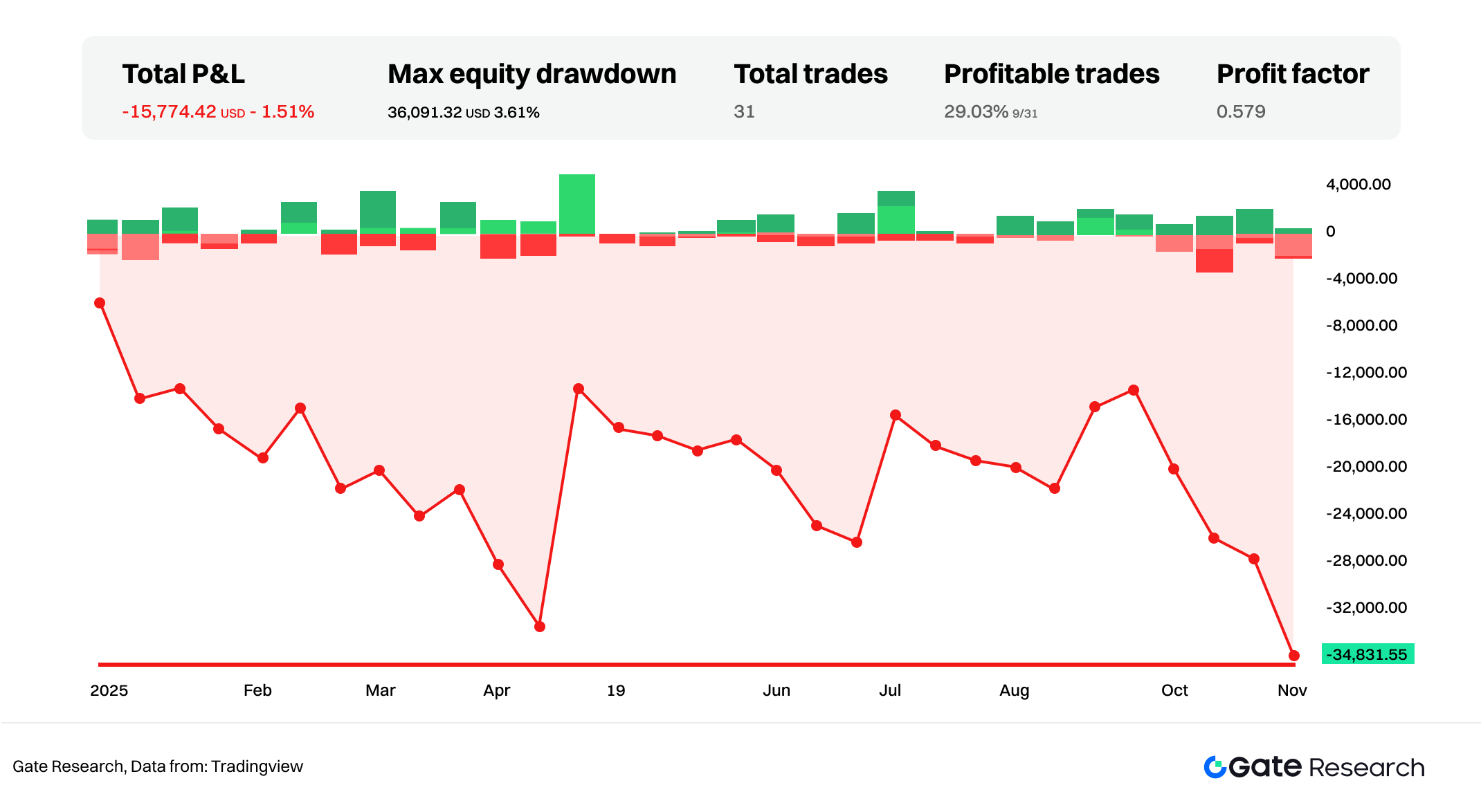

Los resultados de TradingView muestran que, durante el año entre finales de 2024 y 2025, el desempeño de las estrategias por indicador varió significativamente. La estrategia MACD tuvo un resultado negativo, con una rentabilidad total de −15 774,42 USD (−1,51 %). Esto refleja la ausencia de tendencias sostenidas, lo que llevó al MACD a generar múltiples señales falsas de ruptura y operaciones perdedoras. El máximo drawdown fue de 36 091,32 USD, la tasa de aciertos solo del 29,03 % y el factor de beneficio 0,579, demostrando la debilidad de las estrategias seguidoras de tendencia en mercados laterales.

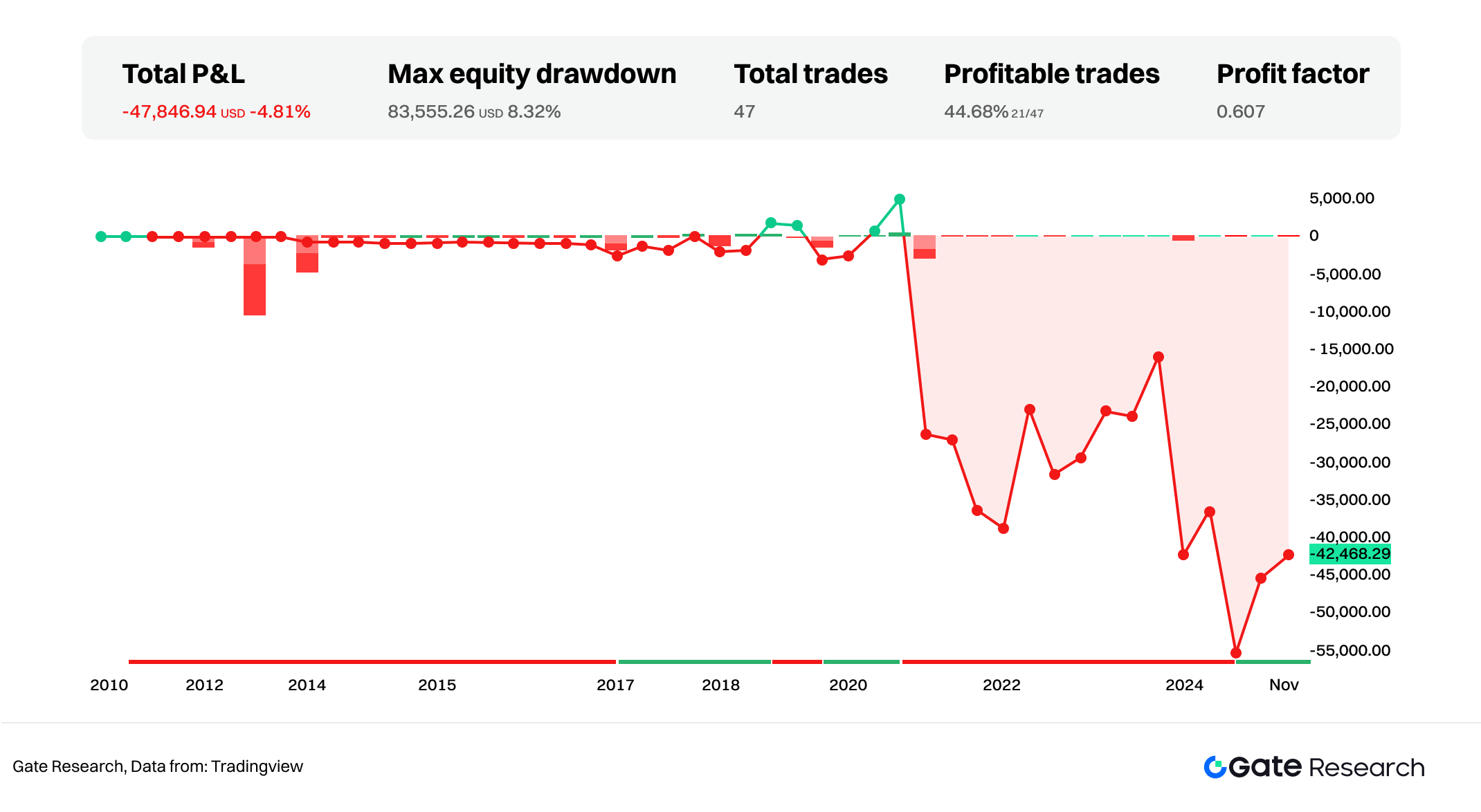

La estrategia RSI también fue negativa, con −47 846,94 USD y una tasa de retorno de −4,81 %, la peor de las cuatro. El movimiento descendente del precio durante el periodo impidió patrones de reversión ideales y el RSI generó repetidas señales incorrectas de rebote por sobreventa, acumulando pérdidas. El máximo drawdown fue de 83 555,26 USD, muy superior al resto. El factor de beneficio fue 0,607 y la tasa de aciertos 44,68 %, pero la relación riesgo-recompensa fue muy desfavorable, lo que explica el bajo rendimiento global.

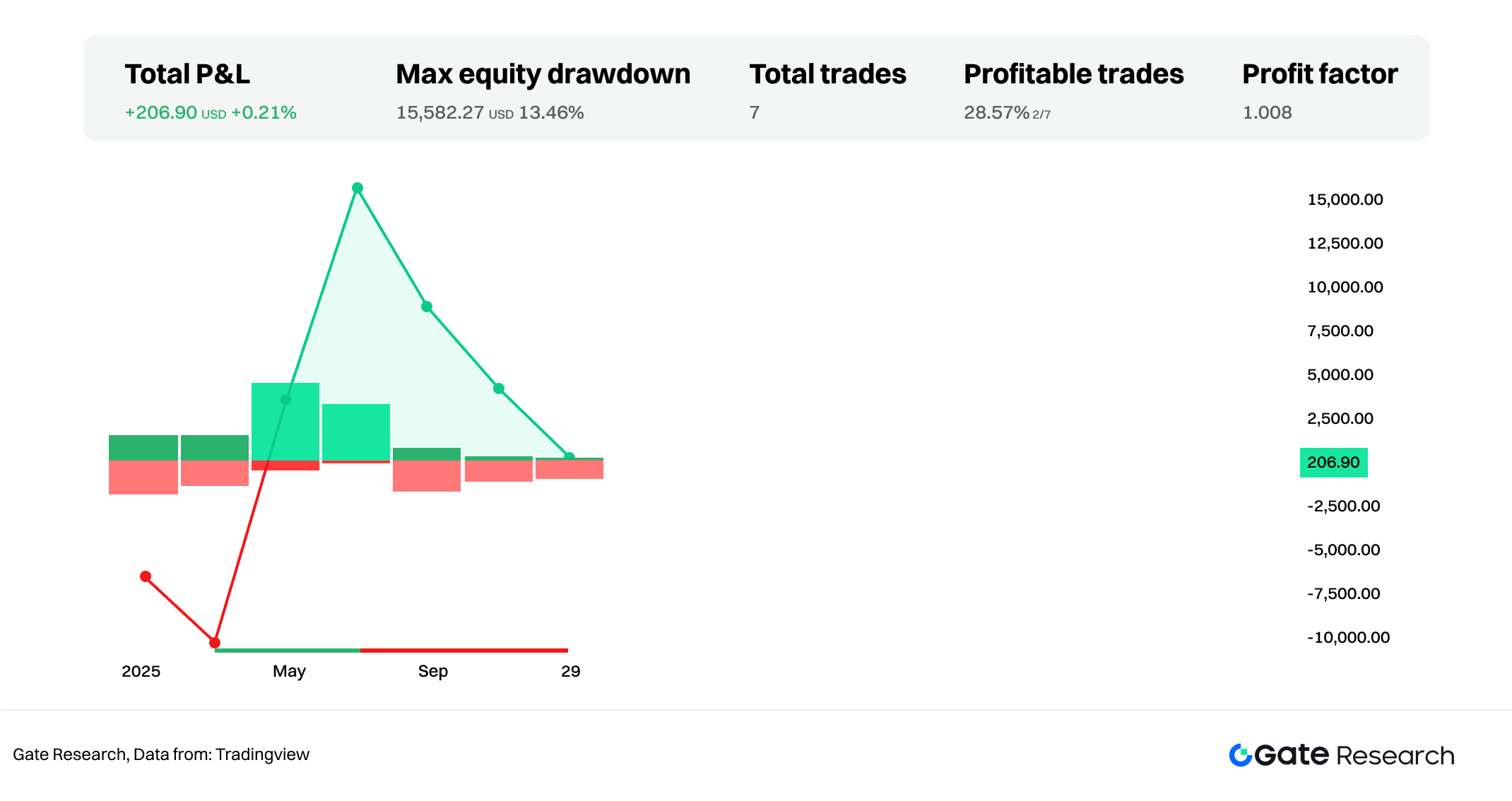

La estrategia ADX/DMI fue la menos operativa, con solo 7 operaciones, lo que refleja la exigencia de condiciones de tendencia claras para generar señales. El resultado total fue de 206,90 USD (0,21 %), sin beneficio relevante pero evitando el sobretrading en mercado lateral. El máximo drawdown fue 13,46 %, la tasa de aciertos menor al 30 %, pero el factor de beneficio fue 1,008, apenas por encima de 1, lo que muestra que la estrategia se mantuvo cerca del punto de equilibrio en un año sin fuerza tendencial suficiente.

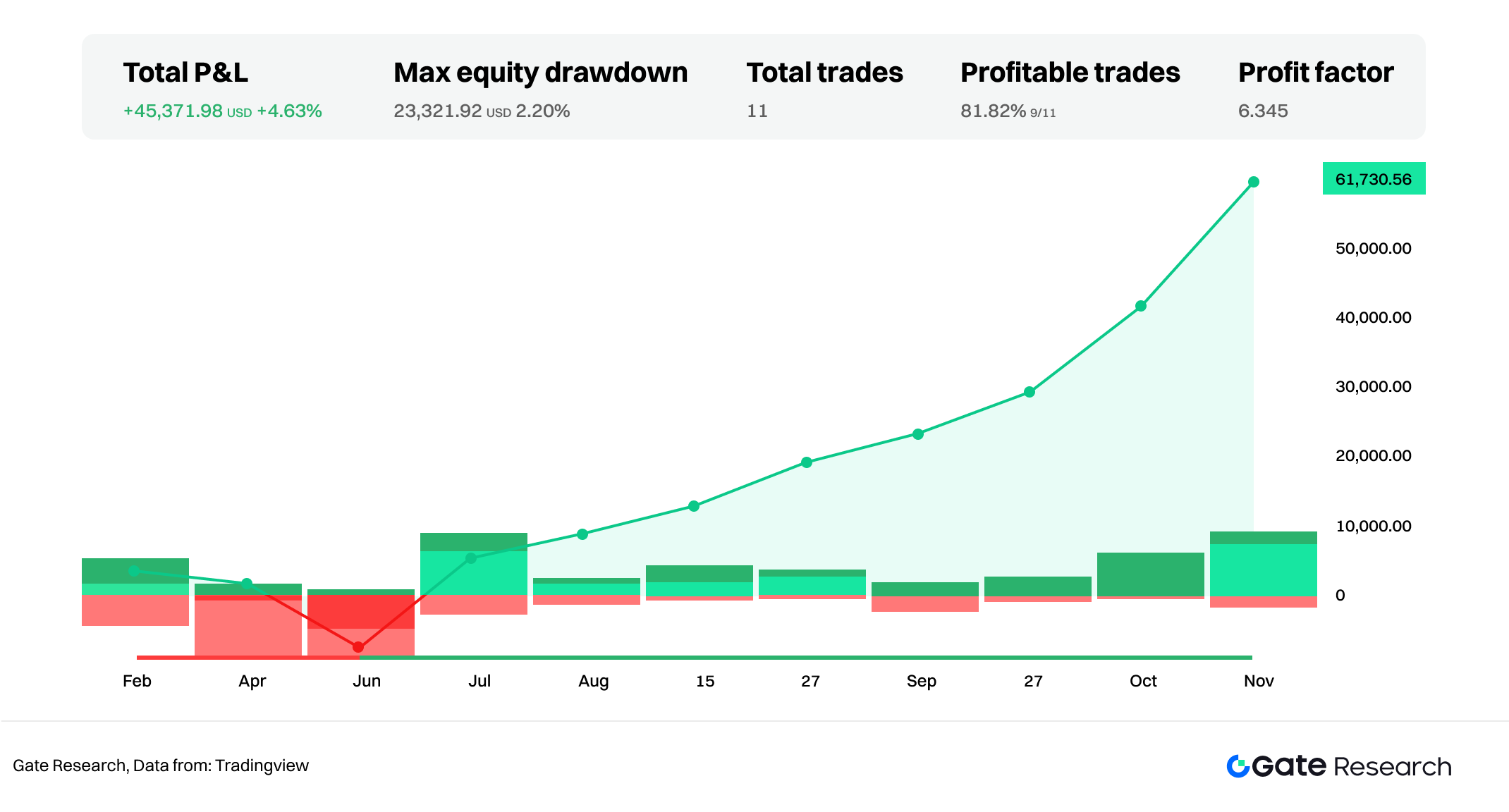

La mejor estrategia fue la de ruptura con Bandas de Bollinger, con un beneficio total de 45 371,98 USD (4,63 %). Durante el año, Bitcoin vivió varias fases de expansión de volatilidad y la estrategia logró capturar ganancias en rupturas de precio durante periodos de volatilidad creciente. De 11 operaciones, 9 fueron rentables, con una tasa de aciertos del 81,82 %. El factor de beneficio fue 6,345, el más alto, y el máximo drawdown solo del 2,20 %, lo que indica rendimientos sólidos y riesgo limitado, destacando en un entorno de tendencia y volatilidad.

Conclusión

La inversión por momentum se basa en la continuidad de las tendencias, enfatizando la propensión de los precios a moverse en la misma dirección durante un periodo. Al revisar el concepto de momentum, sus métodos cuantitativos y su base conductual, se observa que las criptomonedas—especialmente Bitcoin—presentan características de momentum más evidentes que los activos tradicionales, debido a su alta volatilidad y la complejidad de los participantes en el mercado. Indicadores como MACD, Bandas de Bollinger, ADX/DMI y RSI describen la dirección de la tendencia, los cambios de momentum, la estructura de volatilidad y el sentimiento de mercado desde distintos ángulos, y son herramientas habituales en el análisis de momentum. El análisis visual revela que cada indicador aporta señales estructurales propias en la formación de tendencias, el agotamiento del momentum y las reversiones de precios, como los cruces de la línea cero en MACD, la expansión del ancho en Bandas de Bollinger, el aumento de la fuerza de tendencia en ADX y las zonas extremas de RSI. Estos indicadores ofrecen perspectivas complementarias para entender la estructura del mercado desde el plano teórico y visual.

Los resultados de backtesting bajo condiciones homogéneas muestran que el rendimiento de los indicadores de momentum depende en gran medida de la estructura de mercado, no siendo eficaz de forma constante en todos los entornos. Entre 2024 y 2025, Bitcoin se movió principalmente en un entorno débil y lateral, lo que provocó que los indicadores seguidoras de tendencia como MACD y los de reversión por sobreventa como RSI generaran señales falsas y rebotes débiles con frecuencia, resultando en un desempeño negativo. ADX/DMI, que exige condiciones de tendencia claras, generó pocas oportunidades de trading, con rendimientos insignificantes pero riesgo controlado. La estrategia más rentable fue la de ruptura con Bandas de Bollinger, que aprovechó la expansión de volatilidad y logró altas tasas de acierto y drawdowns estables en un entorno de movimientos rápidos. En definitiva, la eficacia de los indicadores de momentum depende de la fuerza de la tendencia y la estructura de volatilidad, y en el mercado cripto es clave adaptar el indicador a la fase de mercado. La combinación de indicadores, el uso de filtros de tendencia o volatilidad y la confirmación en varios plazos pueden mejorar la robustez de las estrategias de momentum y aportar un marco cuantitativo más flexible para la inversión en criptomonedas.

Referencias

- TradingView, https://www.tradingview.com/support/solutions/43000599883-momentum-strategy/

- Wikipedia, https://en.wikipedia.org/wiki/Momentum_investing

- Cousera, https://www.coursera.org/learn/introduction-to-momentum-investing

- Interactivebrokers, https://www.interactivebrokers.com/campus/ibkr-quant-news/momentum-trading-types-strategies-and-more-part-i/

- WarriorTrading, https://www.warriortrading.com/momentum-day-trading-strategy/

- Quantinsti, https://blog.quantinsti.com/momentum-trading-strategies/

- Gate, https://www.gate.com/trade/BTC_USDT

Gate Research es una plataforma avanzada de investigación sobre blockchain y criptomonedas que ofrece contenidos técnicos, análisis de mercado, estudios sectoriales, previsión de tendencias y análisis macroeconómico para lectores especializados.

Aviso legal

Invertir en criptomonedas implica alto riesgo. Se recomienda a los usuarios realizar su propia investigación y comprender plenamente la naturaleza de los activos y productos antes de invertir. Gate no asume responsabilidad por pérdidas o daños derivados de decisiones de inversión.

Artículos relacionados

Top 10 Empresas de Minería de Bitcoin

Explicación detallada de Yala: Construyendo un Agregador de Rendimiento DeFi Modular con $YU Stablecoin como Medio

De la emisión de activos a la escalabilidad de BTC: evolución y desafíos

¿Qué hace que Blockchain sea inmutable?

¿Qué es el protocolo Solv? Todo lo que necesitas saber sobre SolvBTC