ハイパーフィナンシャライゼーション

ギャンブルと金融化の拡大、そしてウロボロス的な構造について

本稿は long degeneracy の補足記事です。

ハイパーファイナンシャライゼーション & マーケット

ハイパーファイナンシャライゼーションは金融化の最終段階であり、金融化とは金融市場が経済を支配するプロセスです。ハイパーファイナンシャライズされた経済では、投機的取引などの金融活動が、社会全体に貢献する生産的サービスを凌駕し、家計資産や格差がますます資産価格に連動します。つまり、富は勤勉さと直接結びつかず、生産手段とも切り離されます。その結果、資本は投機的活動へ流れ、ケインズの言葉を借りれば:

「国の資本形成がカジノ活動の副産物となれば、その仕事はうまくいかないだろう」 - ジョン・メイナード・ケインズ

市場について理解することも重要です。市場は重要な役割を担っています。私たちは(ほぼ)自由市場経済に暮らしており、買い手と売り手がマッチングされ、新しい情報が価格に反映され、勝者のトレーダーが敗者を入れ替えます(理論上)。こうしたトレーダーの意思決定が希少資源の配分を決め、市場の配分効率を高めます。理論上、市場は能力主義で合理的です。資本配分を決めるトレーダーには、できるだけ優れた資本配分能力が求められます。

理想的な自由市場では、優れたトレーダーが社会的に望ましい成果へ資本を配分し、より多くの資本を得る一方、資本配分が不得意な者は配分できる資本が減ります。資本は自然に最適な配分者へ流れ、これが製造業やサービス業による実際の生産と並行して進行します。

しかし、現在の市場はこの理想を完全には実現していません。かつて取引は限られた富裕層や有力者だけのものでした。19世紀から20世紀の大半、NYSEなどの取引所では認可ブローカーや会員のみが取引でき、一般人には市場へのアクセスがほとんどありませんでした。加えて、市場データは入手困難で情報の非対称性も高かったのです。

この状況はデジタル化によって変化しました。電話や新技術の登場で、新興アプリが投資を民主化し、現在ではRobinhoodなどが手数料無料の取引やオプション、予測市場、暗号資産へのアクセスを提供しています。投資が身近で公平になった一方、市場の重要性は日常生活でさらに高まっています。

ハイパーギャンブル <> ハイパーファイナンシャライゼーション

20世紀末から21世紀初頭の急速なデジタル化により、金融投機――ハイパーギャンブル――はかつてないほどアクセスしやすく、参加者も増えています。

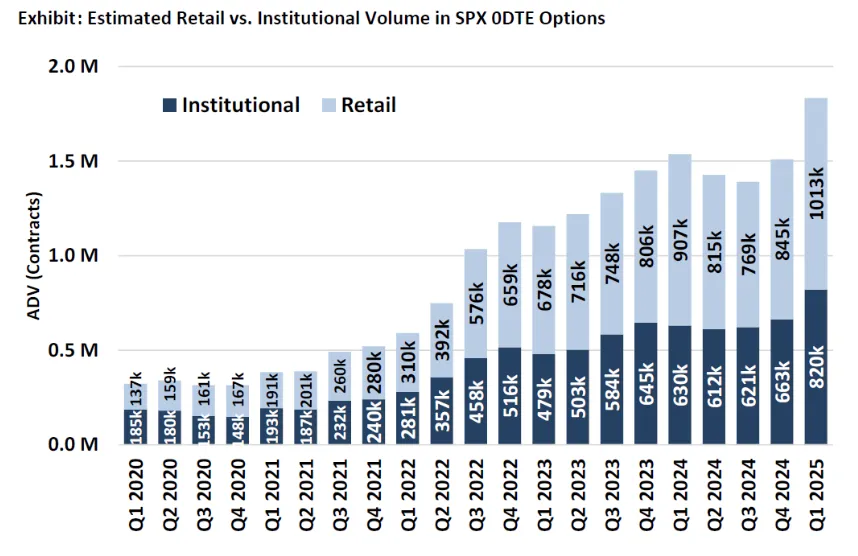

0DTEオプション取引量:個人投資家のギャンブル傾向の指標

今日の(ハイパー)ファイナンシャライゼーションの水準は悪いのか、という問いには「ほぼ間違いなくイエス」と答えます。ハイパーファイナンシャライゼーションにより、市場は本来の資本計量機能から逸脱し、単なる金儲けのツールとなります。ただ、ここで考察したいのは因果関係です。金融化とギャンブルが顕著な社会において、どちらが原因でどちらが結果なのかは明確ではありません。Jezはハイパーギャンブルを「実質リターンが圧縮され、リスクが補償のために増加するプロセス」と表現し、私はハイパーギャンブルをハイパーファイナンシャライゼーションへの2つの自然な反応のひとつと考えます。ただし、もう一つの反応(ミレニアル世代の社会主義的傾向)とは異なり、ハイパーギャンブルはハイパーファイナンシャライゼーションを促進し、結果としてハイパーギャンブルも増加する、ウロボロス的なフィードバックループを生み出します。

ハイパーファイナンシャライゼーションは社会構造の変化――市場への依存度の増加――ですが、ハイパーギャンブルは勤勉と報酬の乖離への行動的反応です。ハイパーギャンブル自体は新しい現象ではなく、1999年の米国調査では世帯所得$10,000未満の層が年収の3%を宝くじに費やしていました。その動機は、同世代との相対的低所得を「修正」したいという欲求と考えられています。近年は社会の金融化(およびデジタル化)の進行により、ギャンブル人気も上昇しています。

社会主義という反応

ここから、ハイパーファイナンシャライゼーションへの2つの自然な反応のひとつを考察します。

ソーシャルメディアとデジタル化の進展で、金融化は私たちの生活全体に浸透しました。私たちの暮らしは市場中心となり、資本配分の役割がかつてなく市場に委ねられています。その結果、若いうちに住宅取得はほぼ不可能となり、住宅所有者の中央値年齢は56歳、初取得者の中央値年齢も39歳と記録的な高さです。資産価格は実質賃金から乖離し、インフレも一因となって若者が資本を蓄積することが困難になっています。Peter Thielはこれを社会主義台頭の要因として論じています:

「学生ローンが多すぎたり住宅が高すぎたりすれば、長期間マイナスの資本状態となり、不動産という形で資本を蓄積するのも非常に難しくなります。資本主義システムに利害関係がなければ、むしろそのシステムに反発することもあり得ます。」

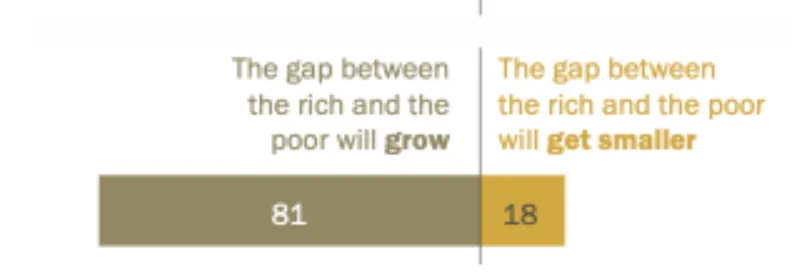

資産インフレや高騰する住宅価格(模倣欲求やサバイバーシップバイアスがSNSを通じて複雑化しているとも考えますが、それは別の機会に)、これらが社会的流動性の認識を低下させています。社会契約の崩壊は、WSJの最近の調査にも表れており、「努力すれば成功できる」というアメリカンドリームを信じる人はわずか31%です。さらに、ほとんどのアメリカ人は金融化の傾向が2050年まで続くと考え、格差が広がると予想しています。

この悲観的な見方は、資産価格の上昇が資本を持たない人々を取り残し、勤勉さで状況を変えられないという認識を強めます。努力しても生活が良くならないと信じるなら、「既得権益の資本家階級に有利な不公平なシステム」だと感じ、努力する動機を失います。これが社会主義台頭につながり、資産の公平な分配によって勤勉さと報酬の関係を復活させようとする構造的な反応¹です。

社会主義は、ブルジョワジーとプロレタリアートの格差を埋めようとするイデオロギー的な反応です。しかし、2024年5月時点で政府への信頼はわずか22%です。社会主義による格差解消への期待ではなく、ますます多くの人が(ハイパー)ギャンブルで上流階級入りを目指すようになっています。

ウロボロス

先述の通り、ギャンブルで上流階級入りを夢見る人は昔から存在します。

しかし、インターネットの進化でギャンブルの仕組みは根本的に変化しました。今ではほぼ誰でもどの年齢でもギャンブルが可能です。かつては忌避されたギャンブルも、SNSで称賛され、アクセス性の向上によって社会に組み込まれています。

ギャンブルの拡大は、インターネット普及の影響です。今や物理的なカジノに行かずともギャンブルができ、どこにでも存在します。誰でもRobinhoodのアカウントを作って0DTE取引や暗号資産取引を始められ、オンラインカジノの収益も過去最高です。

NYTは次のように述べています:

「今日のギャンブラーはポーカーテーブルの退職者だけではありません。スマートフォンを持つ若者です。オンライン賭博業界の一連のグレーな革新のおかげで、アメリカ人は今や投資口座からほぼ何にでも賭けることができます。」

最近ではGoogleとPolymarketが、検索結果にオッズを表示するコラボを発表しました。「サッカーや選挙への賭けは、サッカー観戦や投票と同じくらい生活の一部になりつつある」とWSJは書いています。多くは社会的な現象ですが、私は大半がハイパーファイナンシャライゼーションの影響であり、社会的ギャンブルも市場が生活に根付いた結果だと考えます。

家計資産が資産価格に連動し、賃金上昇が遅れ、勤勉さによる社会的流動性の認識が低下する中、「努力しても生活水準を上げられないなら、なぜ努力するのか?」という疑問が生じます。最近の調査では、住宅取得の可能性が低下したと認識した世帯ほど、資産に対して消費が増え、労働意欲が減り、リスクの高い投資に手を出す傾向が判明しました。低資産の賃借人でも同様で、これらの反応はライフサイクル全体で複合的に作用し、資産保有者と非保有者の間の資産格差を拡大させます。

そして今、サバイバーシップバイアスが機能し始めます。SNSでギャンブルで一夜にして富を得た成功談、インスタグラムでの顕示的消費や社会的シグナリング、デイトレーダーの「会社を辞めて大金を稼げる」という約束が、より広範な退廃的マインドセットを生み出します。韓国はその典型例です。社会的流動性の低さ、所得格差の拡大、高騰する不動産価格、一般市民のギャンブル傾向。FTによれば、「投機的個人投資家が韓国株式市場(2兆ドル)の日次取引高の半分以上を占めている」とのこと。彼らは「三放世代」と呼ばれ、恋愛・結婚・出産の3つを諦めた世代です。その理由は高い若年失業率、雇用不安、生活費に対する賃金の停滞、重い家計債務、教育や就職競争の激化などです。

この現象は韓国だけでなく、日本の「さとり世代」や中国の「躺平世代」にも見られます。

米国でも、18~49歳男性の半数がスポーツベッティングのアカウントを持ち、アメリカ人の42%、Gen Zの46%が「努力しても理想の住宅は買えない」と答えています。最低賃金の嫌な仕事を続けるより、1回の賭けで1週間、1か月、あるいは1年分の給与を数分で得られるなら、なぜ働くのか。thiccyは次のように述べています:「テクノロジーが投機を容易にし、SNSが新たな一夜の億万長者の物語を拡散し、社会全体を巨大な負け組ベットに誘い込む。まるで光に集まる蛾のように。」

このドーパミン効果は無視できません。長期的にはギャンブラーは損失を被りますが、かつて簡単に稼げた経験があると、もう一度だけ、最後の大勝ちを狙って挑戦し続け、仕事を辞めようと考えます。

「必要なのは1ドルと夢だけ」 ― ニューヨーク州宝くじの古いキャッチフレーズ

こうしてウロボロスが始まります。ハイパーファイナンシャライゼーションがシステムへのニヒリズムを生み、ギャンブル傾向が高まり、それがさらにハイパーファイナンシャライゼーションを加速させます。サバイバーシップバイアスによる成功談がメディアで拡散され、ギャンブルを始めて損をする人が増え、生産的行動から資源が逸脱します。市場は社会的に有益な企業ではなく、ギャンブルを加速させる企業に資本を配分するようになります。$hoodが年初来で184%上昇している事実は象徴的で、個人投資家は取引直前に平均6分しか調査していません。

これを市場の失敗とは考えません。市場は人間の本性の延長であり、人間の本性は不完全で利己的です。そのため、市場は社会的に最適な結果ではなく、収益性の高い結果に資本を配分します。長期的に人類にとってマイナスであっても、それは純粋な市場の失敗とは言えません。市場は倫理的な裁定者ではありません。それでも、人々から金を巻き上げるためだけの産業が存在することには悲しさを感じます。mileiは「カジノで金を失ったなら、その性質を知っていたはずなのだから、何を主張するのか?」と述べています。端的に言えば「カジノで泣いても意味はない」。ただ、ハイパーファイナンシャライゼーションが市場を歪めているのは事実です。市場は決して完璧ではありませんが、ハイパーファイナンシャライゼーションにより市場はカジノのような様相を強め、マイナスの結果が収益性を持つ場合、市場そのもの以上に大きな問題があることは明らかです。

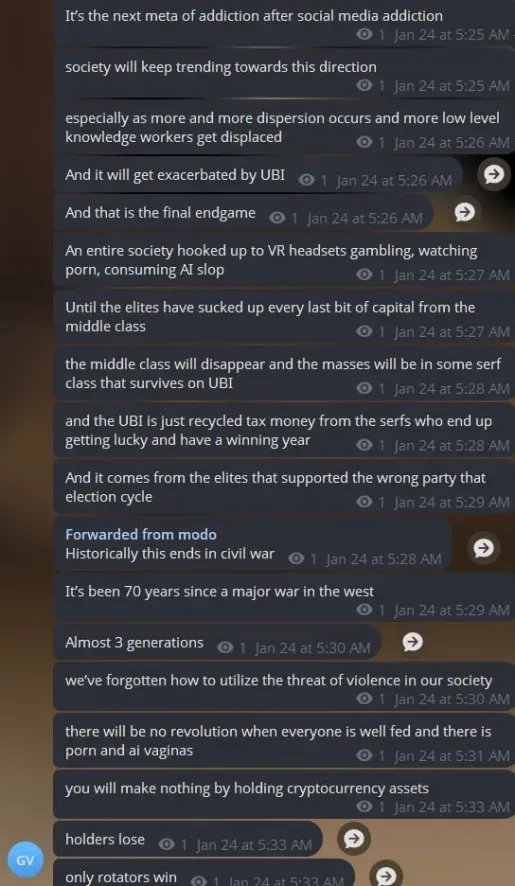

倫理的かどうかに関わらず、ハイパーファイナンシャリズムは加速します。株価はさらに上昇し、失業率も増加します。現実逃避が始まり、TikTokやInstagramリール、メタバースへと移行します。ギャンブルはゼロサムゲームであり、技術的には手数料分だけマイナスサムゲームですが、ゼロサムゲームとしても新たな富は生まれません。社会への利益も生まれません。資金はただ別の人に移転するだけです。イノベーションや開発、プラスサムな成果への資本配分は減少します。Elon Musk曰く「文明とは消費以上に多くを生み出すこと」ですが、ハイパーファイナンシャライズされた社会ではこれは成立しません。ハイパーファイナンシャリズムの他の下流現象――現実逃避――とも向き合う必要があります。

中流層と上流層の余暇活動の差はかつてないほど小さくなり、私たちはますます多くの時間をオンラインで過ごしています。これにより社会的流動性が低下し、人々が努力する動機だけでなく、新しいものを創造する意欲も減退します。

choose good questsを読んで、「良いクエスト」が今選ばれていないと感じます。先ほどの$hoodの例では、Robinhoodはかつて手数料ゼロ取引という良いクエストでしたが、今では個人投資家からできるだけ多くの金を吸い上げる悪いクエストになっています。YCのRequest for Startupsページを2014年と2025年で比較しても、良いクエストが減少(または資金調達されていない)傾向が見て取れます。興味があれば、参考記事もあります。

要するに、ハイパーファイナンシャライズ社会では良いクエストが減り、良いクエストが選ばれなければ「消費以上に多くを生み出す」ことはできず、社会はプラスサムになりません。

最後に、テクノキャピタリズム的ハイパーファイナンシャライズ社会の描写を紹介します:

脚注:

¹補足すると、ポピュリズムがより広範な集団的反応であり、社会主義はその重要な一部ですが、欧州の右派ポピュリズム(反移民感情など)も同様の問題への反応です。本稿では社会主義に焦点を当てます(最も経済的なポピュリスト反応だと考えるため)。より広範なポピュリズム反応については別の機会に。

免責事項:

- 本記事は[polarthedegen]より転載しています。著作権はすべて原著者[polarthedegen]に帰属します。転載に異議がある場合はGate Learnチームまでご連絡ください。迅速に対応いたします。

- 免責事項:本記事に記載された意見・見解は著者個人のものであり、投資助言を構成するものではありません。

- 本記事の他言語翻訳はGate Learnチームが行っています。特記がない限り、翻訳記事の無断転載・配布・盗用は禁止されています。

関連記事

ブロックチェーンについて知っておくべきことすべて

ステーブルコインとは何ですか?

流動性ファーミングとは何ですか?

Cotiとは? COTIについて知っておくべきことすべて