El precio del oro alcanza un máximo histórico, ¡Bitcoin se desploma un 50%! Grayscale: la teoría del oro digital ha sido completamente destruida

Los estudios de Grayscale muestran que el precio de Bitcoin está altamente correlacionado con las acciones de software y sin relación con el oro. El autor del informe, Zach Pandl, señala que Bitcoin cayó un 50% desde los 126,000 dólares en octubre, mientras que el oro superó los 5,000 dólares. Esto refleja una integración más profunda de Bitcoin con las finanzas tradicionales, impulsada por la participación institucional y las actividades de ETF, aunque a largo plazo sigue siendo valorado por su potencial de reserva de valor.

Incremento en la correlación entre Bitcoin y las acciones de software: el colapso del mito del oro digital

(Fuente: Grayscale)

Según la investigación más reciente de Grayscale, la narrativa a largo plazo de Bitcoin como “oro digital” está siendo puesta a prueba, ya que su reciente comportamiento de precios se asemeja cada vez más a activos de alto riesgo y crecimiento, en lugar de activos tradicionales de refugio. El martes, el autor del informe, Zach Pandl, afirmó que, aunque Grayscale sigue siendo optimista respecto a Bitcoin debido a su oferta fija y su independencia de los bancos centrales, considerándolo una reserva de valor a largo plazo, el comportamiento reciente del mercado indica lo contrario.

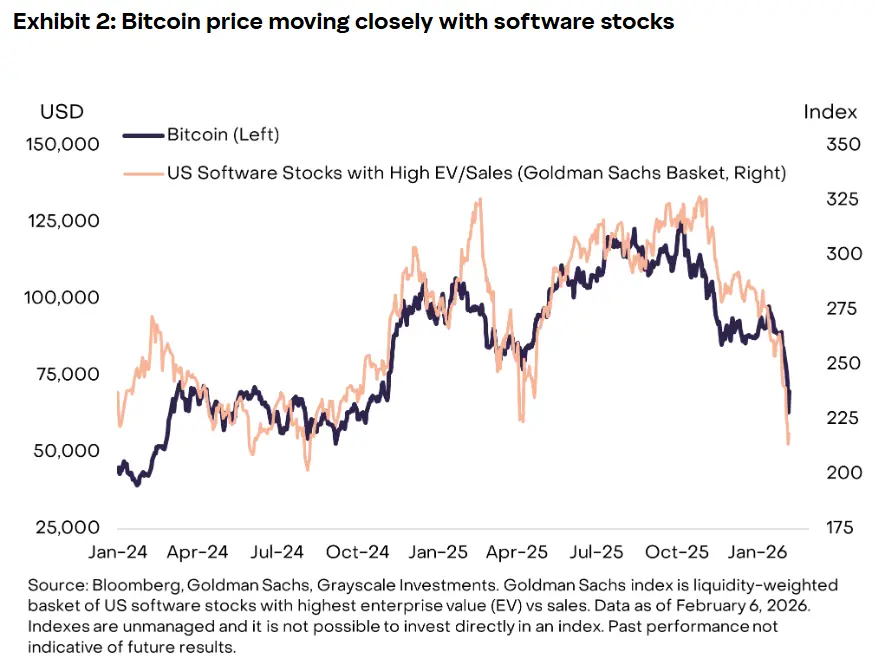

Pandl escribió: “El comportamiento a corto plazo de los precios de Bitcoin no está estrechamente correlacionado con los precios del oro u otros metales preciosos”, señalando que los precios del oro y la plata han alcanzado récords. En cambio, los análisis muestran una fuerte correlación entre Bitcoin y las acciones de software, especialmente desde principios de 2024. Debido a preocupaciones de que la inteligencia artificial pueda revolucionar o hacer obsoletos muchos servicios de software, el sector ha sufrido una enorme presión de venta recientemente.

Esta correlación no es casual. Los datos de Grayscale muestran que la reciente caída de Bitcoin es similar a la caída de las acciones de software desde principios de 2026. Cuando gigantes del software como Salesforce, Adobe y Oracle enfrentaron ventas debido a temores sobre la IA, Bitcoin cayó en sincronía. Cuando las acciones tecnológicas retrocedieron por declaraciones hawkish de la Reserva Federal, la caída de Bitcoin fue incluso mayor. Esta sincronización se refleja estadísticamente en un coeficiente de correlación alto, indicando que los movimientos de precios de ambos están altamente acoplados.

El informe señala que la creciente sensibilidad de Bitcoin a las acciones y activos de crecimiento refleja una integración más profunda con los mercados financieros tradicionales, impulsada en parte por la participación institucional, los ETF y los cambios en el sentimiento macroeconómico. La introducción de ETF de Bitcoin en el mercado spot es un punto clave en esta integración. Cuando fondos de jubilación, oficinas familiares y gestoras de activos invierten en Bitcoin a través de ETF, suelen considerarlo un activo de riesgo en sus carteras, en la misma categoría que las acciones tecnológicas.

Cuando hay riesgos sistémicos en el mercado, estas instituciones tienden a reducir simultáneamente su exposición a todos los activos de riesgo, incluyendo acciones tecnológicas y Bitcoin. Esta lógica de gestión de riesgos “todo en uno” hace que el comportamiento de Bitcoin se asemeje cada vez más al de acciones tecnológicas de alto beta, en lugar de un activo alternativo independiente del sistema financiero. Beta mide la volatilidad de un activo en relación con el mercado general; los activos con beta alto tienden a subir más en mercados alcistas y a caer más en mercados bajistas. Actualmente, Bitcoin tiene un beta de aproximadamente 2-3, lo que significa que su volatilidad es de 2 a 3 veces la del mercado en general.

Tres razones principales por las que la correlación entre Bitcoin y las acciones de software ha aumentado

Liderazgo de inversores institucionales: Las instituciones que entran a través de ETF ven a Bitcoin como un activo de riesgo, en línea con las acciones tecnológicas, y ajustan sus posiciones en consecuencia.

Superposición de narrativas macro: Ambos son considerados inversiones en “tecnología futura”, afectados por las mismas emociones macroeconómicas.

Activos impulsados por liquidez: Tanto las acciones de software como Bitcoin son altamente sensibles a la liquidez global, más que a los fundamentos.

Esta relación ha cambiado fundamentalmente la posición de mercado de Bitcoin. Ya no es una inversión alternativa con baja correlación con el sistema financiero tradicional, sino que se ha convertido en una extensión de las carteras de acciones tecnológicas. Esto tiene un efecto bidireccional en los inversores a largo plazo: en mercados alcistas, Bitcoin puede seguir la tendencia de las acciones tecnológicas, pero en mercados bajistas también caerá en sincronía, perdiendo su función de diversificación de riesgos.

Nuevo test de refugio: oro en máximos históricos vs Bitcoin caída del 50% — la prueba definitiva

(Fuente: Grayscale)

Este cambio coincide con la caída de aproximadamente el 50% en el precio de Bitcoin desde su máximo de más de 126,000 dólares en octubre. La caída se dividió en varias fases, comenzando con un evento de liquidación histórica en octubre de 2025, seguido por nuevas oleadas de ventas a finales de noviembre y enero de 2026. Grayscale también señala que en las últimas semanas “las motivaciones de venta de los vendedores estadounidenses son fuertes”, citando datos de descuentos en Coinbase.

En contraste, el rendimiento del oro y la plata en ese mismo período ha sido espectacular. Pandl señala que los precios del oro y la plata alcanzaron récords. El oro superó los 5,000 dólares por onza en enero, un aumento de más del 35% respecto a los 3,700 dólares a principios de año. La plata subió a más de 100 dólares por onza, un incremento superior al 230% respecto a los 30 dólares iniciales. Este comportamiento refleja claramente las características de activos de refugio: suben en medio del pánico del mercado.

Por otro lado, Bitcoin en ese mismo período mostró un comportamiento completamente opuesto. Cuando Trump anunció la imposición de aranceles del 100% a China, generando pánico en los mercados globales, los inversores vendieron acciones y criptomonedas, y compraron oro. Bitcoin no solo no actuó como refugio, sino que también fue uno de los activos vendidos. Este patrón se repite en eventos como el inicio de la pandemia en marzo de 2020 y en el ciclo de subidas de tasas de la Fed en 2022, demostrando que no es un fenómeno aislado, sino una característica inherente a Bitcoin.

Los gráficos de Grayscale muestran claramente que la reciente caída de Bitcoin es similar a la caída de las acciones de software desde principios de 2026. Cuando el índice IGV (iShares Expanded Tech-Software ETF) cae, Bitcoin también cae casi en la misma trayectoria y magnitud. Esta relación espejo es estadísticamente muy significativa, con un coeficiente de correlación que puede superar 0.8 (máximo 1).

El núcleo del argumento de Pandl es: “El comportamiento a corto plazo de los precios de Bitcoin no está estrechamente correlacionado con los precios del oro u otros metales preciosos”. Esta observación desafía la hipótesis central del oro digital. Si Bitcoin fuera realmente oro digital, debería mantener una alta correlación con el oro físico, subiendo en sincronía en momentos de aumento de la demanda de refugio. Sin embargo, los datos muestran que la correlación entre ambos es cercana a cero, e incluso en algunos períodos, negativa.

La defensa a largo plazo de Grayscale: evolución en lugar de fracaso

Grayscale sostiene que la reciente incapacidad de Bitcoin para consolidarse como un activo de refugio no debe considerarse un fracaso, sino parte de su proceso de desarrollo. Pandl afirma que esperar que Bitcoin reemplace al oro en tan poco tiempo como un activo monetario no es realista. Escribe: “El oro ha sido utilizado como moneda durante miles de años, y hasta principios de los años 70 del siglo pasado, fue el pilar del sistema monetario internacional”.

Esta estrategia de defensa intenta posicionar a Bitcoin como una “reserva de valor en crecimiento” en lugar de un “activo de refugio maduro”. La lógica de Grayscale es que el oro tomó miles de años para consolidar su mercado de refugio, mientras que Bitcoin, con solo 16 años de historia, todavía está en una fase evolutiva, comportándose más como un activo de crecimiento. Con el tiempo y la madurez del mercado, Bitcoin podría adquirir progresivamente atributos de refugio.

Pandl afirma que, aunque la falta de una posición monetaria similar a la del oro es “el núcleo del argumento de inversión”, a medida que la economía global se digitaliza a través de la inteligencia artificial, agentes autónomos y mercados financieros tokenizados, Bitcoin puede evolucionar en esa dirección. Este argumento busca vincular a Bitcoin con el futuro de la economía digital, en lugar de compararlo con el pasado del oro.

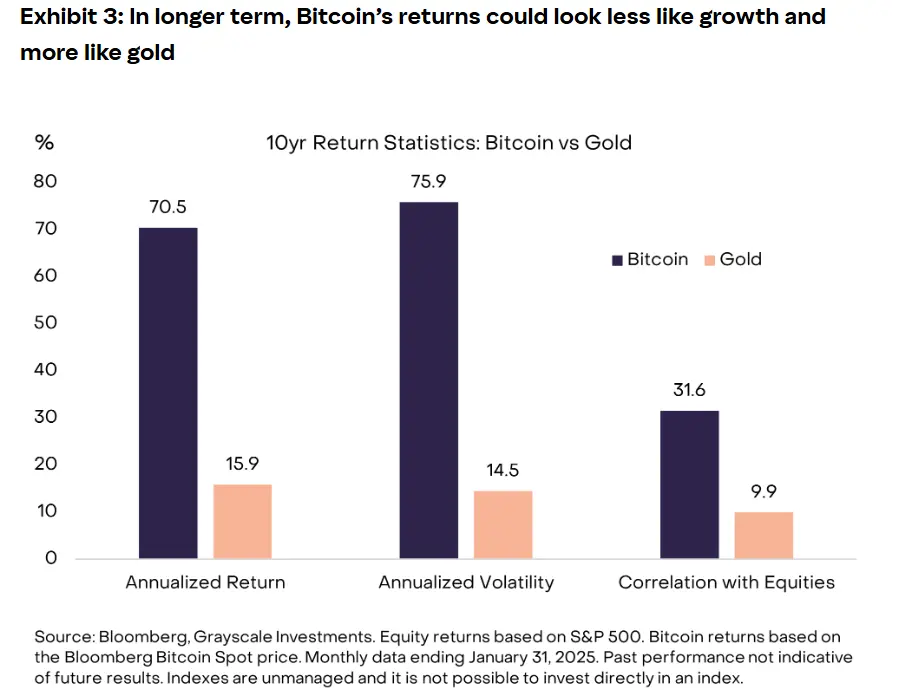

Los gráficos de Grayscale muestran que, a pesar del mal rendimiento reciente, en los últimos diez años la rentabilidad anualizada de Bitcoin ha superado notablemente a la del oro. Este es el principal argumento de defensa. Desde 2015 hasta 2025, la rentabilidad anualizada de Bitcoin fue aproximadamente del 230%, mientras que la del oro fue solo del 8%. Esta diferencia de rendimiento sustancial respalda su clasificación como “activo de crecimiento” en lugar de “activo de refugio”. La principal motivación de los inversores al comprar Bitcoin es la apreciación del capital, no la preservación de valor en crisis.

A corto plazo, la recuperación de Bitcoin puede depender de la entrada de nuevos fondos, ya sea a través de la reentrada en ETF o del regreso de inversores minoristas. Wintermute, un creador de mercado, señala que recientemente la participación minorista se ha centrado principalmente en acciones relacionadas con la inteligencia artificial y conceptos de crecimiento, limitando la demanda en criptomonedas. Esta observación confirma aún más la relación competitiva entre Bitcoin y los activos de crecimiento. Cuando los fondos limitados de los minoristas optan entre acciones de IA y Bitcoin, actualmente prefieren las primeras, debido a que los escenarios y modelos de rentabilidad de la IA son más claros.

Desde una perspectiva de estrategia de inversión, la investigación de Grayscale replantea la posición de Bitcoin. Los inversores deberían considerarlo como una asignación de crecimiento en sus carteras, no como un activo de refugio. Esto implica que la proporción adecuada de Bitcoin en una cartera debería ser similar a la de las acciones tecnológicas, y no a la del oro. En gestión de riesgos, mantener Bitcoin no protege contra caídas del mercado accionario, sino que puede aumentar la volatilidad total de la cartera.

Artículos relacionados

El banco más grande de Dinamarca, Danske Bank, ofrece a los inversores ETP de Bitcoin y Ethereum, poniendo fin a una prohibición de criptomonedas de ocho años

iShares Bitcoin ETP emite 660,000 nuevas unidades, con una tarifa que se reduce de forma progresiva al 0.15%

Análisis: Bitcoin pierde los 70,000 dólares y cae durante tres días consecutivos, pero puede haber surgido un momento para una estrategia a mediano y largo plazo

iShares Bitcoin ETP emite 660,000 nuevas securities, llevando el total de la serie a 110,934,328 unidades

La probabilidad de que Bitcoin caiga por debajo de 65,000 dólares supera el 70%. ¿Qué preocupa al mercado?

La Bolsa Intercontinental lanza siete contratos de futuros de criptomonedas basados en los índices de CoinDesk