# 比特币相对黄金进入深度弱势

8560

数据显示,比特币兑黄金的比率目前已较高点回落约 55%,并跌破 200 周均线。在这种背景下,你认为现在是抄底的好时机吗?欢迎分享你最近的比特币策略。

discovery

市场演变:黄金是否在巩固其地位?

2026年开局的数周为全球投资者带来了新的动态。虽然比特币在2025年末达到峰值后经历了显著的价格调整,目前在85,000美元至95,000美元之间盘整,实体黄金(XAU)则保持稳定的上升趋势,逐步逼近5,000美元的里程碑。

理解市场转变

当前的市场趋势表明,近期的变动更多由宏观经济因素推动,而非仅仅是价格波动:

全球情绪转变:地缘政治不确定性上升和贸易讨论增加,促使一些投资者重新评估对“高增长”资产的敞口,转而关注传统实体商品。

机构投资组合平衡:继2025年比特币现货ETF大量资金流入后,我们正处于一个稳定期。同时,机构对黄金支持工具的需求已达到多年来的一致水平。

比特币/黄金比率观察:比特币/黄金比率已调整至大约18.5。虽然这表明数字资产与实体资产之间的相对价格调整,但也凸显了短期内传统避险资产的强势。

传统资产的韧性

金融机构密切关注2026年黄金目标价5,000美元。各国央行多元化储备的努力持续为黄金提供坚实基础。尽管比特币正朝着全球普及和“绝对信任”迈进,许多市场参与者在宏观不确定性高涨时期仍然倾向于依赖黄金的历史稳定性。

市场展望

当前的主流观点显示“风险规避”环境。在此阶段,比特币表现出高增长风险资产的特征,而黄金则继续扮演其作为对冲金融波动的传统角色。

市场观察:“随着比特币进入盘

2026年开局的数周为全球投资者带来了新的动态。虽然比特币在2025年末达到峰值后经历了显著的价格调整,目前在85,000美元至95,000美元之间盘整,实体黄金(XAU)则保持稳定的上升趋势,逐步逼近5,000美元的里程碑。

理解市场转变

当前的市场趋势表明,近期的变动更多由宏观经济因素推动,而非仅仅是价格波动:

全球情绪转变:地缘政治不确定性上升和贸易讨论增加,促使一些投资者重新评估对“高增长”资产的敞口,转而关注传统实体商品。

机构投资组合平衡:继2025年比特币现货ETF大量资金流入后,我们正处于一个稳定期。同时,机构对黄金支持工具的需求已达到多年来的一致水平。

比特币/黄金比率观察:比特币/黄金比率已调整至大约18.5。虽然这表明数字资产与实体资产之间的相对价格调整,但也凸显了短期内传统避险资产的强势。

传统资产的韧性

金融机构密切关注2026年黄金目标价5,000美元。各国央行多元化储备的努力持续为黄金提供坚实基础。尽管比特币正朝着全球普及和“绝对信任”迈进,许多市场参与者在宏观不确定性高涨时期仍然倾向于依赖黄金的历史稳定性。

市场展望

当前的主流观点显示“风险规避”环境。在此阶段,比特币表现出高增长风险资产的特征,而黄金则继续扮演其作为对冲金融波动的传统角色。

市场观察:“随着比特币进入盘

BTC-0.88%

- 赞赏

- 43

- 48

- 转发

- 分享

Dragon Fly Official :

:

🔥 太棒了!这篇文章不仅内容丰富,而且具有前瞻性——清晰的表达、深入的研究和精彩的视觉效果都非常到位。继续努力,你分享的每一个细节都让社区变得更聪明、更强大!查看更多

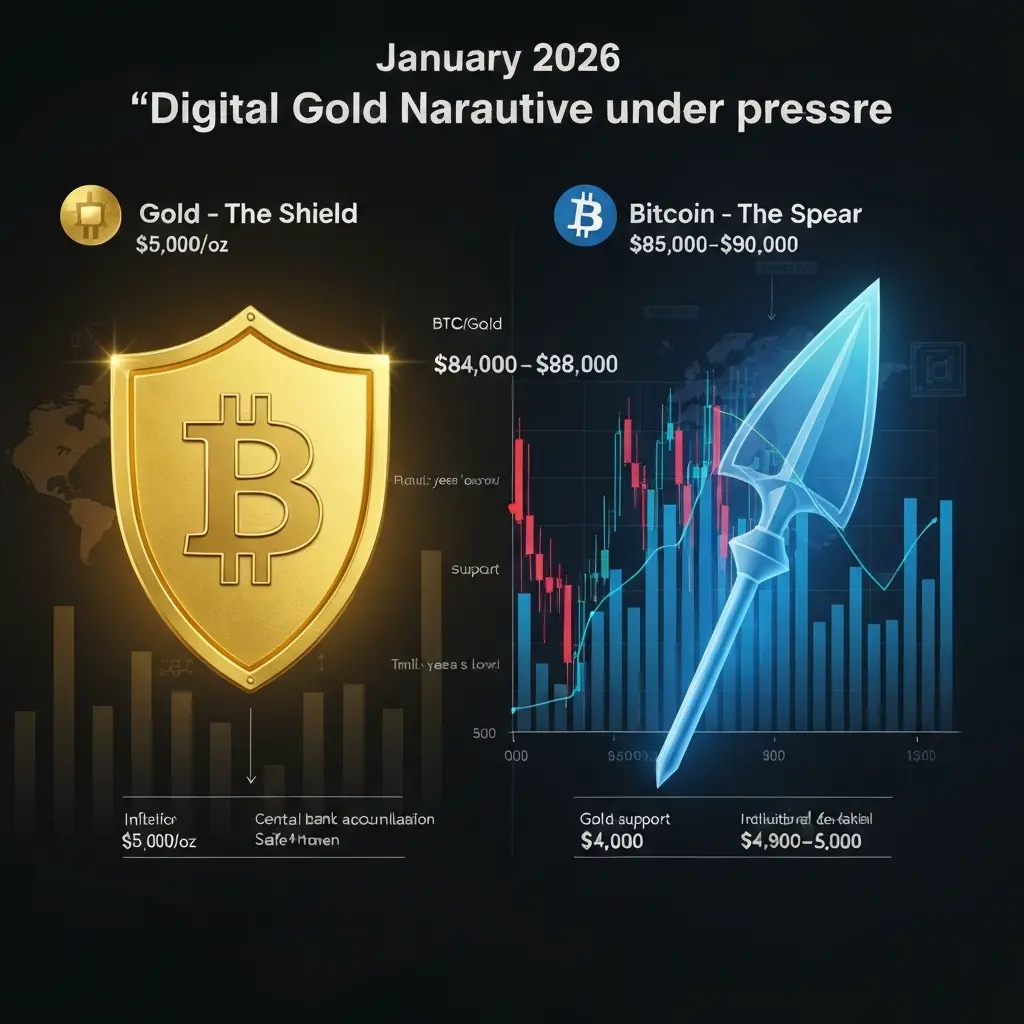

2026年1月,长期被视为“数字黄金”的叙事面临史上最严峻的考验。虽然比特币继续主导加密市场,但其表现明显不及其有形前身黄金。BTC/黄金比率已跌至多年低点,凸显在全球不确定性加剧的背景下,市场偏好稳定性而非投机性增长。

1. 价格走势的背离

黄金的历史性飙升:

黄金已逼近每盎司5000美元的里程碑,主要受到各国央行的积极增持以及全球避险情绪的明显升温。在过去12个月内,黄金明显优于比特币,反映出市场对资本保值的优先考虑。通胀担忧、地缘政治不确定性以及系统性风险上升,都增强了黄金作为“避风港”的吸引力。

比特币的调整:

2025年末未能守住关键的10万美元关口后,比特币陷入调整区间,波动在85,000–90,000美元之间。尽管其数字稀缺的叙事依然存在,但BTC仍表现为高贝塔风险资产:在市场压力时期——如格陵兰关税担忧——其抛售幅度比传统价值储存工具更大。

“恐惧溢价”:

2026年初,市场显示投资者优先考虑安全。黄金从这种“恐惧溢价”中受益,而比特币则越来越被视为投机性、增长导向的工具,而非对冲不确定性的手段。这种背离对投资组合构建和风险管理策略具有深远影响。

2. 机构资金流动:安全与增长

去风险化投资组合:

2024–2025年通过ETF进入比特币的机构投资者正积极进行去风险操作。在宏观冲击期间——如贸易紧张或货币政策意外——这些投资者将资金从波动性较大的BTC转向黄金,黄金

1. 价格走势的背离

黄金的历史性飙升:

黄金已逼近每盎司5000美元的里程碑,主要受到各国央行的积极增持以及全球避险情绪的明显升温。在过去12个月内,黄金明显优于比特币,反映出市场对资本保值的优先考虑。通胀担忧、地缘政治不确定性以及系统性风险上升,都增强了黄金作为“避风港”的吸引力。

比特币的调整:

2025年末未能守住关键的10万美元关口后,比特币陷入调整区间,波动在85,000–90,000美元之间。尽管其数字稀缺的叙事依然存在,但BTC仍表现为高贝塔风险资产:在市场压力时期——如格陵兰关税担忧——其抛售幅度比传统价值储存工具更大。

“恐惧溢价”:

2026年初,市场显示投资者优先考虑安全。黄金从这种“恐惧溢价”中受益,而比特币则越来越被视为投机性、增长导向的工具,而非对冲不确定性的手段。这种背离对投资组合构建和风险管理策略具有深远影响。

2. 机构资金流动:安全与增长

去风险化投资组合:

2024–2025年通过ETF进入比特币的机构投资者正积极进行去风险操作。在宏观冲击期间——如贸易紧张或货币政策意外——这些投资者将资金从波动性较大的BTC转向黄金,黄金

BTC-0.88%

- 赞赏

- 26

- 18

- 转发

- 分享

unfriend :

:

买入理财 💎查看更多

2026年1月,长期被视为“数字黄金”的叙事面临史上最严峻的考验。虽然比特币持续主导加密市场,但其表现明显不及其有形前辈黄金。BTC/黄金比率已跌至多年低点,凸显在全球不确定性加剧的背景下,市场更偏好稳定而非投机性增长。

1. 价格走势的背离

黄金的历史性飙升:

黄金在央行积极增持和全球避险情绪高涨的推动下,逐步逼近每盎司5000美元的里程碑。在过去12个月内,黄金明显优于比特币,反映出市场对资本保值的优先考虑。通胀担忧、地缘政治不确定性和系统性风险上升,都增强了黄金作为“避风港”的吸引力。

比特币的调整:

2025年末未能站稳关键的10万美元关口后,比特币陷入调整区间,波动在85,000–90,000美元之间。尽管其数字稀缺的叙事依然存在,但BTC仍表现为高贝塔风险资产:在市场压力时期——如格陵兰关税担忧——比特币的抛售幅度比传统价值储存工具更大。

“恐惧溢价”:

2026年初,市场显示投资者优先考虑安全。黄金从这种“恐惧溢价”中受益,而比特币则越来越被视为投机性、增长导向的工具,而非对冲不确定性的手段。这种背离对投资组合构建和风险管理策略具有深远影响。

2. 机构资金流动:安全与增长

去风险化投资组合:

2024–2025年通过ETF进入比特币的机构投资者,正积极进行去风险操作。在宏观冲击期间——如贸易紧张或货币政策意外——这些投资者将资金从波动性较大的BTC转向黄金,黄金提供

1. 价格走势的背离

黄金的历史性飙升:

黄金在央行积极增持和全球避险情绪高涨的推动下,逐步逼近每盎司5000美元的里程碑。在过去12个月内,黄金明显优于比特币,反映出市场对资本保值的优先考虑。通胀担忧、地缘政治不确定性和系统性风险上升,都增强了黄金作为“避风港”的吸引力。

比特币的调整:

2025年末未能站稳关键的10万美元关口后,比特币陷入调整区间,波动在85,000–90,000美元之间。尽管其数字稀缺的叙事依然存在,但BTC仍表现为高贝塔风险资产:在市场压力时期——如格陵兰关税担忧——比特币的抛售幅度比传统价值储存工具更大。

“恐惧溢价”:

2026年初,市场显示投资者优先考虑安全。黄金从这种“恐惧溢价”中受益,而比特币则越来越被视为投机性、增长导向的工具,而非对冲不确定性的手段。这种背离对投资组合构建和风险管理策略具有深远影响。

2. 机构资金流动:安全与增长

去风险化投资组合:

2024–2025年通过ETF进入比特币的机构投资者,正积极进行去风险操作。在宏观冲击期间——如贸易紧张或货币政策意外——这些投资者将资金从波动性较大的BTC转向黄金,黄金提供

BTC-0.88%

- 赞赏

- 14

- 13

- 转发

- 分享

Falcon_Official :

:

密切关注 🔍️查看更多

#比特币相对黄金进入深度弱势

(#比特币相对黄金进入深度弱势)

全球金融市场正经历一种情绪的强烈转变,随着比特币相较黄金表现出深度的相对弱势。这一趋势不仅仅是短期的波动——它反映了投资者心理、资本配置策略和宏观经济风险管理的更深层次变革。在长时间以来,黄金在不确定时期明显优于比特币,成为首选的避险资产。

历史上,比特币常被称为“数字黄金”。它被宣传为去中心化的价值存储、对抗通胀的工具以及传统金融体系的替代品。然而,当前的市场周期讲述着不同的故事。随着全球紧张局势升温、经济不确定性增加以及金融波动频繁,投资者正逐渐远离投机性资产,重新转向传统的避风港——黄金领衔。

比特币相对黄金疲软的主要原因之一是风险感知。许多机构投资者仍将比特币视为高风险资产,而非稳定的价值存储。在恐慌时期,资金不会流入波动性,而是逃离它。拥有数千年历史信任的黄金,自然成为资本保值的首选。这一心理因素在当前比特币与黄金之间的不平衡中起到了巨大作用。

另一个关键因素是宏观经济压力。利率政策、通胀担忧、地缘政治紧张局势以及货币不稳定正在塑造市场行为。在这样的环境下,投资者优先考虑具有 proven 稳定性的资产。黄金完美符合这一叙事。尽管比特币具有长期潜力,但其表现更像是一种高贝塔资产——在牛市中强劲上涨,但在不确定时期剧烈下跌。这使得它作为防御性工具的吸引力减弱。

流动性动态也至关重要。大型基金、机构和主权实体可以

(#比特币相对黄金进入深度弱势)

全球金融市场正经历一种情绪的强烈转变,随着比特币相较黄金表现出深度的相对弱势。这一趋势不仅仅是短期的波动——它反映了投资者心理、资本配置策略和宏观经济风险管理的更深层次变革。在长时间以来,黄金在不确定时期明显优于比特币,成为首选的避险资产。

历史上,比特币常被称为“数字黄金”。它被宣传为去中心化的价值存储、对抗通胀的工具以及传统金融体系的替代品。然而,当前的市场周期讲述着不同的故事。随着全球紧张局势升温、经济不确定性增加以及金融波动频繁,投资者正逐渐远离投机性资产,重新转向传统的避风港——黄金领衔。

比特币相对黄金疲软的主要原因之一是风险感知。许多机构投资者仍将比特币视为高风险资产,而非稳定的价值存储。在恐慌时期,资金不会流入波动性,而是逃离它。拥有数千年历史信任的黄金,自然成为资本保值的首选。这一心理因素在当前比特币与黄金之间的不平衡中起到了巨大作用。

另一个关键因素是宏观经济压力。利率政策、通胀担忧、地缘政治紧张局势以及货币不稳定正在塑造市场行为。在这样的环境下,投资者优先考虑具有 proven 稳定性的资产。黄金完美符合这一叙事。尽管比特币具有长期潜力,但其表现更像是一种高贝塔资产——在牛市中强劲上涨,但在不确定时期剧烈下跌。这使得它作为防御性工具的吸引力减弱。

流动性动态也至关重要。大型基金、机构和主权实体可以

BTC-0.88%

- 赞赏

- 6

- 5

- 转发

- 分享

GateUser-05dbcb10 :

:

好查看更多

#比特币相对黄金进入深度弱势

(#比特币相对黄金进入深度弱势)

全球金融市场正经历情绪的强烈转变,随着比特币相较黄金表现出深度的相对弱势。这一趋势不仅仅是短期波动——它反映了投资者心理、资本配置策略以及宏观经济风险管理的更深层次变革。在长时间以来,黄金在不确定时期明显优于比特币,成为首选的避险资产。

历史上,比特币常被称为“数字黄金”。它被宣传为去中心化的价值存储、对抗通胀的工具以及传统金融体系的替代品。然而,当前的市场周期讲述着不同的故事。随着全球紧张局势升温、经济不确定性增加以及金融波动频繁,投资者正逐渐远离投机性资产,重新回归传统的避风港——黄金领跑。

比特币相对黄金疲软的主要原因之一是风险感知。许多机构投资者仍将比特币视为高风险资产,而非稳定的价值存储。在恐惧时期,资金不会流入波动性资产,而是逃离它。拥有数千年历史信任的黄金,自然成为资本保值的首选。这一心理因素在当前比特币与黄金之间的不平衡中起到了巨大作用。

另一个关键因素是宏观经济压力。利率政策、通胀担忧、地缘政治紧张局势以及货币不稳定正在塑造市场行为。在这样的环境中,投资者优先选择具有 proven 稳定性的资产。黄金完美符合这一叙事。尽管比特币具有长期潜力,但其表现更像高贝塔资产——在牛市中强劲上涨,但在不确定时期剧烈下跌。这使得它作为防御性工具的吸引力减弱。

流动性动态也至关重要。大型基金、机构和主权实体可以轻松将

(#比特币相对黄金进入深度弱势)

全球金融市场正经历情绪的强烈转变,随着比特币相较黄金表现出深度的相对弱势。这一趋势不仅仅是短期波动——它反映了投资者心理、资本配置策略以及宏观经济风险管理的更深层次变革。在长时间以来,黄金在不确定时期明显优于比特币,成为首选的避险资产。

历史上,比特币常被称为“数字黄金”。它被宣传为去中心化的价值存储、对抗通胀的工具以及传统金融体系的替代品。然而,当前的市场周期讲述着不同的故事。随着全球紧张局势升温、经济不确定性增加以及金融波动频繁,投资者正逐渐远离投机性资产,重新回归传统的避风港——黄金领跑。

比特币相对黄金疲软的主要原因之一是风险感知。许多机构投资者仍将比特币视为高风险资产,而非稳定的价值存储。在恐惧时期,资金不会流入波动性资产,而是逃离它。拥有数千年历史信任的黄金,自然成为资本保值的首选。这一心理因素在当前比特币与黄金之间的不平衡中起到了巨大作用。

另一个关键因素是宏观经济压力。利率政策、通胀担忧、地缘政治紧张局势以及货币不稳定正在塑造市场行为。在这样的环境中,投资者优先选择具有 proven 稳定性的资产。黄金完美符合这一叙事。尽管比特币具有长期潜力,但其表现更像高贝塔资产——在牛市中强劲上涨,但在不确定时期剧烈下跌。这使得它作为防御性工具的吸引力减弱。

流动性动态也至关重要。大型基金、机构和主权实体可以轻松将

BTC-0.88%

- 赞赏

- 8

- 8

- 转发

- 分享

GateUser-dccb3da2 :

:

我已经很好地注册了,你们不接受我存款,自己解决那个存款吧查看更多

#比特币相对黄金进入深度弱势

价格走势确认避险偏好转变

近期市场价格走势清楚显示比特币与黄金之间的差异日益扩大,进一步加强了传统避险资产重新占据主导地位的观点。虽然比特币难以重新获得动力,但随着全球不确定性加剧,黄金持续吸引资金。

黄金价格已飙升至历史高位,近期在每盎司约$4,900–$5,000的区间交易,受到央行强劲买入、地缘政治紧张局势和长期通胀担忧的支撑。这一稳步上升的走势反映出机构和主权投资者对资本保值的信心,他们更倾向于避险而非投机性回报。黄金的相对低波动性和深度流动性使其在经济压力时期仍然是首选的对冲工具。

相比之下,比特币未能跟上步伐。在早期周期达到峰值后,BTC一直在远低于之前的高点交易,徘徊在$85,000–$88,000的区间,显示出相对于黄金和更广泛宏观基准的疲软。尽管其供应有限且具有长期潜力,但比特币仍然受到流动性状况、监管不确定性和风险情绪的强烈影响。它并未作为危机对冲工具,而常常反映高增长科技资产的行为。

比特币与黄金之间的价格比率进一步突显了这一趋势。历史上,在宽松货币政策推动的扩张期,比特币表现优于黄金。然而,在当今金融环境趋紧的情况下,黄金相对表现优异,巩固了其作为主要防御资产的角色。

这种差异并不意味着比特币的失败,而是市场周期领导地位的转变。黄金在恐惧主导时表现出色,而比特币则在流动性扩张和风险偏好回归时表现最佳。

价格走势确认避险偏好转变

近期市场价格走势清楚显示比特币与黄金之间的差异日益扩大,进一步加强了传统避险资产重新占据主导地位的观点。虽然比特币难以重新获得动力,但随着全球不确定性加剧,黄金持续吸引资金。

黄金价格已飙升至历史高位,近期在每盎司约$4,900–$5,000的区间交易,受到央行强劲买入、地缘政治紧张局势和长期通胀担忧的支撑。这一稳步上升的走势反映出机构和主权投资者对资本保值的信心,他们更倾向于避险而非投机性回报。黄金的相对低波动性和深度流动性使其在经济压力时期仍然是首选的对冲工具。

相比之下,比特币未能跟上步伐。在早期周期达到峰值后,BTC一直在远低于之前的高点交易,徘徊在$85,000–$88,000的区间,显示出相对于黄金和更广泛宏观基准的疲软。尽管其供应有限且具有长期潜力,但比特币仍然受到流动性状况、监管不确定性和风险情绪的强烈影响。它并未作为危机对冲工具,而常常反映高增长科技资产的行为。

比特币与黄金之间的价格比率进一步突显了这一趋势。历史上,在宽松货币政策推动的扩张期,比特币表现优于黄金。然而,在当今金融环境趋紧的情况下,黄金相对表现优异,巩固了其作为主要防御资产的角色。

这种差异并不意味着比特币的失败,而是市场周期领导地位的转变。黄金在恐惧主导时表现出色,而比特币则在流动性扩张和风险偏好回归时表现最佳。

BTC-0.88%

- 赞赏

- 10

- 11

- 转发

- 分享

Ryakpanda :

:

2026冲冲冲 👊查看更多

BTC/Gold比值破位,释放了什么交易信号?

观察历史行情会发现,BTC/Gold比值往往领先比特币本身见顶或见底。本轮比值跌破中长期支撑区间,释放的是一个明确的风险信号:加密资产整体正在被重新降权。即便比特币价格未出现深度暴跌,其相对价值已经在下降。

这对交易者而言意义重大。比特币不再是资金的“首选避险替代”,而是需要在风险偏好回暖时才能重新获得溢价。当前任何基于“数字黄金”逻辑的中长期做多,都面临时间成本和机会成本的双重考验。

从策略角度看,弱势阶段更适合采用防守型思路:降低仓位、缩短持有周期,或通过黄金、多资产对冲来降低波动敞口。等BTC/Gold比值重新站回关键均线之上,才是趋势重新确认的信号。在此之前,顺势比抄底更重要。

#比特币相对黄金进入深度弱势

观察历史行情会发现,BTC/Gold比值往往领先比特币本身见顶或见底。本轮比值跌破中长期支撑区间,释放的是一个明确的风险信号:加密资产整体正在被重新降权。即便比特币价格未出现深度暴跌,其相对价值已经在下降。

这对交易者而言意义重大。比特币不再是资金的“首选避险替代”,而是需要在风险偏好回暖时才能重新获得溢价。当前任何基于“数字黄金”逻辑的中长期做多,都面临时间成本和机会成本的双重考验。

从策略角度看,弱势阶段更适合采用防守型思路:降低仓位、缩短持有周期,或通过黄金、多资产对冲来降低波动敞口。等BTC/Gold比值重新站回关键均线之上,才是趋势重新确认的信号。在此之前,顺势比抄底更重要。

#比特币相对黄金进入深度弱势

BTC-0.88%

- 赞赏

- 4

- 1

- 转发

- 分享

MrFlower_XingChen :

:

2026年GOGOGO 👊#黄金白银再创新高 #比特币相对黄金进入深度弱势 比特币短期上涨空间有限,盘整风险日益增加。2026年展望:宏观风险与预测,市场发出谨慎信号

随着比特币价格在90000美元附近持续震荡,迟迟未能突破10万美元心理关口,其走势与黄金、白银等传统避险资产近期创下历史新高的表现形成鲜明对比。这一分化现象并非偶然,而是比特币在全球宏观体系中角色演变的重要信号。

展望2026年,比特币的前景将更加紧密地受到宏观流动性、美国国内政治以及人工智能资本周期等多重外部因素的驱动,市场正发出明确的谨慎信号。

黄金创新高vs比特币徘徊:一个宏观信号

黄金价格已飙升至每盎司4700美元左右,白银也接近每盎司94美元,双双创下历史新高。这种走势反映了在持续货币不确定性与政治风险上升的背景下,市场在周期末期的对冲行为。相比之下,比特币仍在消化前期波动,未能跟上贵金属的步伐。这一分歧突显了比特币交易逻辑的转变:它已不再仅仅依赖加密货币内部的叙事驱动,而是日益受到整体流动性、政策环境与跨资产资本轮动的深刻影响。

比特币宏观转型与逐渐消褪的四年周期

在比特币发展历程中,经典的四年减半周期曾是主导价格波动的主要框架。然而,随着比特币市值增长与机构参与度提升,这一简单模型正在失效。比特币与传统金融的融合——包括现货ETF推出、机构托管方案完善与受监管交易场所增加——已使其波动性逐步降低,压力时期的流动性也有所改善。比特

随着比特币价格在90000美元附近持续震荡,迟迟未能突破10万美元心理关口,其走势与黄金、白银等传统避险资产近期创下历史新高的表现形成鲜明对比。这一分化现象并非偶然,而是比特币在全球宏观体系中角色演变的重要信号。

展望2026年,比特币的前景将更加紧密地受到宏观流动性、美国国内政治以及人工智能资本周期等多重外部因素的驱动,市场正发出明确的谨慎信号。

黄金创新高vs比特币徘徊:一个宏观信号

黄金价格已飙升至每盎司4700美元左右,白银也接近每盎司94美元,双双创下历史新高。这种走势反映了在持续货币不确定性与政治风险上升的背景下,市场在周期末期的对冲行为。相比之下,比特币仍在消化前期波动,未能跟上贵金属的步伐。这一分歧突显了比特币交易逻辑的转变:它已不再仅仅依赖加密货币内部的叙事驱动,而是日益受到整体流动性、政策环境与跨资产资本轮动的深刻影响。

比特币宏观转型与逐渐消褪的四年周期

在比特币发展历程中,经典的四年减半周期曾是主导价格波动的主要框架。然而,随着比特币市值增长与机构参与度提升,这一简单模型正在失效。比特币与传统金融的融合——包括现货ETF推出、机构托管方案完善与受监管交易场所增加——已使其波动性逐步降低,压力时期的流动性也有所改善。比特

BTC-0.88%

- 赞赏

- 5

- 6

- 转发

- 分享

静.和 :

:

2026冲冲冲 👊查看更多

2026年1月,旧有的“数字黄金”叙事迎来了最严峻的考验。尽管比特币持续主导加密空间,但其表现明显落后于其实际的前辈——黄金。BTC/黄金比率已跌至数年来的最低水平,凸显市场在全球不确定性增加的背景下,明显偏好稳定性而非投机性增长。

1. 价格走势的背离

黄金的历史性飙升:

黄金价格已上涨至$5,000/盎司的里程碑,主要由央行的积极积累和全球避险需求推动。在过去的12个月中,黄金明显优于比特币,反映出市场对资产保值的优先考虑。通胀担忧、地缘政治不确定性以及系统性风险的上升,进一步增强了其作为“避风港”的吸引力。

比特币的修正:

在2025年底未能守住关键的$100,000后,比特币陷入修正区间,价格在$85,000–$90,000之间波动。尽管拥有数字稀缺的叙事,BTC仍表现出高风险资产的特性:在市场压力期间——如格陵兰周围的关税恐慌——其抛售力度明显大于传统的价值储存工具。

“恐惧溢价”:

2026年初,市场显示投资者优先考虑安全性。黄金从“恐惧溢价”中受益,而比特币则逐渐被视为以增长为导向的投机工具,而非对冲不确定性的工具。这种背离对投资组合构建和风险管理策略具有深远影响。

2. 机构资金流动:安全与增长

去风险化:

2024–2025年通过ETF进入比特币的机构投资者,积极降低风险。在宏观冲击期间,如贸易紧张或货币政策意外,投资者将资金从波动较大的BTC转向黄金,黄金提供了

1. 价格走势的背离

黄金的历史性飙升:

黄金价格已上涨至$5,000/盎司的里程碑,主要由央行的积极积累和全球避险需求推动。在过去的12个月中,黄金明显优于比特币,反映出市场对资产保值的优先考虑。通胀担忧、地缘政治不确定性以及系统性风险的上升,进一步增强了其作为“避风港”的吸引力。

比特币的修正:

在2025年底未能守住关键的$100,000后,比特币陷入修正区间,价格在$85,000–$90,000之间波动。尽管拥有数字稀缺的叙事,BTC仍表现出高风险资产的特性:在市场压力期间——如格陵兰周围的关税恐慌——其抛售力度明显大于传统的价值储存工具。

“恐惧溢价”:

2026年初,市场显示投资者优先考虑安全性。黄金从“恐惧溢价”中受益,而比特币则逐渐被视为以增长为导向的投机工具,而非对冲不确定性的工具。这种背离对投资组合构建和风险管理策略具有深远影响。

2. 机构资金流动:安全与增长

去风险化:

2024–2025年通过ETF进入比特币的机构投资者,积极降低风险。在宏观冲击期间,如贸易紧张或货币政策意外,投资者将资金从波动较大的BTC转向黄金,黄金提供了

BTC-0.88%

- 赞赏

- 9

- 评论

- 转发

- 分享

📈 市场演变:黄金地位是否在加强?

2026年开局的几周揭示了一个引人入胜的市场动态。虽然比特币在2025年末的高点之后出现调整,目前在85,000美元至95,000美元之间盘整,实物黄金(XAU)则持续稳步上升,接近5,000美元的关口。

🔹 理解转变

市场动向越来越多地由宏观因素驱动,而不仅仅是短期波动:

• 全球情绪转变:地缘政治紧张局势和贸易不确定性促使投资者重新评估高增长资产,并转向传统实物商品。

• 机构投资组合平衡:在2025年大量比特币现货ETF资金流入之后,机构关注点逐渐转向黄金支持的工具,显示出多年的持续性。

• BTC/黄金比率:该比率约为18.5,突显黄金作为避险资产的当前强势,相对于数字资产。

🔹 传统资产的韧性

黄金仍然是金融机构的基石。央行持续的多元化努力增强了其稳定性。虽然比特币正朝着全球普及迈进,但在宏观不确定时期,投资者仍依赖黄金。

🔹 市场展望

目前市场偏向“避险”环境:

• 比特币 = 高增长、高风险资产

• 黄金 = 传统对冲工具,发挥避险作用

市场观察:随着比特币盘整和黄金测试新高,资本轮动可能在2026年晚些时候出现。目前,黄金的市场主导地位是全球投资组合关注的重点。

#比特币相对黄金进入深度弱势 #GoldVsBitcoin #SafeHaven #CryptoMarket

2026年开局的几周揭示了一个引人入胜的市场动态。虽然比特币在2025年末的高点之后出现调整,目前在85,000美元至95,000美元之间盘整,实物黄金(XAU)则持续稳步上升,接近5,000美元的关口。

🔹 理解转变

市场动向越来越多地由宏观因素驱动,而不仅仅是短期波动:

• 全球情绪转变:地缘政治紧张局势和贸易不确定性促使投资者重新评估高增长资产,并转向传统实物商品。

• 机构投资组合平衡:在2025年大量比特币现货ETF资金流入之后,机构关注点逐渐转向黄金支持的工具,显示出多年的持续性。

• BTC/黄金比率:该比率约为18.5,突显黄金作为避险资产的当前强势,相对于数字资产。

🔹 传统资产的韧性

黄金仍然是金融机构的基石。央行持续的多元化努力增强了其稳定性。虽然比特币正朝着全球普及迈进,但在宏观不确定时期,投资者仍依赖黄金。

🔹 市场展望

目前市场偏向“避险”环境:

• 比特币 = 高增长、高风险资产

• 黄金 = 传统对冲工具,发挥避险作用

市场观察:随着比特币盘整和黄金测试新高,资本轮动可能在2026年晚些时候出现。目前,黄金的市场主导地位是全球投资组合关注的重点。

#比特币相对黄金进入深度弱势 #GoldVsBitcoin #SafeHaven #CryptoMarket

BTC-0.88%

- 赞赏

- 4

- 2

- 转发

- 分享

Hassan46 :

:

截至2026年1月24日星期六,比特币正处于剧烈波动和“极度恐惧”的时期,表现为在多次下跌后努力维持其地位。查看更多

加载更多

加入 4000万 人汇聚的头部社区

⚡️ 与 4000万 人一起参与加密货币热潮讨论

💬 与喜爱的头部博主互动

👍 查看感兴趣的内容

快讯

查看更多置顶

马年大吉,抽奖行大运!成长值新年抽奖第 1️⃣6️⃣ 期盛大来袭!

抓住新年的好运,立即参与👉 https://www.gate.com/activities/pointprize?now_period=16

🌟 如何参与?

1️⃣ 在广场发帖、评论、点赞,完成任务赚取成长值

2️⃣ 每积攒 300 积分,即可参与超值抽奖!

🎁 新年好运等你拿!奖品包括 iPhone 17、新年周边、代币等心动大礼!

活动时间:1 月 21 日 16:00 -- 1 月 31 日 24:00 (UTC+8)

活动详情: https://www.gate.com/announcements/article/49388

#BTC #ETH #GT晒单有“金”喜,在 Gate 广场晒单晒图,瓜分 $10,000!

TradFi 黄金福袋活动震撼上线,每 10 分钟狂送 1g 真金,交易不停,抽奖不断!

👉 https://www.gate.com/announcements/article/49357

🎁 50 位幸运用户 * 每人 $200 仓位体验券($10 × 20 倍)

参与方式:

1️⃣ 在 Gate 广场带话题 #Gate每10分钟送1克黄金 晒单,需包含:

交易或抽奖截图+简单体验分享

2️⃣ 或在广场创作相关图片(可使用 AI 创作),并附一句宣传语,如:

上 Gate App 抢黄金,每 10 分钟送 1g!

⏰ 1 月 20 日 17:00 – 1 月 25 日 23:59(UTC+8)

Gate TradFi 我看行,黄金福袋冲冲冲!Gate 广场创作者新春激励正式开启,发帖解锁 $60,000 豪华奖池

如何参与:

报名活动表单:https://www.gate.com/questionnaire/7315

使用广场任意发帖小工具,搭配文字发布内容即可

丰厚奖励一览:

发帖即可可瓜分 $25,000 奖池

10 位幸运用户:获得 1 GT + Gate 鸭舌帽

Top 发帖奖励:发帖与互动越多,排名越高,赢取 Gate 新年周边、Gate 双肩包等好礼

新手专属福利:首帖即得 $50 奖励,继续发帖还能瓜分 $10,000 新手奖池

活动时间:2026 年 1 月 8 日 16:00 – 1 月 26 日 24:00(UTC+8)

详情:https://www.gate.com/announcements/article/49112每天看行情、刷大佬观点,却不发声?你的观点可能比你想的更有价值!

广场新人 & 回归福利进行中!首次发帖或久违回归,直接送你奖励!

每月 $20,000 奖金等你瓜分!

在广场带 #我在广场发首帖 发布首帖或回归帖即可领取 $50 仓位体验券

月度发帖王和互动王还将各获额外 50U 奖励

你的加密观点可能启发无数人,开始创作之旅吧!

👉️ https://www.gate.com/postGate 广场「创作者认证激励计划」优质创作者持续招募中!

立即加入,发布优质内容,参与活动即可瓜分月度 $10,000+ 创作奖励!

认证申请步骤:

1️⃣ 打开 App 首页底部【广场】 → 点击右上角头像进入个人主页

2️⃣ 点击头像右下角【申请认证】,提交申请等待审核

立即报名:https://www.gate.com/questionnaire/7159

豪华代币奖池、Gate 精美周边、流量曝光等超 $10,000 丰厚奖励等你拿!

活动详情:https://www.gate.com/announcements/article/47889