Gate Research: Expansão do BTCFi impulsiona a ascensão da Starknet, à medida que as narrativas sobre L1s de alto desempenho e finanças on-chain ganham dinamismo|Web3 On-Chain Data Insights para novembro de 2025

Visão Geral dos Insights On-Chain

Resumo da Atividade On-Chain e dos Fluxos de Capital

Para avaliar com rigor o nível real de utilização dos ecossistemas blockchain, esta secção analisa indicadores-chave de atividade on-chain, incluindo volume diário de transações, taxas de gas, endereços ativos e fluxos líquidos em pontes cross-chain. Estes parâmetros permitem captar o comportamento dos utilizadores, a intensidade de utilização da rede e a mobilidade dos ativos entre ecossistemas. Em vez de acompanhar apenas os fluxos de entrada e saída de capital, os dados nativos on-chain oferecem uma visão mais completa dos fundamentos, ajudando a determinar se as mudanças na direção do capital são sustentadas por procura real de utilização e crescimento de utilizadores. Assim, torna-se possível identificar redes com potencial de desenvolvimento sustentável.

Análise de Transações: Solana Mantém a Liderança; Principais Chains com Atividade Estável

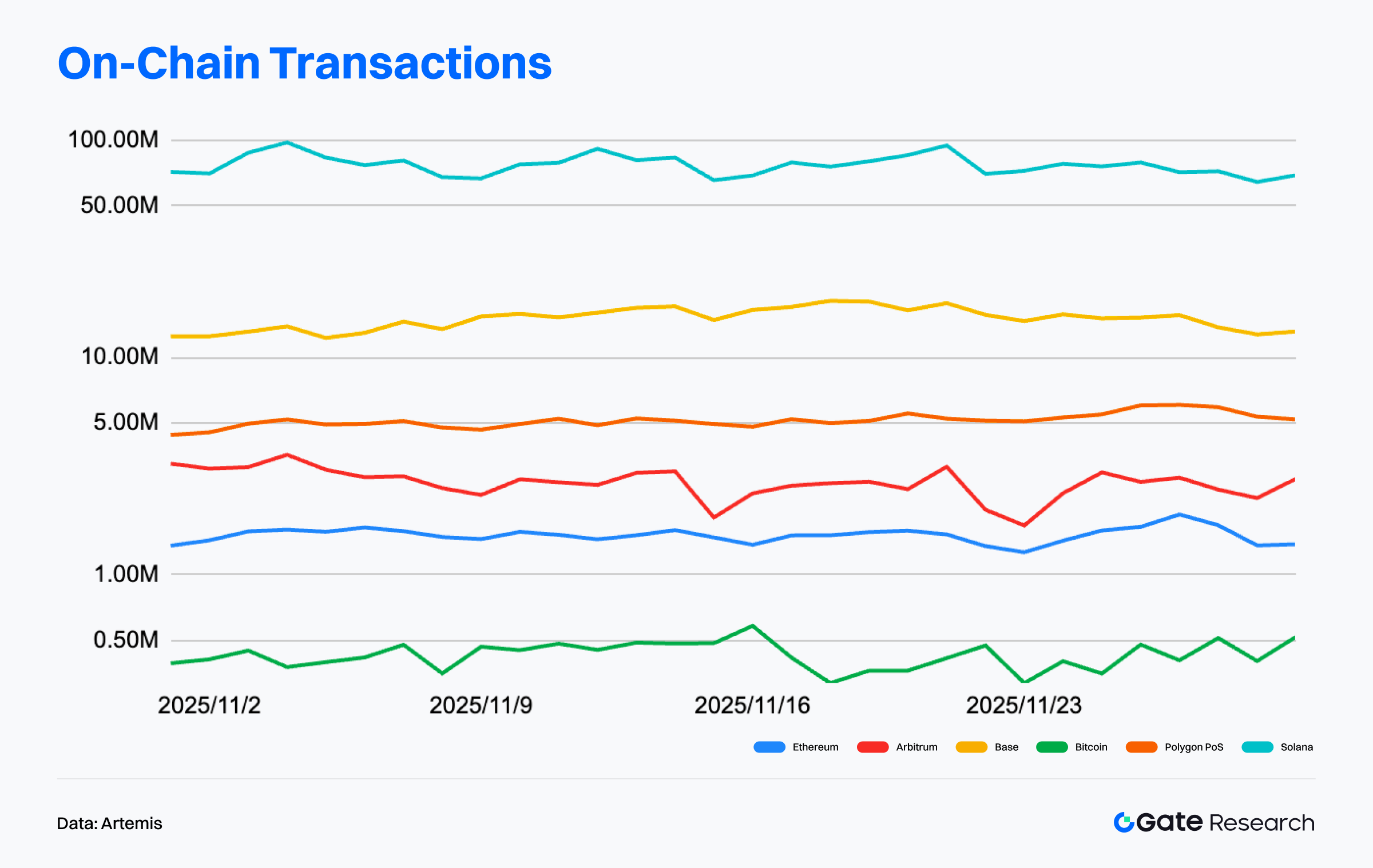

Segundo a Artemis, a atividade on-chain nas principais redes em novembro registou uma evolução moderadamente positiva, com um padrão estrutural em que as chains de alto desempenho lideram e as Layer 2 recuperam gradualmente. Solana manteve uma vantagem clara e persistente ao longo do mês, com transações diárias entre 70–100 milhões e vários picos em meados e final de novembro. Isto reflete o forte apoio das aplicações de interação de alta frequência e uma utilização estável, mesmo em períodos de volatilidade de mercado.【1】

Base apresentou um crescimento suave, com o volume de transações a subir de cerca de 10 milhões em setembro para 12–14 milhões em novembro. A atividade mensal manteve-se estável, sinalizando procura consistente de interação impulsionada pelo seu ecossistema social e de aplicações leves. Em contrapartida, Arbitrum registou movimentos laterais nos últimos três meses, oscilando entre 2,5–4,5 milhões de transações, sem tendência ascendente sustentada. A médio prazo, Arbitrum não registou a “recuperação contínua” ou “rebound significativo” sugeridos por algumas narrativas de mercado; refletiu antes uma atividade estável, mas sem expansão.

Em síntese, os últimos três meses evidenciam: Solana continua a ancorar o segmento de alta atividade; Base mantém uma tendência ascendente com expansão do ecossistema; a atividade Layer 2 permanece estratificada, com Base a melhorar estruturalmente e Arbitrum numa zona “estável mas não expansiva”. Recomenda-se cautela na interpretação das oscilações de curto prazo de Arbitrum como reversões de tendência.

Análise de Endereços Ativos: Solana Lidera; Arbitrum com Volatilidade Baixa

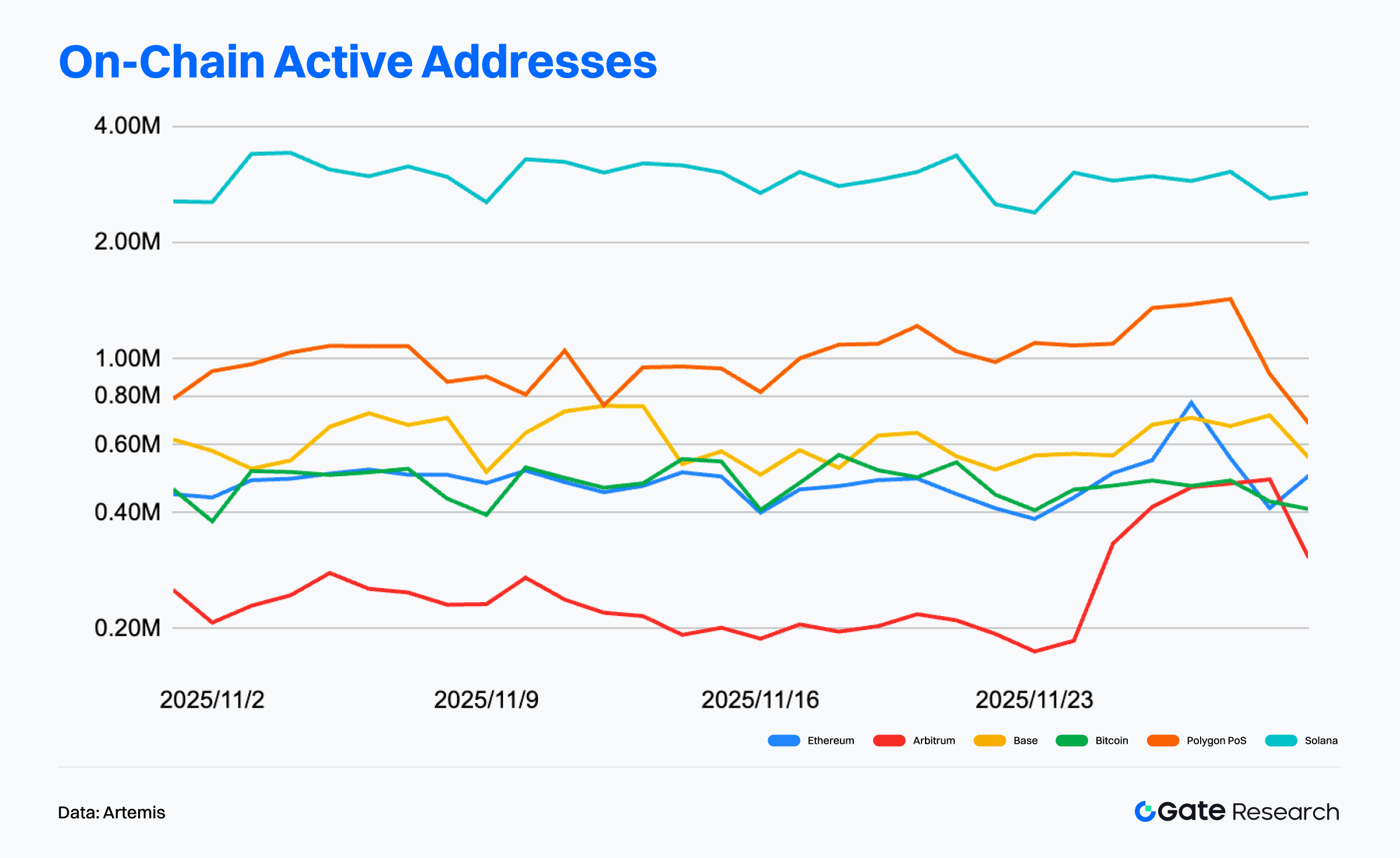

De acordo com a Artemis, os endereços ativos nas principais chains em novembro mantiveram-se geralmente estáveis, embora as diferenças estruturais se tenham acentuado. Solana destacou-se com 2,5–3,5 milhões de endereços ativos diários, mantendo níveis elevados apesar das oscilações cíclicas, o que demonstra forte fidelização do ecossistema e uso intensivo.【2】

Polygon PoS manteve-se estável, entre 800 000–1,2 milhões, ultrapassando 1,3 milhões no final do mês—sendo a segunda chain mais ativa após Solana. Base ficou a seguir, com 550 000–750 000 utilizadores ativos diários, sustentada pelo seu ecossistema social e de aplicações leves. Arbitrum registou maior fraqueza: os endereços ativos caíram de 250 000–300 000 no início do mês para 180 000–200 000 a meio do mês, com ligeira recuperação, mas permanecendo em consolidação baixa. Este padrão indica que parte da atividade dos utilizadores migrou para ecossistemas como Base e Polygon.

Em resumo, novembro revelou uma clara estratificação: Solana domina cenários de alta frequência; Polygon PoS mantém uma base de utilizadores estável e em expansão acima de Base; Ethereum e Bitcoin continuam como camadas de liquidação estáveis sem expansão significativa; Arbitrum registou uma queda clara na atividade, refletindo o arrefecimento de algumas Layer 2. Chains de alto desempenho lideram o volume de interação, as intermédias expandem-se gradualmente e algumas Layer 2 entram em fases de correção.

Taxas/Receitas On-Chain: Ethereum e Solana Lideram; Base Apresenta Volatilidade Acrescida

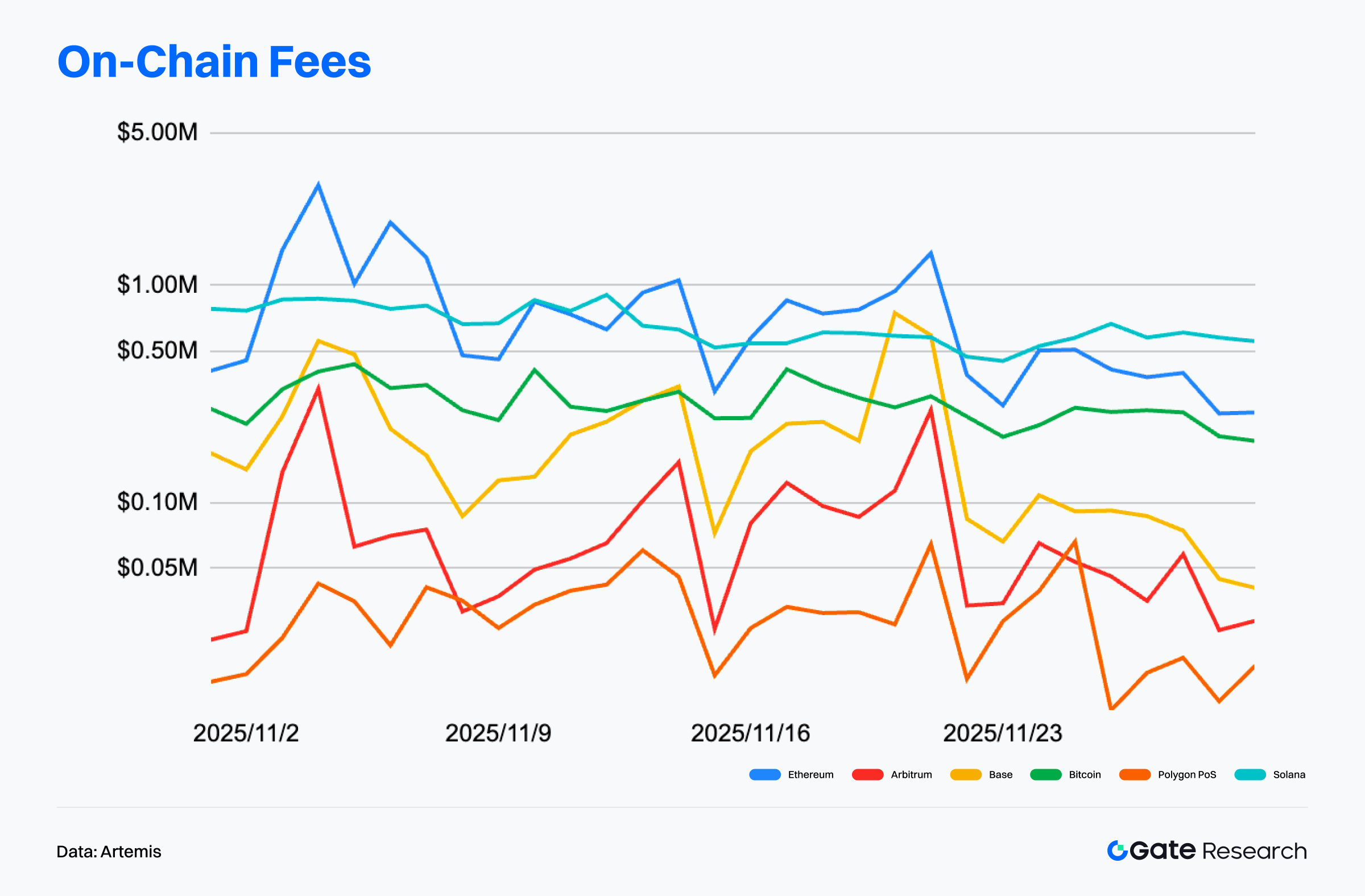

Segundo a Artemis, em novembro, a receita de taxas nas principais chains evidenciou um padrão em que as redes de maior valor mantêm a liderança e as chains intermédias enfraquecem. A receita de taxas da Ethereum foi superior às restantes, entre 500 000 $ e 1,5 milhões $ por dia, com três picos relevantes. A receita foi dominada por liquidações DeFi, transferências de alto valor e interações contratuais, reforçando o papel central da Ethereum no ecossistema blockchain.【3】

Solana manteve-se no segundo escalão, com taxas diárias entre 800 000–1 milhão $. A sua volatilidade limitada reflete contribuições estáveis do trading de alta frequência, atividade DEX e interações no ecossistema, mesmo em momentos de mudança de sentimento de mercado. Em comparação, Base apresentou maior volatilidade: as taxas diárias subiram de menos de 100 000 $ para 400 000–600 000 $, ultrapassando 700 000 $ no final do mês. Isto sugere que certos protocolos ou picos de atividade em Base podem provocar aumentos temporários significativos nas taxas.

Globalmente, a estrutura de taxas de novembro mostra uma estratificação clara: Ethereum e Solana mantêm liderança estável; Base revela atividade volátil mas pontualmente forte; Polygon e Arbitrum permanecem em ambiente de taxas baixas. A receita total de taxas não registou expansão sustentada, o que indica que, num mercado de baixa volatilidade, a atividade económica on-chain depende mais de picos ocasionais do que de crescimento estrutural.

Fluxos de Capital Divergentes nas Chains Públicas: Arbitrum Lidera; Narrativas Starknet e BTCFi em Destaque

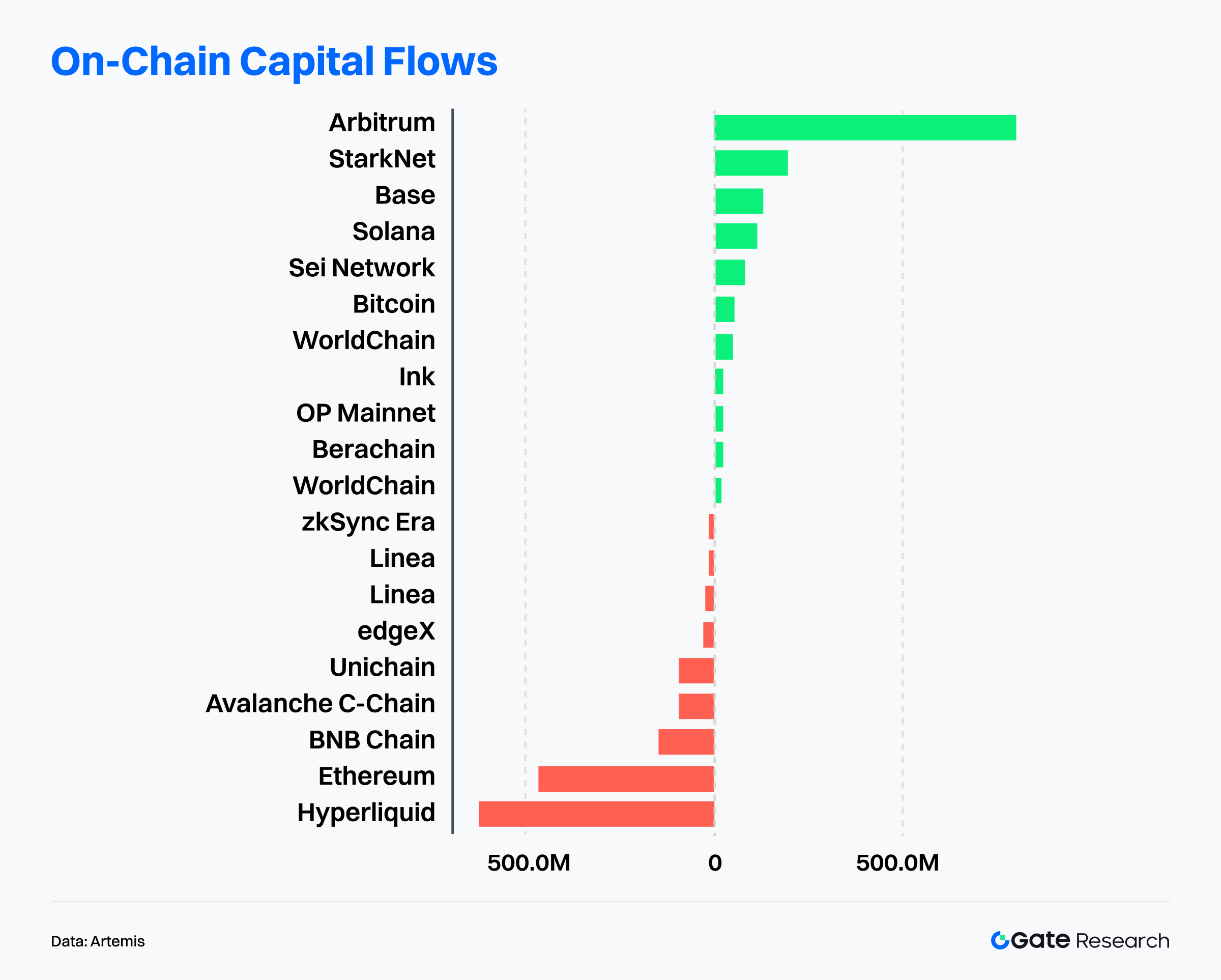

De acordo com a Artemis, os fluxos de capital on-chain do último mês mostraram forte divergência: redes Layer 2 de alto crescimento e chains emergentes continuaram a atrair entradas, enquanto alguns ecossistemas de elevada valorização registaram saídas significativas. Arbitrum liderou com folga em entradas líquidas, beneficiando de incentivos sustentados, participação institucional e expansão da infraestrutura financeira. Starknet, Base, Solana e SEI também registaram entradas positivas, demonstrando preferência do mercado por ecossistemas com potencial de expansão e narrativas fortes.【4】

A atratividade de Arbitrum resulta de avanços em vários domínios:

- Robinhood escolheu-a como camada central para emissão de títulos tokenizados regulados, com ativos on-chain próximos de 10 milhões $ e ciclos genuínos de negociação.

- Infraestrutura institucional como Deblock, BlockControl e Hermes foi implementada intensivamente, transformando Arbitrum de “DeFi chain” em hub de liquidez e liquidação cross-chain.

- Reservas de USDC e USDT aumentaram, reservas ETH em pontes cross-chain atingiram máximos históricos e a capacidade de retenção de fundos reforçou-se.

Starknet também destacou-se sob a narrativa BTCFi:

- O staking de BTC expandiu-se rapidamente, com múltiplos caminhos de ativos BTC lançados, posicionando Starknet como “camada de rendimento Bitcoin”.

- Mais de 1 bilião de STRK está em staking, reforçando a segurança da rede e a estabilidade do modelo económico.

- Aplicações DeFi e de consumo cresceram em paralelo, com casos de uso baseados em abstração de contas a permitir que o número de utilizadores ultrapassasse um milhão.

Em contraste, Hyperliquid, Ethereum mainnet, BNB Chain e Avalanche registaram saídas líquidas significativas, sugerindo rotação de capital para ecossistemas com maior elasticidade de crescimento e narrativas mais fortes. O mercado entrou numa fase de “rotação estrutural + repricing de risco”, com capital concentrado em redes que oferecem narrativas estabelecidas, crescimento sustentado de utilizadores e perspetivas de expansão escalável.

Análise dos Principais Indicadores do Bitcoin

Em novembro, o mercado cripto acelerou em baixa devido ao desmonte de posições excessivamente alavancadas, fechando o mês com uma queda de 17,5%—a maior correção mensal do ano—com ativos de risco sob pressão. Face ao enfraquecimento dos dados macroeconómicos e aos sinais cada vez mais dovish da Reserva Federal, a probabilidade de corte de taxas em dezembro ultrapassou 80%. Apesar de BTC e ETH terem recuperado 90 000 $ e 3 000 $ na última semana, respetivamente, os volumes de negociação diminuíram, sinalizando força limitada na recuperação. O sentimento institucional mantém-se cauteloso, as entradas em ETF spot Bitcoin são fracas e a procura estrutural permanece baixa.

Neste contexto, os dados on-chain oferecem sinais estruturais: BTC permanece acima de várias bases de custo de preço realizado e os indicadores de risco mantêm-se entre neutro e construtivo, sugerindo que a tendência principal se mantém. No entanto, zonas de oferta acima dos preços atuais continuam a constituir resistência de curto prazo. Por outro lado, os indicadores de perdas realizadas subiram fortemente, indicando uma fase de limpeza emocional e pressão de oferta, com o capital de curto prazo a manter postura cautelosa na compra. A longo prazo, a rentabilidade dos detentores de longo prazo está a diminuir, acompanhada por distribuição líquida crescente, sugerindo que os primeiros grupos começaram a realizar ganhos, com a dinâmica de mercado a transitar para rotação de tendência e arrefecimento cíclico.

BTC Cai Abaixo das Bases de Custo de Curto Prazo e Investidor Ativo, Indicadores de Risco Aproximam-se do Neutro-Fraco

Segundo a Glassnode, o BTC caiu recentemente abaixo do Short-Term Holder Realized Price (STH Realized Price) e da Active Investor Mean, colocando os detentores de curto prazo novamente em posição de perda não realizada e transferindo o sentimento de mercado de neutro-forte para neutro-fraco. A zona de suporte formada por estas linhas de custo foi quebrada, sinalizando enfraquecimento do momentum comprador de curto prazo e transição para uma estrutura de mercado dominada pela pressão.【6】

Embora o BTC se mantenha acima do Realized Price e do True Market Mean, o intervalo entre ambos está a diminuir, sugerindo que o momentum passou de expansão para digestão e rotação. Se o preço se mantiver abaixo da Active Investor Mean, o apetite de risco de curto prazo poderá contrair-se ainda mais, aproximando o mercado dos níveis de True Market Mean ou Realized Price.

As bases de custo de ATH multi-ciclo permanecem acima do preço spot, indicando que a estrutura de longo prazo se mantém intacta e o BTC opera num quadro macro bullish. Contudo, com as linhas de custo de curto prazo agora quebradas, o mercado tende para uma fase de consolidação e redistribuição em níveis elevados. Uma recuperação sustentada acima do STH Realized Price restauraria a força de curto prazo; caso contrário, aumentará a pressão corretiva. No geral, os indicadores de risco sugerem que o BTC passou de um estágio neutro-forte para neutro-fraco—sob pressão de curto prazo, mas mantendo uma tendência de médio prazo intacta.

Perdas Realizadas do BTC Expandem, Assinalando Fase de Reset Emocional e Pressão de Oferta

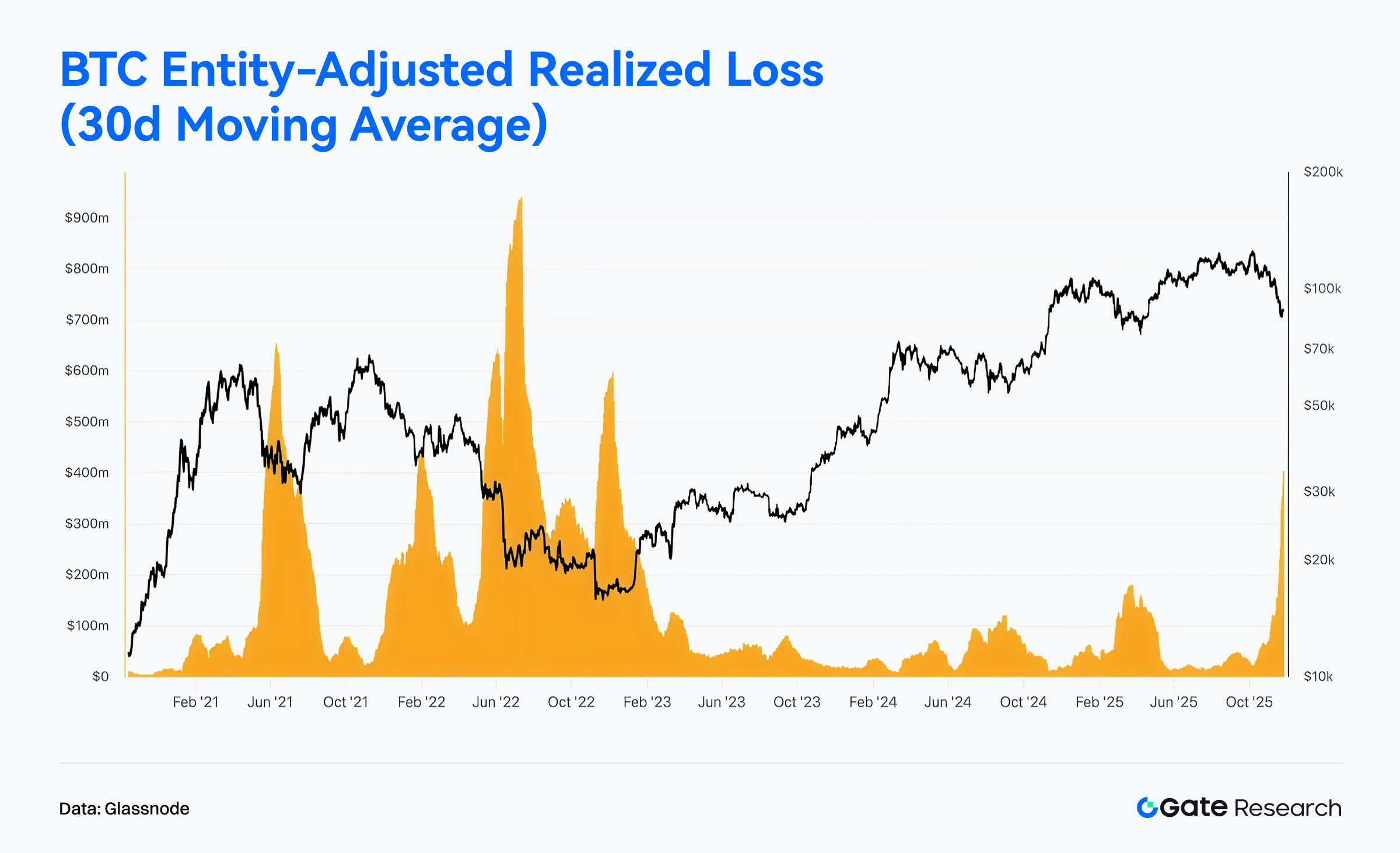

Segundo a Glassnode, as Entity-Adjusted Realized Losses (Média Móvel de 30 dias) subiram acentuadamente em novembro, formando uma trajetória ascendente à medida que os preços recuaram. Isto reflete perdas realizadas persistentes durante a volatilidade recente. Historicamente, aumentos semelhantes correspondem a períodos de desalavancagem forçada, capitulação de detentores de curto prazo ou vendas emocionais após volatilidade elevada. Embora a magnitude atual das perdas não seja extrema como em 2021 ou 2022, está significativamente acima dos padrões de 2023–2024, sugerindo uma fase corretiva de curto prazo em que posições especulativas estão a ser revertidas.【7】

Apesar da pressão de curto prazo, do ponto de vista cíclico estas realizações de perdas em faixas de preço elevadas representam frequentemente uma fase necessária de absorção de risco numa tendência de subida. Se as perdas realizadas diminuírem rapidamente nas 1–3 semanas seguintes, normalmente sinaliza que o mercado completou a rotação de curto prazo, permitindo o realinhamento da tendência. Se as perdas se mantiverem elevadas com volumes crescentes, poderá surgir pressão acrescida do lado vendedor, empurrando o BTC para níveis de suporte mais baixos. O aumento das perdas realizadas em novembro indica volatilidade de curto prazo sem comprometer a estrutura bullish de médio prazo; é mais uma correção construtiva dentro de uma tendência ascendente.

Rentabilidade dos Detentores de Longo Prazo de BTC Diminui, Sinalizando Rotação de Tendência e Arrefecimento Cíclico

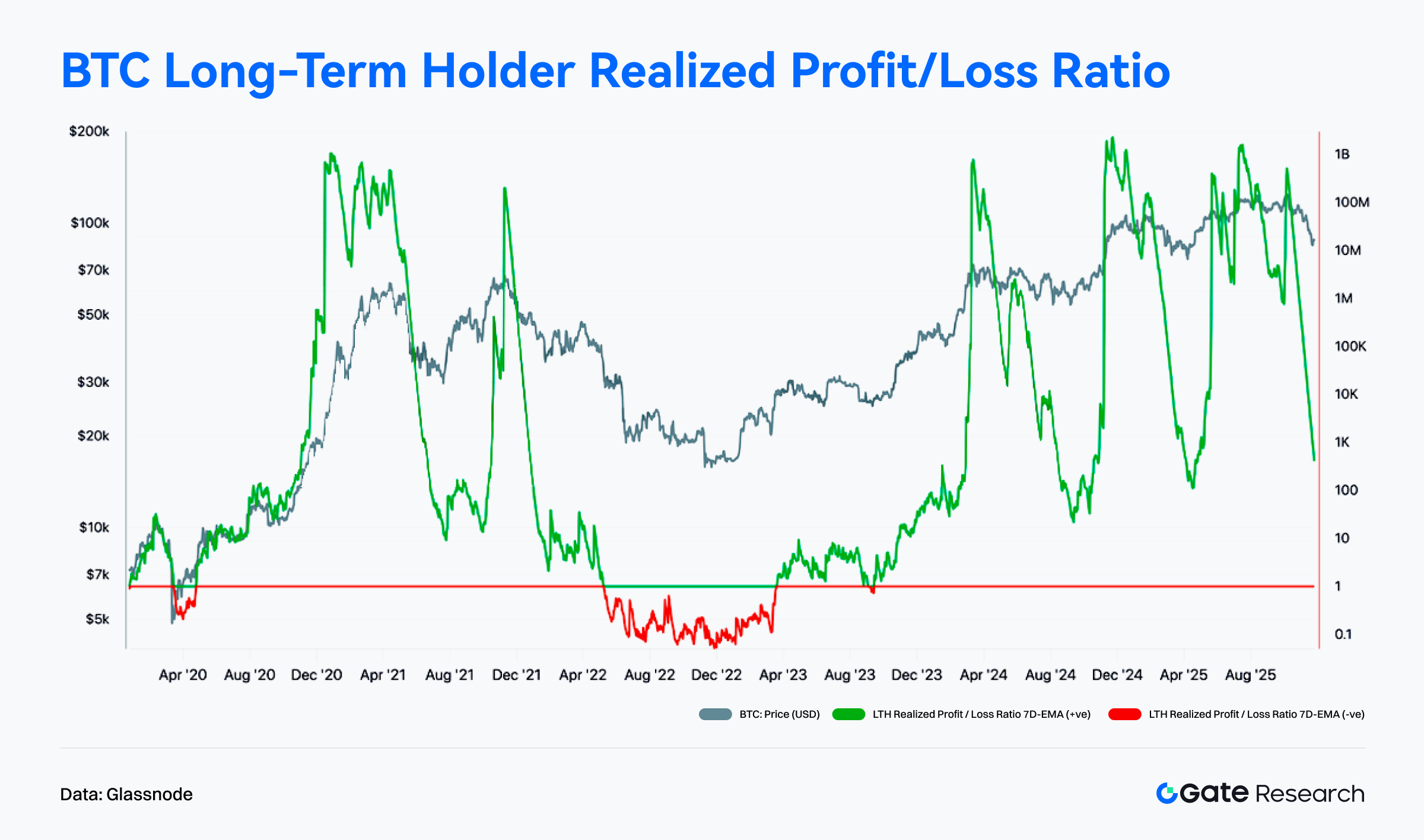

Segundo a Glassnode, o Long-Term Holder Realized Profit/Loss Ratio (LTH RPLR) caiu acentuadamente em novembro, sinalizando menor rentabilidade entre detentores de longo prazo, com alguns investidores a realizarem ganhos à medida que os preços enfraquecem. Historicamente, quedas abruptas neste indicador surgem perto de topos de ciclo ou durante arrefecimento do sentimento, refletindo erosão dos lucros dos participantes iniciais pela volatilidade do mercado. Com o BTC ainda em consolidação elevada, a diminuição da rentabilidade dos LTH sugere enfraquecimento do momentum da tendência forte e sinaliza uma transição para “rotação de tendência + compressão de lucros”.【8】

Apesar da queda, o indicador não entrou na zona de perdas típica de bear market, indicando que os detentores de longo prazo não estão a vender em pânico nem a realizar perdas em larga escala. O rácio mantém-se acima de limiares críticos, sugerindo que a estrutura de lucro de longo prazo permanece saudável, ainda que com ganhos marginais em desaceleração. Se estabilizar e voltar a subir, sinalizará conclusão da rotação saudável e base para o próximo movimento de tendência. Caso continue a cair para a zona de perdas, surgem riscos de correção cíclica mais profunda. A dinâmica dos LTH em novembro aponta para arrefecimento de tendência e rotação ordeira, não uma reversão total.

Atividade de Projetos & Tokens em Tendência

Os dados on-chain mostram que capital e utilizadores concentram-se cada vez mais em ecossistemas com bases sólidas de interação e aplicações profundas. Projetos com narrativas fortes e inovação tecnológica tornam-se o novo foco dos investidores. Esta secção destaca os projetos e tokens mais relevantes das últimas semanas, analisando a lógica do seu crescimento e o potencial impacto no mercado.

Resumo dos Projetos em Tendência

Monad

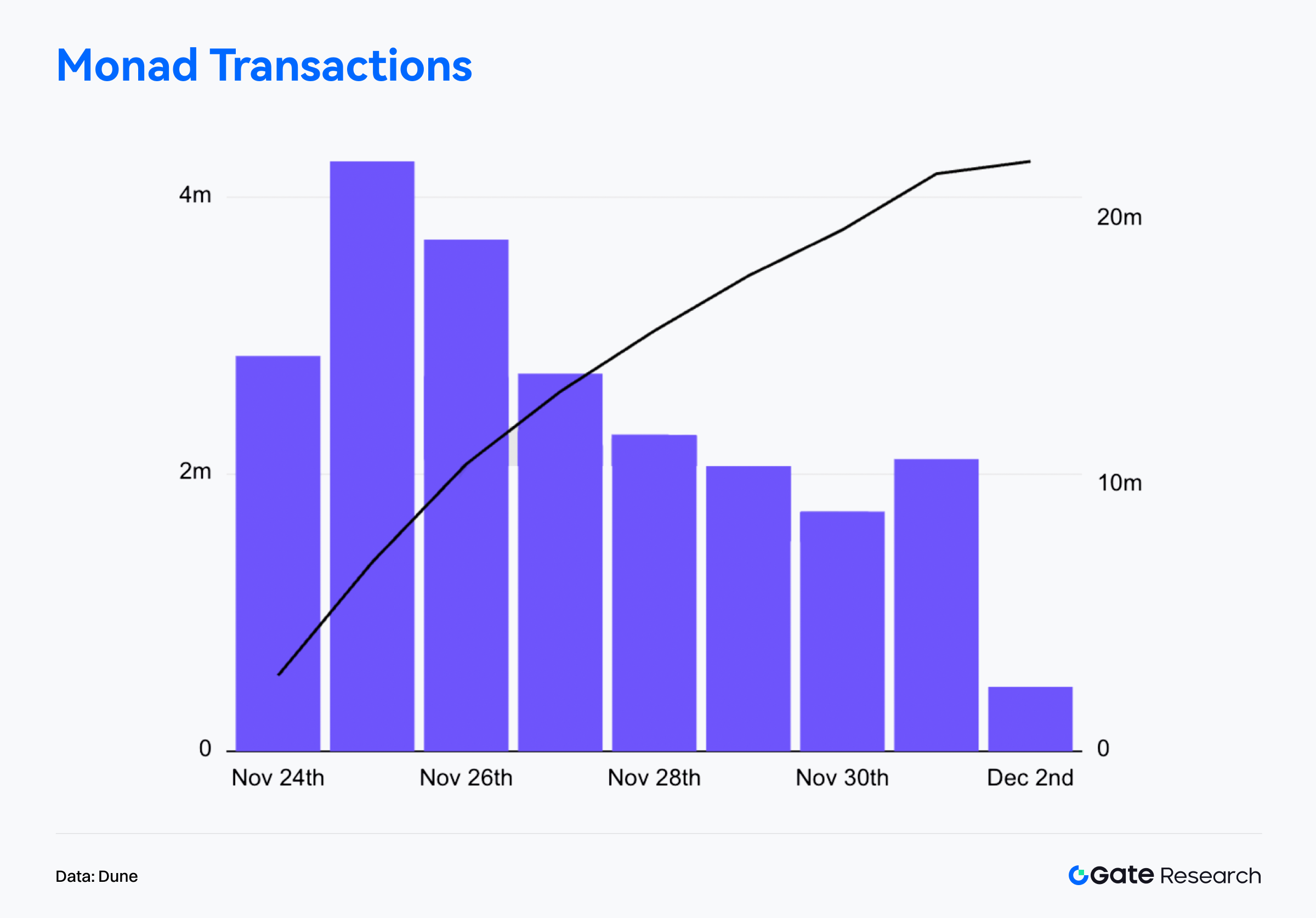

Monad é atualmente um dos projetos Layer 1 mais observados, com um “EVM single-threaded altamente eficiente” como base técnica. O objetivo é aumentar a eficiência de execução e throughput, mantendo compatibilidade total com Ethereum. Em 24 de novembro, Monad lançou a mainnet, o token MON e uma campanha de airdrop abrangendo 225 000 utilizadores ativos on-chain. Os beneficiários incluíram utilizadores de protocolos de lending como Aave, Euler e Morpho; DEX como Hyperliquid e Uniswap; e plataformas sociais/meme como Pump.fun e Virtuals—resultando numa distribuição transversal ao ecossistema. No dia do lançamento, Monad registou mais de 140 000 novos endereços ativos, 2,66 milhões de transações e média de TPS de 32,75 em 24 horas, evidenciando elevada atividade e throughput estável para um novo L1.【9】

Em termos de preço, MON seguiu um padrão clássico de “sell-the-news”. Influenciado por realização de lucros do airdrop, libertação de alocações ICO e fluxos especulativos, o token subiu para 0,048 $ no lançamento antes de recuar para cerca de 0,022 $, quebrando temporariamente o preço inicial. Após integrações com OpenSea, Pyth e várias wallets—e com mais de 300 aplicações operacionais—o TPS on-chain excedeu 5 000 e o volume de negociação no primeiro dia atingiu 400 milhões $ em meio dia, tornando-se um dos lançamentos mais voláteis de novas chains dos últimos ciclos.

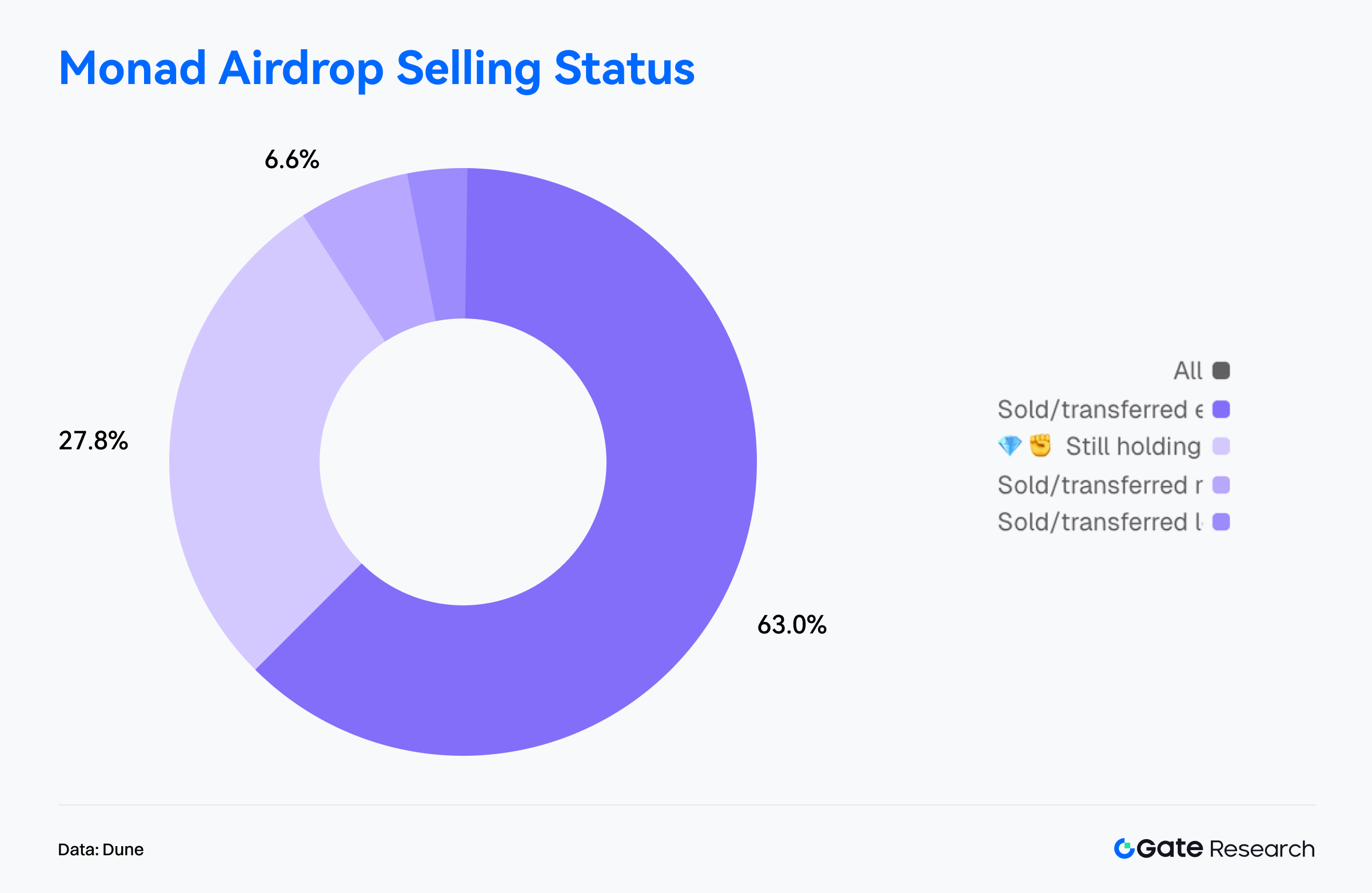

O comportamento das wallets indica que a pressão vendedora do airdrop dominou a fase inicial. Dos 76 021 endereços que receberam o airdrop, 63% venderam ou transferiram todos os tokens, tornando-se principal fonte de pressão vendedora; 27,8% mantiveram toda a alocação; 6,6% venderam mais de metade; e poucos mantiveram posições parciais. Menos de um terço dos beneficiários são detentores de longo prazo—esta venda concentrada foi catalisador da forte volatilidade inicial do MON.【10】

No plano dos incentivos, vários projetos lançaram programas de staking e yield MON para reforçar liquidez e envolvimento dos utilizadores. FastLane Labs introduziu shMON staking com mais de 122 milhões MON; Magma lançou gMON liquid staking, oferecendo cerca de 15% APY. Ecossistemas de gaming e aplicações lançaram incentivos, como o pool de recompensas de 1 milhão MON da Lumiterra e o programa da Kuru DEX para devolver 25% das taxas aos participantes—impulsionando a atividade dos utilizadores.

De forma geral, o desempenho do Monad segue o percurso típico de um novo L1: inovação técnica e grandes expectativas geram entusiasmo inicial; airdrops e liquidez precoce criam pressão de preço de curto prazo; atividade on-chain, incentivos e procura de staking sustentam o desenvolvimento de médio prazo. O futuro de TVL, migração de developers e expansão do ecossistema determinará o desempenho do MON e a competitividade do Monad—marcando o início de uma nova fase na competição entre L1 de alto desempenho.

Resumo dos Tokens em Tendência

$TEL

Telcoin, fundada em 2017, é um projeto fintech multinacional que integra blockchain, telecomunicações e banca digital para oferecer remessas transfronteiriças e serviços de ativos digitais acessíveis, instantâneos e inclusivos para utilizadores móveis. O projeto opera sob a associação suíça sem fins lucrativos Telcoin Association, gere a Telcoin Network compatível com EVM e é protegida por operadores móveis globais via PoS. O ecossistema inclui a Telcoin Wallet com multisig e o futuro banco digital regulado Telcoin Bank, concebido para criar uma infraestrutura global de “acesso mobile-native à finança on-chain”.

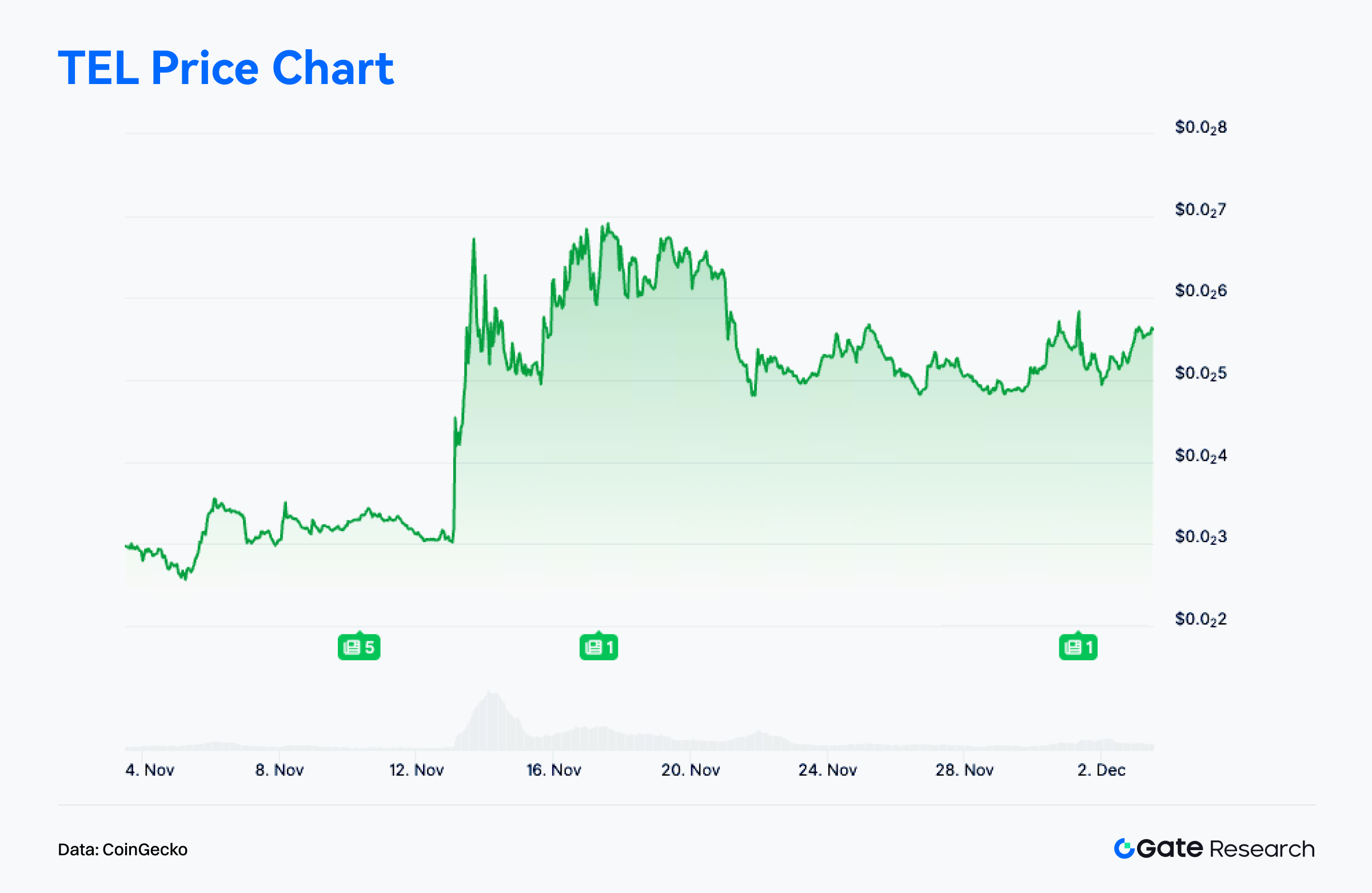

Segundo a CoinGecko, $TEL valorizou 88,9% nos últimos 30 dias. Este desempenho está ligado ao reforço das narrativas de finança regulada, dólares on-chain e supervisão de stablecoins, promovendo rotação de capital dos setores especulativos para projetos com fundamentos sólidos.【11】

No plano de desenvolvimento, Telcoin anunciou que o banco digital e a stablecoin regulada eUSD entraram em fase de implementação. A eUSD será emitida on-chain por uma entidade bancária regulada—sendo uma das primeiras stablecoins on-chain emitidas por bancos. Este marco dá à Telcoin um stack financeiro integrado: banca digital + emissão de stablecoin + acesso aberto a DeFi, transformando o modelo de negócio e o posicionamento estratégico, e impulsionando uma reavaliação do mercado.

No plano comunitário e mediático, após estes anúncios, as discussões em X, Telegram e Reddit aumentaram. Os media cripto citam Telcoin como “case study na integração banco–blockchain”, inserindo-a em narrativas como “competição de stablecoins de nova geração”, “migração da finança tradicional para on-chain” e “banca cripto mobile-native”. O sentimento comunitário tornou-se positivo, formando um ciclo virtuoso de reforço narrativo → atenção → liquidez, que reforçou as entradas e o preço de curto prazo.

No geral, o rally de $TEL reflete uma estrutura de “quebra fundamental + reforço de narrativa regulatória + sentimento positivo”. O avanço do banco digital e da stablecoin eUSD eleva Telcoin de projeto de pagamentos transfronteiriços para infraestrutura financeira completa, combinando emissão de stablecoin bancária com acesso financeiro on-chain. Se a implementação for bem-sucedida e a narrativa regulatória mantiver o momentum, $TEL poderá sustentar a tendência ascendente de médio prazo.

Conclusão

Em novembro de 2025, Solana manteve a liderança em atividade e volume de transações, demonstrando resiliência e envolvimento dos utilizadores mesmo em períodos de volatilidade. Ethereum continuou como camada central de liquidação de valor, liderando em receita de taxas e atividade económica. Base e Polygon PoS expandiram-se de forma estável no segmento intermédio, com crescimento consistente em aplicações sociais e de consumo. Arbitrum manteve volume e endereços ativos baixos, mas os fluxos de capital indicam reforço na tokenização de ativos, maturidade de infraestrutura e integração institucional—tornando-a um dos principais beneficiários das tendências atuais. Chains emergentes como Starknet aceleraram sob a narrativa BTCFi, evidenciando rápido crescimento de utilizadores e capital.

De forma geral, os ecossistemas on-chain estão a evoluir de ciclos centrados na liquidez para crescimento estrutural impulsionado por utilização, aplicações e narrativas. Chains de alto desempenho dominam os fluxos de interação, as orientadas para valor reforçam o papel fundamental e os ecossistemas intermédios/emergentes com forte momentum de aplicações e narrativa tornaram-se focos da rotação de capital—impulsionando o crescimento plural e estratificado dos ecossistemas.

Para Bitcoin, a quebra recente da base de custo dos detentores de curto prazo e da média de investidores ativos indica uma fase de redistribuição mais acentuada, transferindo a estrutura de curto prazo de forte para pressionada. O Realized Price e o True Market Mean abaixo do preço atual continuam a dar suporte de médio a longo prazo, mantendo o quadro bullish. Contudo, a quebra das linhas de custo coloca parte do mercado em perda não realizada, acelerando a rotação à medida que as perdas realizadas aumentam e o mercado entra numa fase de “repricing e reequilíbrio”. O próximo movimento dependerá da capacidade do BTC para absorver oferta pendente e reconstruir procura incremental após estabilização do sentimento.

No plano dos projetos, Monad evidenciou atividade inicial forte e rápida expansão do ecossistema apesar da pressão vendedora do airdrop, enquanto Telcoin obteve reavaliação clara com avanços no banco digital e stablecoin regulada. Estas tendências ilustram a transição do mercado de rotação especulativa para crescimento sustentado, impulsionado por utilização real e fundamentos sólidos.

Referências:

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/flows

- DefiLlama, https://defillama.com/chain/arbitrum

- Glassnode, https://studio.glassnode.com/charts/da73676e-78a6-4880-5ca2-a227ee301230?s=1579395107&zoom=

- Glassnode, https://studio.glassnode.com/charts/indicators.RealizedLossAccountBased?a=BTC&chartStyle=column&mAvg=30&s=1602806400&u=1764115200&zoom=

- Glassnode, https://studio.glassnode.com/charts/btc-lth-realized-plratio?s=1577318400&u=1764115200&zoom=

- Dune, https://dune.com/hashed_official/monad-overview

- Dune, https://dune.com/counterparty_research/monad

- CoinGecko, https://www.coingecko.com/coins/telcoin

Gate Research é uma plataforma avançada de investigação em blockchain e criptomoedas que disponibiliza conteúdos aprofundados, incluindo análise técnica, insights de mercado, investigação sectorial, previsão de tendências e análise de políticas macroeconómicas.

Aviso Legal

Investir em mercados de criptomoedas implica riscos elevados. Os utilizadores devem realizar análise própria e compreender integralmente a natureza dos ativos e produtos antes de tomar decisões de investimento. Gate não se responsabiliza por perdas ou danos resultantes dessas decisões.

Artigos relacionados

Tudo o que precisa saber sobre o Quantitative Strategy Trading

Um Guia para o Departamento de Eficiência Governamental (DOGE)

Como os Agentes de IA Impulsionarão a Cripto no Mercado Principal

USDC e o Futuro do Dólar

O que é MAGA? Decodificando o Token Temático de Trump