分享幣圈內容,享內容挖礦收益

placeholder

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

KOLG

KOLENG

創建人@LAMUNAN

認購進度

0.00%

市值:

$0

創建我的代幣

#JapanBondMarketSellOff | 為何日本債券市場承壓以及其全球意義

日本債券市場正經歷一波顯著的拋售,吸引了全球投資者和金融分析師的關注。數十年來,日本政府債券 (JGBs) 被視為世界上最安全的資產之一,得益於超低利率和強大的中央銀行支持。然而,近期的發展表明,這長期的穩定性正受到挑戰。

日本債券市場拋售的主要推動因素之一是市場普遍預期日本銀行 (BOJ) 可能會擺脫長期以來的超寬鬆貨幣政策。多年來,BOJ 一直維持收益率曲線控制 (YCC),人為壓低債券收益率以支持經濟成長並抗擊通貨緊縮。但通脹壓力上升和日元走弱,迫使政策制定者重新考慮其策略。隨著市場預期政策將收緊,債券價格下跌,收益率上升,引發拋售潮。

另一個重要因素是通貨膨脹。日本曾以持續的通貨緊縮著稱,現在卻出現數十年來未見的通脹水平。較高的通脹降低了債券的實質回報,使其對投資者的吸引力降低。因此,國內外投資者都要求更高的收益率,導致整個收益曲線的債券價格下跌。

全球利率趨勢也扮演著關鍵角色。由於美國聯邦儲備局和歐洲央行等主要央行維持相對較高的利率,投資者在其他地方找到更好的回報。這降低了對低收益日本債券的需求,進一步加大市場壓力。資金外流反映出全球投資偏好的更廣泛轉變。

日本債券的拋售對日本以外的市場也具有重要影響。JGB收益率上升可能影響全球金融市場,尤其是貨幣和股市。較弱的債市可能使日元進一步波

查看原文日本債券市場正經歷一波顯著的拋售,吸引了全球投資者和金融分析師的關注。數十年來,日本政府債券 (JGBs) 被視為世界上最安全的資產之一,得益於超低利率和強大的中央銀行支持。然而,近期的發展表明,這長期的穩定性正受到挑戰。

日本債券市場拋售的主要推動因素之一是市場普遍預期日本銀行 (BOJ) 可能會擺脫長期以來的超寬鬆貨幣政策。多年來,BOJ 一直維持收益率曲線控制 (YCC),人為壓低債券收益率以支持經濟成長並抗擊通貨緊縮。但通脹壓力上升和日元走弱,迫使政策制定者重新考慮其策略。隨著市場預期政策將收緊,債券價格下跌,收益率上升,引發拋售潮。

另一個重要因素是通貨膨脹。日本曾以持續的通貨緊縮著稱,現在卻出現數十年來未見的通脹水平。較高的通脹降低了債券的實質回報,使其對投資者的吸引力降低。因此,國內外投資者都要求更高的收益率,導致整個收益曲線的債券價格下跌。

全球利率趨勢也扮演著關鍵角色。由於美國聯邦儲備局和歐洲央行等主要央行維持相對較高的利率,投資者在其他地方找到更好的回報。這降低了對低收益日本債券的需求,進一步加大市場壓力。資金外流反映出全球投資偏好的更廣泛轉變。

日本債券的拋售對日本以外的市場也具有重要影響。JGB收益率上升可能影響全球金融市場,尤其是貨幣和股市。較弱的債市可能使日元進一步波

- 讚賞

- 1

- 2

- 轉發

- 分享

Vortex_King :

:

買入理財 💎查看更多

比特幣對黃金比率崩跌55%:罕見的買入良機還是更多痛苦的前兆? (2026年1月)

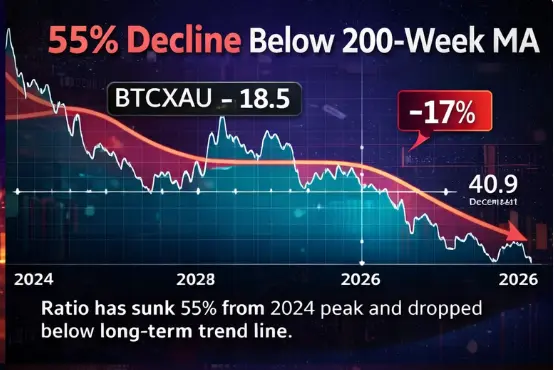

比特幣對黃金比率 (BTC/XAU),衡量一個比特幣能買到多少盎司黃金,正向比特幣投資者發出強烈警告信號。截至2026年1月下旬,該比率在18.46–18.52左右交易,較2024年12月的高點約40.9大幅下跌,約下降55%。這使比特幣相對於黃金處於深度熊市。

更為關鍵的是,該比率已跌破其200週移動平均線,估計約在21.9–22之間。比特幣目前比其長期趨勢低約17%,這種狀況在歷史上通常預示著長時間的疲弱,直到出現有意義的反彈。

當前市場快照 (2026年1月)

比特幣價格約在89,500–89,800美元之間,近期回調後難以重新站上90,000美元。

黃金價格在每盎司4,900至4,990美元之間徘徊,受避險需求推動創下新高。

BTC/黃金比率接近18.5,為2023年底和2024年初見到的兩年低點。

自2024年12月的高點以來,該比率已下降約55%,顯示比特幣與黃金的表現出現明顯背離。

歷史背景:過去周期的啟示

歷史顯示,極端的BTC/黃金比率下跌常常創造買入良機,但伴隨著波動。

在2022年的熊市中,該比率跌至約12–13,較高點下跌70–80%。

在2018年的加密冬季,該比率曾下跌超過80%,最終觸底。

在當前周期中,55%的下跌雖嚴重,但仍高於前一周期的低點。

突破200週移動平均

比特幣對黃金比率 (BTC/XAU),衡量一個比特幣能買到多少盎司黃金,正向比特幣投資者發出強烈警告信號。截至2026年1月下旬,該比率在18.46–18.52左右交易,較2024年12月的高點約40.9大幅下跌,約下降55%。這使比特幣相對於黃金處於深度熊市。

更為關鍵的是,該比率已跌破其200週移動平均線,估計約在21.9–22之間。比特幣目前比其長期趨勢低約17%,這種狀況在歷史上通常預示著長時間的疲弱,直到出現有意義的反彈。

當前市場快照 (2026年1月)

比特幣價格約在89,500–89,800美元之間,近期回調後難以重新站上90,000美元。

黃金價格在每盎司4,900至4,990美元之間徘徊,受避險需求推動創下新高。

BTC/黃金比率接近18.5,為2023年底和2024年初見到的兩年低點。

自2024年12月的高點以來,該比率已下降約55%,顯示比特幣與黃金的表現出現明顯背離。

歷史背景:過去周期的啟示

歷史顯示,極端的BTC/黃金比率下跌常常創造買入良機,但伴隨著波動。

在2022年的熊市中,該比率跌至約12–13,較高點下跌70–80%。

在2018年的加密冬季,該比率曾下跌超過80%,最終觸底。

在當前周期中,55%的下跌雖嚴重,但仍高於前一周期的低點。

突破200週移動平均

BTC-0.7%

- 讚賞

- 4

- 4

- 轉發

- 分享

楚老魔 :

:

2026衝衝衝 👊查看更多

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

#TrumpWithdrawsEUTariffThreats

在本週跨大西洋關係出人意料的轉折中,美國總統唐納德·特朗普宣布將撤回他之前威脅對多個歐洲國家徵收的關稅,包括歐盟成員國和英國,此前在2026年1月21日至22日在瑞士達沃斯舉行的世界經濟論壇上,因格陵蘭和北極政策的緊張局勢升級。近日,市場和政府反應強烈,當特朗普最初宣布計劃對丹麥、挪威、瑞典、法國、德國、荷蘭、芬蘭和英國八個盟國的進口商品徵收10%的關稅,並威脅在6月將其提高到25%,除非這些國家支持與格陵蘭相關的美國要求,格陵蘭是丹麥的領土,被五角大廈和白宮視為在北極具有戰略重要性的地區。這種賭局引發了政治抗議,促使歐洲議會暫停批准一項重大的美國–歐盟貿易協議,也讓全球市場動盪,股指因擔心貿易戰擴大而下跌。

然而,情勢在特朗普於達沃斯發表演說並在社交媒體上發帖後急劇緩和,他表示在與北約秘書長馬克·呂特及其他領導人會晤後,他已“形成了未來協議的框架”關於格陵蘭和更廣泛的北極地區,因此他將“不會推行計劃中的關稅”。通過公開撤回關稅威脅,他也澄清不再追求以武力奪取該領土,重申外交接觸和談判將是未來的路徑,儘管如此,他仍然強調美國在北極的戰略利益。他的言論使歐洲股市大幅反彈,STOXX 600指數創下近兩個月來最大單日漲幅,美國主要指數如標普500也因投資者情緒改善而走高。

這一逆轉受到許多歐洲領導人的歡迎,他們曾反對關稅威

查看原文在本週跨大西洋關係出人意料的轉折中,美國總統唐納德·特朗普宣布將撤回他之前威脅對多個歐洲國家徵收的關稅,包括歐盟成員國和英國,此前在2026年1月21日至22日在瑞士達沃斯舉行的世界經濟論壇上,因格陵蘭和北極政策的緊張局勢升級。近日,市場和政府反應強烈,當特朗普最初宣布計劃對丹麥、挪威、瑞典、法國、德國、荷蘭、芬蘭和英國八個盟國的進口商品徵收10%的關稅,並威脅在6月將其提高到25%,除非這些國家支持與格陵蘭相關的美國要求,格陵蘭是丹麥的領土,被五角大廈和白宮視為在北極具有戰略重要性的地區。這種賭局引發了政治抗議,促使歐洲議會暫停批准一項重大的美國–歐盟貿易協議,也讓全球市場動盪,股指因擔心貿易戰擴大而下跌。

然而,情勢在特朗普於達沃斯發表演說並在社交媒體上發帖後急劇緩和,他表示在與北約秘書長馬克·呂特及其他領導人會晤後,他已“形成了未來協議的框架”關於格陵蘭和更廣泛的北極地區,因此他將“不會推行計劃中的關稅”。通過公開撤回關稅威脅,他也澄清不再追求以武力奪取該領土,重申外交接觸和談判將是未來的路徑,儘管如此,他仍然強調美國在北極的戰略利益。他的言論使歐洲股市大幅反彈,STOXX 600指數創下近兩個月來最大單日漲幅,美國主要指數如標普500也因投資者情緒改善而走高。

這一逆轉受到許多歐洲領導人的歡迎,他們曾反對關稅威

- 讚賞

- 2

- 5

- 轉發

- 分享

Falcon_Official :

:

1000x 視訊 🤑查看更多

如果你看到這個還認為戰壕已經回來,我不知道該跟你說什麼

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

特斯马

TSM

創建人@北暖

上市進度

100.00%

市值:

$3.6萬

創建我的代幣

#GateSquareCreatorNewYearIncentives

🎨 #GateSquare2026創作者挑戰

邁向2026年,使用一個將你的創意轉化為現實獎勵的平台!Gate Square邀請創作者、加密愛好者以及新手一起分享見解、展示想法,並與全球社群連結,同時獲得認可、曝光和獨家獎品。

這不僅僅是發帖;而是讓你的內容產生價值。你分享的每個想法、意見或提示都能擴大你的影響力,並解鎖實質獎勵。無論你是資深的加密思考者還是剛開始探索這個領域,Gate Square都是你影響力、學習和賺取的舞台。

💡 如何參與

1️⃣ 註冊並開始

加入平台,並符合參與資格:

👉 https://www.gate.com/questionnaire/7315

2️⃣ 創作與分享

在Gate Plaza發布關於:

加密趨勢與市場分析

投資策略與技巧

新手教育指南

每日更新與熱點評論

📌 確保你的內容是原創並直接分享到Gate Plaza。

3️⃣ 使用標籤擴大觸及

利用熱門標籤提升互動:

#GateSquare2026CreatorChallenge | #CryptoVoice2026

🎁 獎勵與激勵

總獎池:60,000美元豪華獎品

活躍創作者池:25,000美元獎勵給持續發帖者

幸運抽獎:10名參與者贏得1個GT +獨家Gate商品

新手獎勵:$50 首次發帖 + 進入10,00

🎨 #GateSquare2026創作者挑戰

邁向2026年,使用一個將你的創意轉化為現實獎勵的平台!Gate Square邀請創作者、加密愛好者以及新手一起分享見解、展示想法,並與全球社群連結,同時獲得認可、曝光和獨家獎品。

這不僅僅是發帖;而是讓你的內容產生價值。你分享的每個想法、意見或提示都能擴大你的影響力,並解鎖實質獎勵。無論你是資深的加密思考者還是剛開始探索這個領域,Gate Square都是你影響力、學習和賺取的舞台。

💡 如何參與

1️⃣ 註冊並開始

加入平台,並符合參與資格:

👉 https://www.gate.com/questionnaire/7315

2️⃣ 創作與分享

在Gate Plaza發布關於:

加密趨勢與市場分析

投資策略與技巧

新手教育指南

每日更新與熱點評論

📌 確保你的內容是原創並直接分享到Gate Plaza。

3️⃣ 使用標籤擴大觸及

利用熱門標籤提升互動:

#GateSquare2026CreatorChallenge | #CryptoVoice2026

🎁 獎勵與激勵

總獎池:60,000美元豪華獎品

活躍創作者池:25,000美元獎勵給持續發帖者

幸運抽獎:10名參與者贏得1個GT +獨家Gate商品

新手獎勵:$50 首次發帖 + 進入10,00

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

快來看看Gate,加入我一起參加最熱鬧的活動!https://www.gate.com/campaigns/3881?ref=VVBDU19YCQ&ref_type=132&utm_cmp=TpIkMKPZ

查看原文

- 讚賞

- 2

- 3

- 轉發

- 分享

Luna_Star :

:

2026 GOGOGO 👊查看更多

加載更多

加入 4000萬 人匯聚的頭部社群

⚡️ 與 4000萬 人一起參與加密貨幣熱潮討論

💬 與喜愛的頭部創作者互動

👍 查看感興趣的內容

熱門話題

查看更多4.86萬 熱度

2.96萬 熱度

2.31萬 熱度

6141 熱度

1.48萬 熱度

最新消息

查看更多置頂

馬年大吉,抽獎行大運!成長值新年抽獎第 1️⃣6️⃣ 期盛大來襲!

抓住新年的好運,立即參與👉 https://www.gate.com/activities/pointprize?now_period=16

🌟 如何參與?

1️⃣ 在廣場發帖、評論、點贊,完成任務賺取成長值

2️⃣ 每積攢 300 積分,即可參與超值抽獎!

🎁 新年好運等你拿!獎品包括 iPhone 17、新年周邊、代幣等心動大禮!

活動時間:1 月 21 日 16:00 -- 1 月 31 日 24:00 (UTC+8)

活動詳情: https://www.gate.com/announcements/article/49388

#BTC #ETH #GT晒单有“金”喜,在 Gate 广场晒单晒图,瓜分 $10,000!

TradFi 黃金福袋活動震撼上線,每 10 分鐘狂送 1g 真金,交易不停,抽獎不斷!

👉 https://www.gate.com/announcements/article/49357

🎁 50 位幸運用戶 * 每人 $200 倉位體驗券($10 × 20 倍)

參與方式:

1️⃣ 在 Gate 廣場帶話題 #Gate每10分钟送1克黄金 晒单,需包含:

交易或抽獎截圖+簡單體驗分享

2️⃣ 或在廣場創作相關圖片(可使用 AI 創作),並附一句宣傳語,如:

上 Gate App 搶黃金,每 10 分鐘送 1g!

⏰ 1 月 20 日 17:00 – 1 月 25 日 23:59(UTC+8)

Gate TradFi 我看行,黃金福袋衝衝衝!Gate 廣場創作者新春激勵正式開啟,發帖解鎖 $60,000 豪華獎池

如何參與:

報名活動表單:https://www.gate.com/questionnaire/7315

使用廣場任意發帖小工具,搭配文字發布內容即可

豐厚獎勵一覽:

發帖即可可瓜分 $25,000 獎池

10 位幸運用戶:獲得 1 GT + Gate 鸭舌帽

Top 發帖獎勵:發帖與互動越多,排名越高,贏取 Gate 新年周邊、Gate 雙肩包等好禮

新手專屬福利:首帖即得 $50 獎勵,繼續發帖还能瓜分 $10,000 新手獎池

活動時間:2026 年 1 月 8 日 16:00 – 1 月 26 日 24:00(UTC+8)

詳情:https://www.gate.com/announcements/article/49112每天看行情、刷大佬观点,却不发声?你的观点可能比你想的更有价值!

廣場新人 & 回歸福利進行中!首次發帖或久違回歸,直接送你獎勵!

每月 $20,000 獎金等你瓜分!

在廣場帶 #我在广场发首帖 發布首帖或回歸帖即可領取 $50 倉位體驗券

月度發帖王和互動王還將各獲額外 50U 獎勵

你的加密觀點可能啟發無數人,開始創作之旅吧!

👉️ https://www.gate.com/postGate 广場「創作者認證激勵計畫」優質創作者持續招募中!

立即加入,發布優質內容,參與活動即可瓜分月度 $10,000+ 創作獎勵!

認證申請步驟:

1️⃣ 打開 App 首頁底部【廣場】 → 點擊右上角頭像進入個人首頁

2️⃣ 點擊頭像右下角【申請認證】,提交申請等待審核

立即報名:https://www.gate.com/questionnaire/7159

豪華代幣獎池、Gate 精美周邊、流量曝光等超過 $10,000 的豐厚獎勵等你拿!

活動詳情:https://www.gate.com/announcements/article/47889