ビットコインの短期保有者が損失を抱えながら売り浴びせている — これは降伏なのか、それともレバレッジ縮小の過程に過ぎないのか?

ビットコインの下落は65,000ドルの節目を突破し、60,000ドルに接近する動きは、市場が長らく先送りしてきた圧力テストのようなものだった。急激な下落はポジションのリストラクチャリングを余儀なくさせるのに十分な速さで起こり、また、単一の要因に基づく解釈から議論を引き離すほど広範囲にわたった。

既存のメディアさえも、これを2022年末以来のビットコインの最悪の取引週と描写している。価格は一時60,000ドル付近を試した後、65,000ドル超に反発した。

今の重要な問いは、「これが“投げ出し”なのかどうか」ではなく、次の点だ:売り圧力の枯渇を示すシグナルはどこまで現れ、より説得力のある説明を得るためにどのような確認が不足しているのか。

“投げ出し”は終わりを意味する魅力的な概念だが、市場はそう簡単に動かない。むしろ、市場は次のようなスコアを提示する:レバレッジの巻き戻しはどう進んだか、リスク指標はどう変化したか、資金流は安定しているのか、それとも悪化しているのか、オンチェーンデータは最近の買い手が広範囲に損失を抱えて売却していることを示しているのか。

リスクオフの市場全体の背景が高β暗号資産の売りを誘発

なぜ暗号資産が大きく売られたのかを理解するには、市場全体の状況から始める必要がある。2月5日以前、米国株式市場は明らかにリスクオフの状態に傾いていた。ナスダック100は3日間で約4.6%下落し、S&P 500は同じ期間で約2.6%下落した。

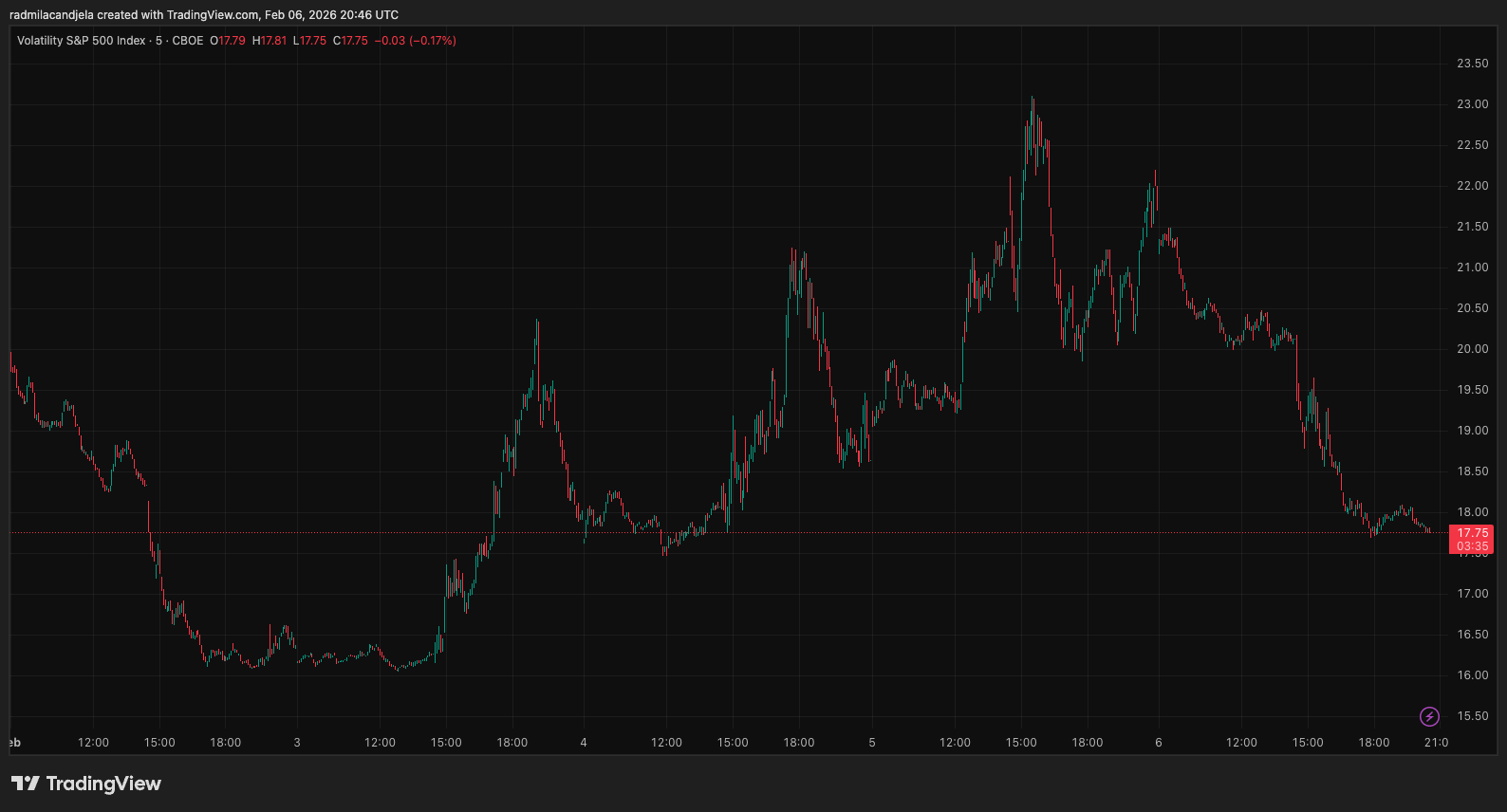

同時に、VIX指数は約33%急騰した。このような変動は、市場全体の流動性を絞り込み、レバレッジのコストを高める傾向があり、特に投機的なポジションが最も脆弱な時期に起こる。

チャートは、2026年2月2日から6日までのCBOE S&P 500ボラティリティ指数(VIX)の推移を示すこの背景は非常に重要だ。なぜなら、暗号資産は高βリスク資産として取引されており、閉鎖的なエコシステムではなく、広範なリスク志向の低下とともに売りが発生しやすいからだ。リスク志向が広範囲に低下すると、暗号の売りは特定のニュースに結びつかず、市場の静穏期に構築されたポジションからの逃避を反映していることが多い。

チャートは、2026年2月2日から6日までのCBOE S&P 500ボラティリティ指数(VIX)の推移を示すこの背景は非常に重要だ。なぜなら、暗号資産は高βリスク資産として取引されており、閉鎖的なエコシステムではなく、広範なリスク志向の低下とともに売りが発生しやすいからだ。リスク志向が広範囲に低下すると、暗号の売りは特定のニュースに結びつかず、市場の静穏期に構築されたポジションからの逃避を反映していることが多い。

ビットコインの価格動向は、レバレッジや投機的ポジションの解消過程に容易に遡ることができる。これは、実際に「本格的な手仕舞い」の最初の要素だ。取引が十分に活発で流動性が薄くなり、一部の売り手が強制的に売却を余儀なくされる状況だ。

レバレッジ縮小のシグナル:清算、未決済契約、資金調達の低下

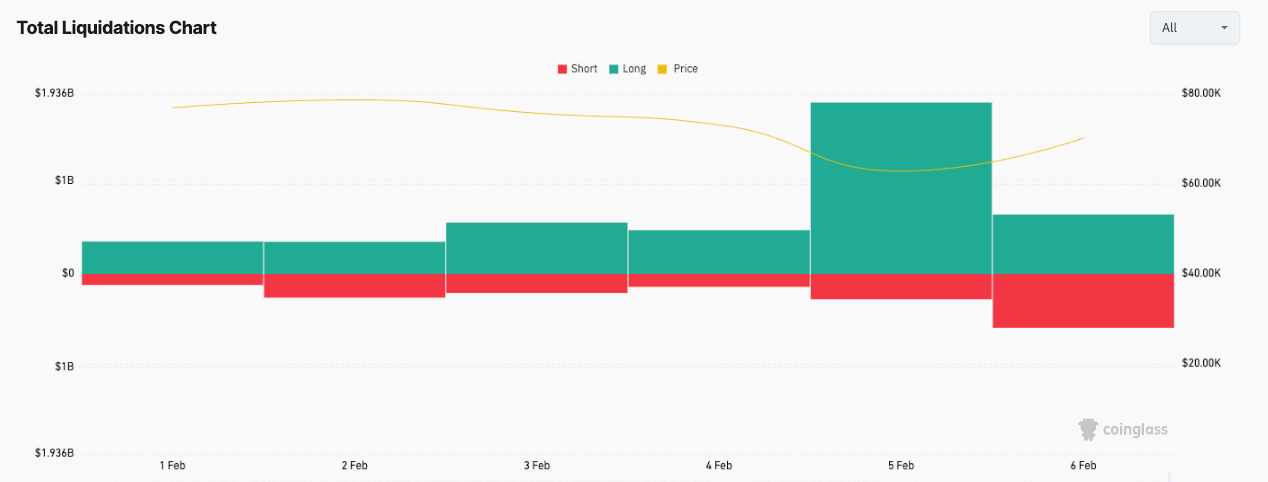

二つ目の要素は、清算データに明確に現れる。これは、強制売却の程度を反映する指標だ。週初め、リスク資産の一斉下落に伴い、合計約33億ドルの資産が清算された。

*2月の暗号通貨清算額を示すチャート(出典:CoinGlass)*個々の数字には注意が必要だが、全体のパターンに注目すべきだ。本格的なリスク縮小は、しばしば痕跡を残す。未決済契約の縮小、資金調達レートの低下、そして価格の「足踏み」時に集中した清算だ。

*2月の暗号通貨清算額を示すチャート(出典:CoinGlass)*個々の数字には注意が必要だが、全体のパターンに注目すべきだ。本格的なリスク縮小は、しばしば痕跡を残す。未決済契約の縮小、資金調達レートの低下、そして価格の「足踏み」時に集中した清算だ。

これらの条件は、一時的な底値を形成する可能性があるが、それが持続的な底値である保証はない。

ETFの資金流:伝統的金融心理と暗号需要をつなぐ重要な橋

三つ目の要素は、ETFの資金動向だ。これは、暗号と伝統的リスク志向の最も明確な橋渡し役となっている。

1月、ビットコインETFは約30億ドルの純流出を記録し、価格下落時に早期の反発が乏しい理由の一端を示している。1月20日から2月5日まで、ETFの資金流は約35億ドルの純流出を続けており、2月2日の5億6180万ドルの純流入も含む。

このモデルは最終的な判断ではないが、市場の根本的な問題を示している。売りの局面では、信頼できる底値買いの買い手が必要だ。資金流の主要チャネルがマイナスの場合、反発は薄くなり、外部条件に大きく依存する。

ETFデータは、一般的に“投げ出し”と誤解されやすい二つのタイプを区別する助けにもなる。第一は資金流の投げ出し、投資家が耐えられる限界に達して資金を引き揚げるケース。第二は、保有者の投げ出しで、売り圧力が十分に強く、他の需要を圧倒し、実現損失の指標に明確に現れる。

実際には、これら二つの現象は同時に起こらないこともある。資金流は継続的にマイナスでもパニック的ではなく、レバレッジトレーダーがポジションから強制的に退出させられるケースが多い。一方、実際の資金引き揚げは、レバレッジが一掃された後も資金が引き続きマイナスのまま続くこともある。

オンチェーン圧力の確認:短期ホルダーのSOPRと利益源泉

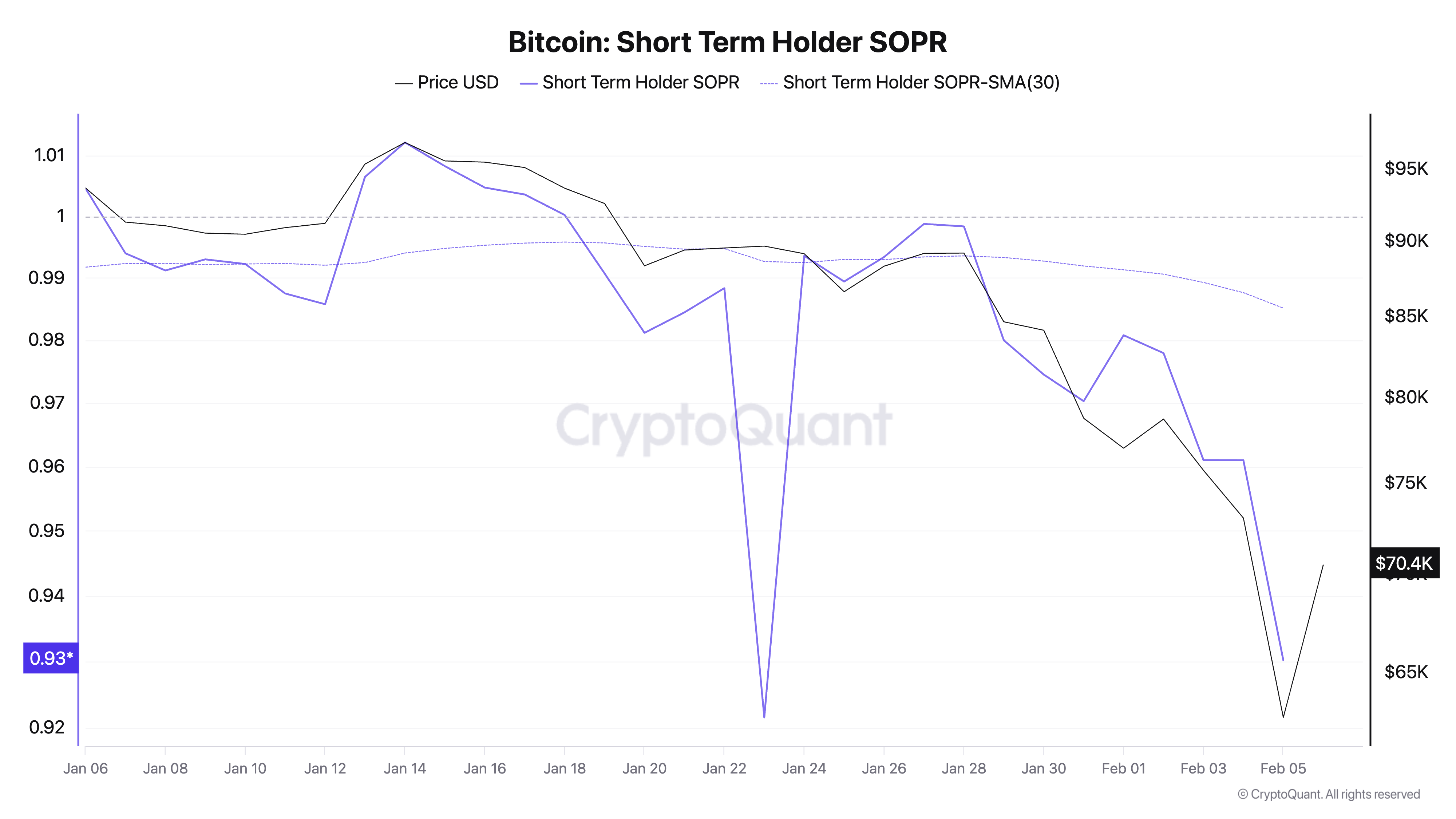

ここで、オンチェーン指標は適度に使うことで効果を発揮する。最も解釈しやすい短期行動の指標の一つは、短期ホルダーのSOPRだ。これは、最近買い持ちしたコインが利益を出しているのか、損失を抱えているのかを反映する。

データは、2月5日に短期ホルダーのSOPRが約0.93に低下したことを示している。1を下回ると、最近の買い手は損失を実現していることになり、0.9付近に下がると「弱気」な投資家が市場から退出する「手仕舞い」局面に入ったことを示す。

30日移動平均のSOPRは約0.985であり、その時点の価格は短期トレンドより低いことを示している。これは底値形成を保証するものではないが、軽度の利確局面を超え、多くの新規投資家が損失を抱えて市場から退出せざるを得なくなる領域に入ったことを示唆している。

*2月6日から2月5日までのビットコイン短期保有者の割合(SOPR)を示すチャート(出典:CryptoQuant)*もう一つのオンチェーン視点は、利益を出している供給の割合だ。この指標は、2月4日に約55.26%だったのが、2月5日にはほぼ52.11%に低下したことを示す。1日で3ポイント以上の調整は、かなりの投資家が利益から損失へと移行したことを意味する。

*2月6日から2月5日までのビットコイン短期保有者の割合(SOPR)を示すチャート(出典:CryptoQuant)*もう一つのオンチェーン視点は、利益を出している供給の割合だ。この指標は、2月4日に約55.26%だったのが、2月5日にはほぼ52.11%に低下したことを示す。1日で3ポイント以上の調整は、かなりの投資家が利益から損失へと移行したことを意味する。

リスク縮小の典型は、急速な変化だ。大きな資金が「余裕」だった層が突然マイナス圏に落ち込み、耐性の有無やレバレッジ、リスク制限の状況次第で、売却を余儀なくされる可能性がある。

持続的なリスク縮小のために不足している確認事項

まとめると、2月5日–6日の動きは、市場が明らかに「痛み」を伴った段階に入ったことを示している。暗号と株式のリスクオフ状態の連動、レバレッジ縮小の激しさ、ETFの資金流の継続的なマイナス、そしてオンチェーンデータによる最近の買い手の損失証明が揃った。

しかし、未解明の点もある。それは、これが持続的なリスク縮小の後に現れる一般的な確認シグナルなのかどうかだ。

売り圧力の枯渇は一瞬の出来事ではなく、過程だ。完全に投げ出しの「クリーン」な局面では、しばしば明確な清算のピークとともに、価格が動いている間に清算量が急減し、その後、未決済契約が安定し、資金調達レートが低いまま価格が底打ちを示す。

資金の面では、ETFの資金引き揚げ速度が鈍化し、少なくとも加速しなくなる必要がある。そうでなければ、反発は新たな供給の機会にすぎなくなる。

したがって、2月6日の70,000ドル超への反発は、あくまで一つのシグナルに過ぎず、結論ではない。変動の激しい環境と株式市場の連続下落を考慮すると、ポジションの整理が進めば反発は早く訪れる可能性もあるが、基盤となる需要が戻らなければ、すぐに消えることもあり得る。

次の段階の監視フレーム:資金流、投げ出し、リスク条件

ポイントは、特定の価格目標ではなく、次の展開を読むための分析枠組みだ。小さな変動にストーリーを押し付けるのではなく、資金流の継続性や売り圧力の状況を観察し、次の動きを見極める。

もしETFの資金流が引き続き大きくマイナスであれば、市場は過去のサイクルにはなかった障壁に直面する。売却圧力が低下し、価格が横ばいを続けるなら、投げ出しの局面は終わりに近づいているサインだ。短期ホルダーのSOPRが1に近づき、利益源泉の割合が安定すれば、最近の買い手は慌てて売り急いでいないことを示す。株式市場がバランスを取り戻し、変動が収まれば、暗号資産も新たな需要を呼び込みやすくなる。

“投げ出し”の話は魅力的だが、明確な結末を約束しない。市場は、観測可能な圧力のシグナルの集合体を提供しているにすぎない。先週は、リスクオフの強まり、レバレッジの巻き戻し、ETF資金流の長期マイナス、オンチェーンデータによる買い手の損失証明といった複数の要素が同時に重なった。

これが持続的な反転点となるかどうかは、その後の展開次第だ。売り圧力が沈静化し、需要が再び現れることを市場が証明できるかどうかにかかっている。これこそが、単なる反発と新しい価格基準の始まりの境界線だ。

関連記事

昨日、アメリカのビットコイン現物ETFは1億3300万ドルの純流出を記録し、イーサリアムETFは4180万ドルの純流出となった。