Чому сьогодні знизився біткоїн? Тримачі продають 245 000 BTC, перед даними про зайнятість у США та невизначеністю щодо політики зниження відсоткових ставок

Біткоїн 10 лютого повідомив про ціну 70 000 доларів США, залишаючись у низхідній тенденції. Чисті володіння довгострокових тримачів зменшилися на 245 000 BTC, але загальний запас зросла з 13,63 млн до 13,81 млн, що свідчить про переорієнтацію. 6 лютого 66 940 BTC увійшли до накопичених адрес, створивши тижневий максимум, що свідчить про активне поглинання великими гравцями. Коэффициент Шарпа -10, що відповідає пізньому медвежому циклу.

Двояка природа даних довгострокових тримачів: продажі 24.5 тисяч, але зростання загального запасу

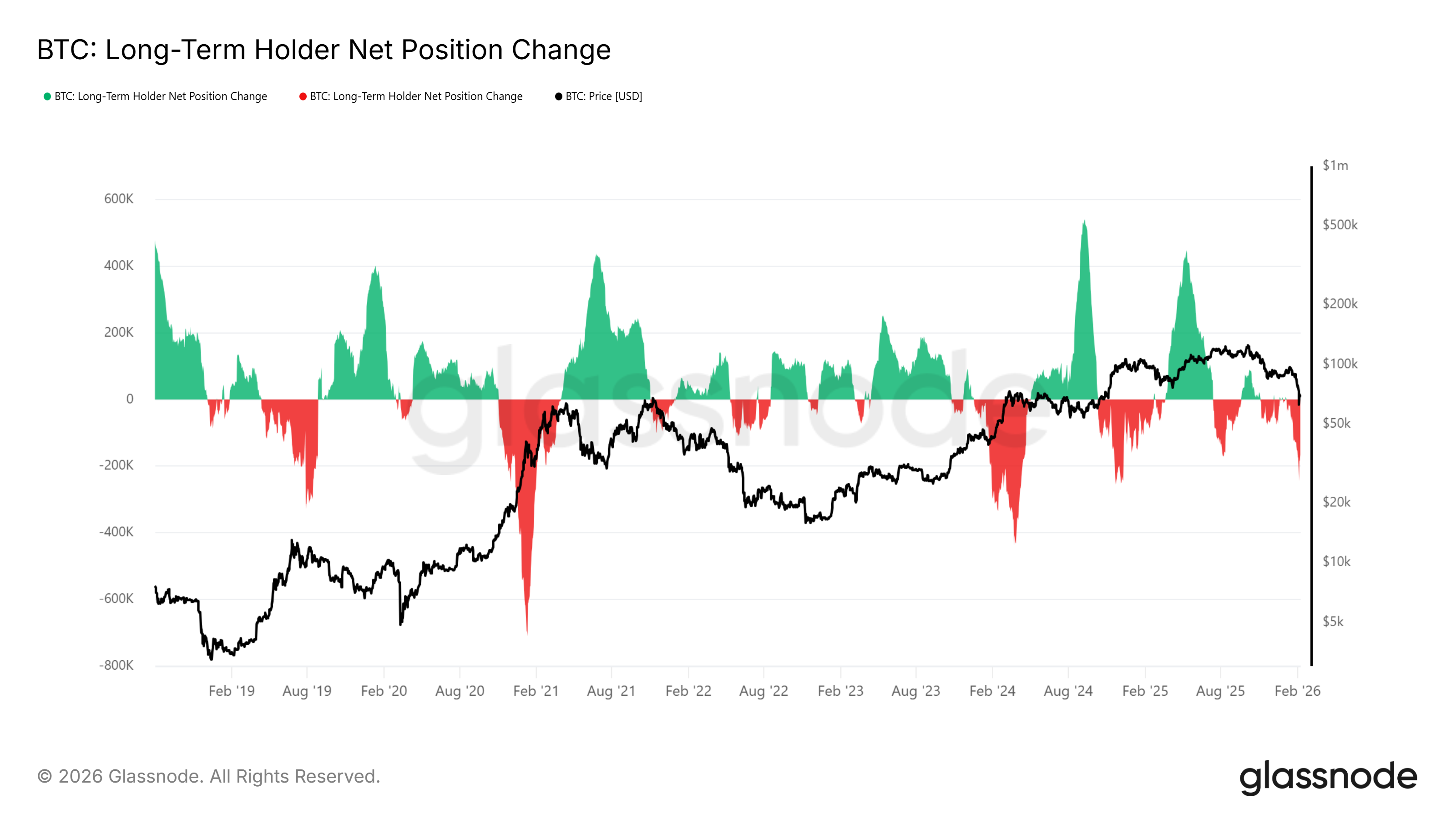

(Джерело: Glassnode)

(Джерело: Glassnode)

Дані Glassnode показують, що минулого четверга чисті володіння довгострокових тримачів (LTH) зменшилися на 245 000 BTC за останні 30 днів, досягнувши екстремальних значень у середньоденних циклах. Подібні піки чистих володінь LTH також спостерігалися в середині 2019 та 2021 років під час корекцій, коли ціна перебувала у флеті, а не у спадній тенденції. Довгострокові тримачі зазвичай визначаються як адреси, що тримають монети понад 155 днів; їх поведінка є важливим індикатором ринкового настрою.

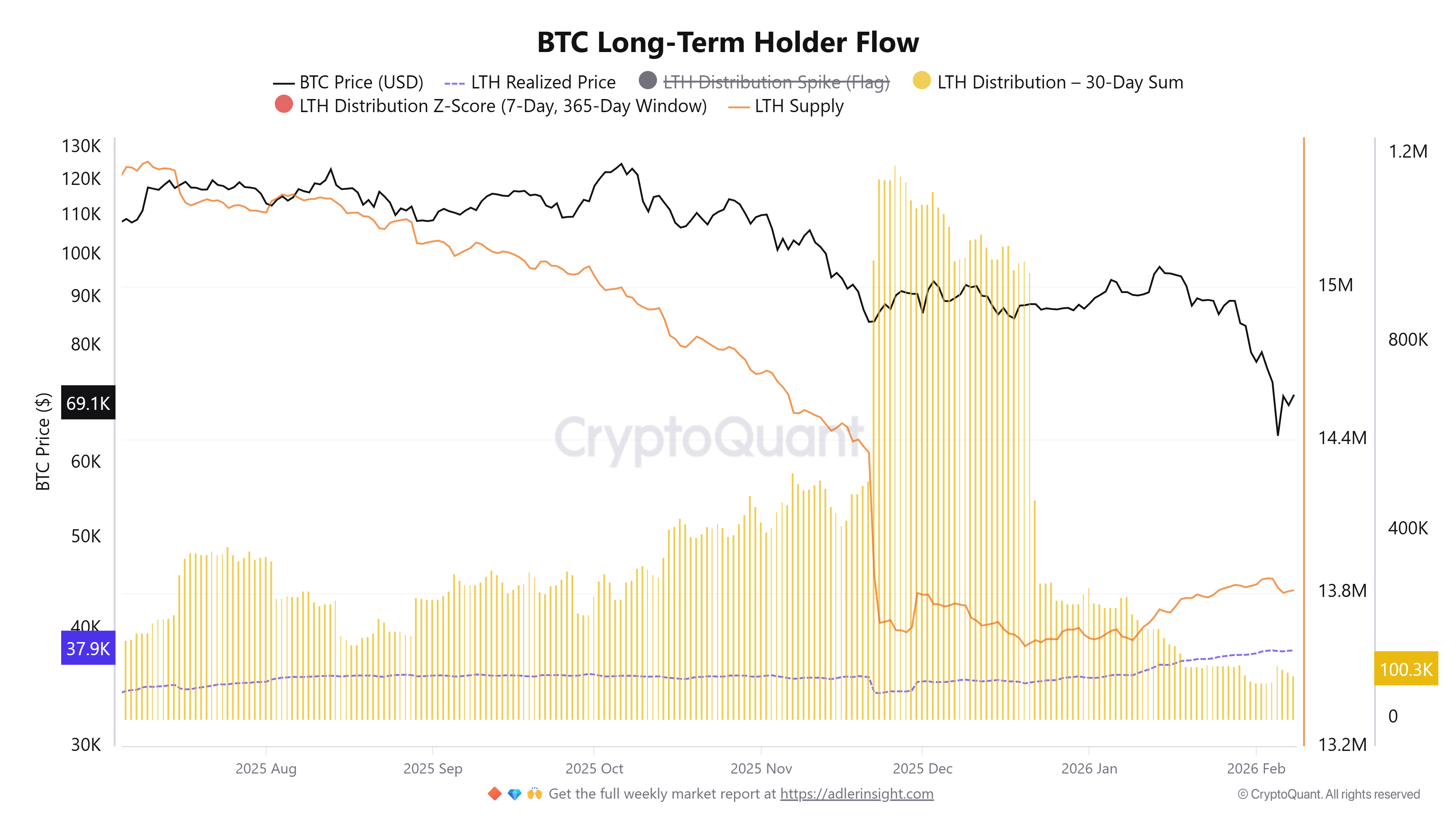

Одночасно дані CryptoQuant показують, що, незважаючи на постійний розподіл, загальний запас зросла з початку 2026 року з 13,63 млн до 13,81 млн. Це явище «продажу при зростанні» відображає особливості класифікації LTH за часом. У періоди невизначеності на ринку короткострокові тримачі зменшують активність, що сприяє старінню запасів і перетворенню їх у довгострокові. Тому навіть якщо старіші тримачі продають, загальний запас довгострокових може зростати.

Глибока логіка цього явища полягає в тому, що при різкому падінні ціни паніка короткострокових трейдерів змушує їх продавати, а їхні монети купують довгострокові інвестори. Ці нові купівлі, хоча й потрапляють у гаманці довгострокових, з часом (понад 155 днів) перетворюються на частину LTH. Водночас, частина старих LTH дійсно продає (-245 000 BTC), але кількість нових LTH через старіння часу зростає, що призводить до чистого збільшення запасу.

Двоїстий характер даних довгострокових тримачів

Медвежий сигнал: чисті володіння зменшилися на 245 000 BTC, старі LTH фіксують прибутки на високих рівнях

Бичий сигнал: загальний запас зросла до 13,81 млн, короткострокові монети старіють у довгострокові, що свідчить про зростання бажання тримати після продажу

Довгострокові тримачі повернули SOPR (індекс прибутковості продажу) вище 1 у понеділок, що свідчить про відновлення після періоду збитків. SOPR вимірює середній рівень прибутковості при продажу біткоїнів; значення понад 1 означає прибутковість продавців, менше 1 — збитки. Оскільки ціна біткоїна наразі перевищує 55 000 доларів, ця ситуація відповідає фазі формування дна.

66 940 BTC увійшли до накопичених адрес, створивши тижневий максимум

За даними CryptoQuant, останній потік BTC до накопичених адрес відповідає активному поглинанню великими тримачами, які не використовують свої активи для споживання. 6 лютого близько 66 940 BTC увійшли до таких адрес — це найбільший одноденний обсяг за цей цикл, що свідчить про те, що великі гравці використовують падіння для поглинання пропозиції і зберігання активів самостійно.

66 940 BTC — приблизно 4 мільярди доларів (за тодішнім курсом). Такий масштаб одноденної покупки є дуже рідкісним для ринку біткоїна. Накопичені адреси — це адреси, що майже не витрачають або дуже рідко витрачають свої активи, зазвичай це довгострокові інвестори, інститути або холодні гаманці великих гравців. Збільшення їхнього запасу є сильним бичачим сигналом, оскільки воно зменшує циркулюючу пропозицію і закриває позиції.

Інакше кажучи, трейдери переводять біткоїни на ті гаманці, що мають найповільший темп розподілу. Це важливо, оскільки панічний продаж зазвичай відбувається лише тоді, коли покупці йдуть з ринку. Тут ситуація навпаки: чим глибше падіння, тим більше монет потрапляє до тих інвесторів, що зазвичай не продають у короткостроковій перспективі, що зменшує ліквідність і підвищує ймовірність стабілізації цін.

Зверніть увагу, що один пік може містити шум (кластеризація, внутрішня реорганізація), але тривале зростання потоку підсилює тезу, що «падіння не триватиме довго». Дані Glassnode про запаси від 1K до 10K BTC у період останніх продажів явно зросли, що свідчить про те, що з послабленням цін великі гравці збільшують свої позиції. Ця група зазвичай поглинає пропозицію під час зняття левериджу, що допомагає швидше завершити корекцію.

Коефіцієнт Шарпа -10 та позитивна динаміка індексу бірж

За словами аналітика CryptoQuant Darkfost, коефіцієнт Шарпа для біткоїна знизився до приблизно -10 — найнижчого рівня з березня 2023 року, що відповідає історичним зонам пізнього медвежого циклу. Цей індикатор оцінює ризик-віддачу з урахуванням ризиків, і його низьке значення свідчить про те, що останні результати біткоїна не є привабливими з точки зору ризику, що пояснює збереження тиску на зниження.

Однак подібні негативні значення наприкінці 2018 — початку 2019 та наприкінці 2022 — початку 2023 років співпадали з дном ринку, а не з тривалим розпродажем. З практичної точки зору, короткостроково BTC все ще може бути ризикованим, але співвідношення ризик/прибуток стає дедалі менш сприятливим, що зазвичай передує зміні тренду, а не глибшому падінню.

Індекс Coinbase Premium — це індикатор попиту інституцій у США. Після різкого падіння ціни біткоїна до 60 000 доларів він швидко повернувся до позитивної зони. Більшу частину січня Coinbase демонстрував значну дисконтування цін, що свідчить про тиск з боку американських трейдерів на продаж. Несподіваний розворот свідчить про зростання попиту на спотовому ринку Coinbase при зниженні цін.

Очікування ринку щодо даних по безробіттю та CPI

Макроекономічні фактори все ще можуть бути головним драйвером недавніх коливань. У середу очікується публікація даних індексу споживчих цін (CPI) за січень, а політична невизначеність залишається високою. За даними CME FedWatch, ймовірність того, що у березні ФРС не знизить ставку, становить 82.2%, що відображає збереження інфляційного тиску та перспективи жорсткої монетарної політики.

Невизначеність щодо призначення Кевіна Уорша головою ФРС створює додатковий тиск на ризикові активи. Високі доходності держоблігацій та жорстка фінансова політика продовжують чинити тиск на ризикові активи, зокрема, 10-річна дохідність держоблігацій США тримається біля 4.22%, а кредитний спред зменшується. Високі реальні доходності співпадають із зниженням ліквідності у криптосфері та слабким попитом на спотовий ринок біткоїна.

Інвестори уважно стежать за пізнішими даними щодо працевлаштування у США, CPI та кількістю первинних заяв на допомогу по безробіттю. Цього тижня увага зосереджена на публікації у середу січневого звіту про працевлаштування та його корекціях. За даними Reuters, очікується, що у січні кількість працевлаштованих у США зросте на 70 000. Інвестиційна група ING зазначає: «Ринок у середньому очікує зростання на 70 000, але негативний результат буде більш чутливим до ринку».

Зараз ринок закладає ймовірність щонайменше двох знижень ставки ФРС по 25 базисних пунктів у цьому році. Очікування щодо зниження ставки у червні стрімко зростають, оскільки якщо Трамп підтвердить кандидатуру Уорша на посаду голови ФРС, червень стане першим засіданням за його нової каденції.

Пов'язані статті

Засновник SkyBridge Capital Скарамуччі послідовно докуповує біткойни, називаючи Трампа «президентом криптовалют».

Goldman Sachs робить ставку на криптовалюту на суму 2,3 млрд доларів: у фокусі ETF на Bitcoin, Ethereum, XRP та Solana у рамках значного повороту

Addentax підписує меморандум про взаєморозуміння щодо залучення 200 мільйонів доларів США через додаткову емісію для підтримки стратегій у сфері криптовалют та штучного інтелекту

Біткоїн як цифрове золото? Звіт Grayscale показує, що він торгується як технологічна акція

Мільярдери ухиляються від податків і тікають до Флориди! Розкішна нерухомість у Майамі з ціною 700 BTC підкреслює зміну у сфері нерухомості