CryptoQuant alerta para a chegada do mercado em baixa do Bitcoin, com o preço a poder cair para 56.000 dólares

6h atrás

Globalmente, 48 jurisdições implementaram quadros de declaração de ativos criptográficos, levando a uma mudança histórica na tributação de criptomoedas

6h atrás

Tópicos em destaque

Ver mais19.47K Popularidade

47.89K Popularidade

56.79K Popularidade

98.68K Popularidade

3.84K Popularidade

Fixar

PANews Contagem de Dados das Redes Públicas de 2025: Momento de "nadar nu", quem cresce contra a tendência?

Autor: Frank, PANews

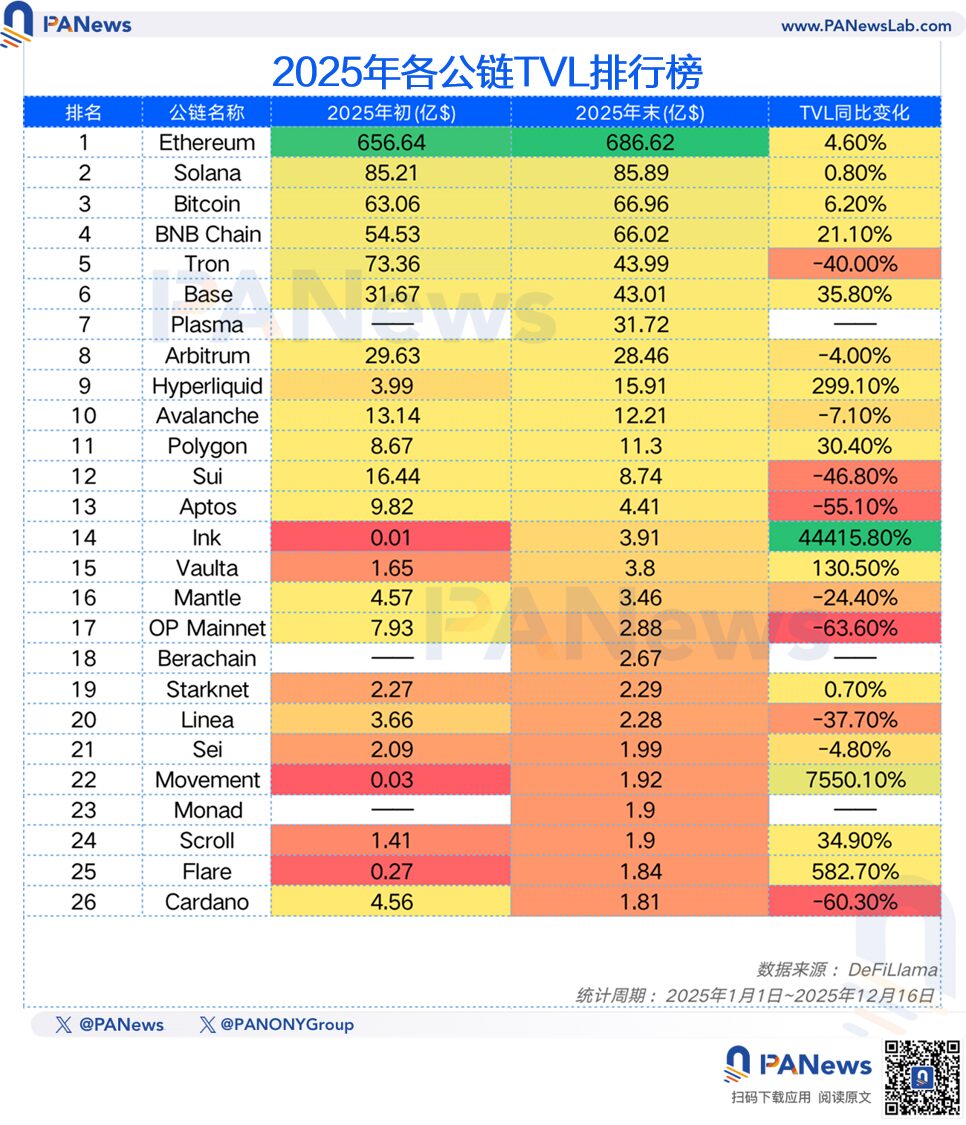

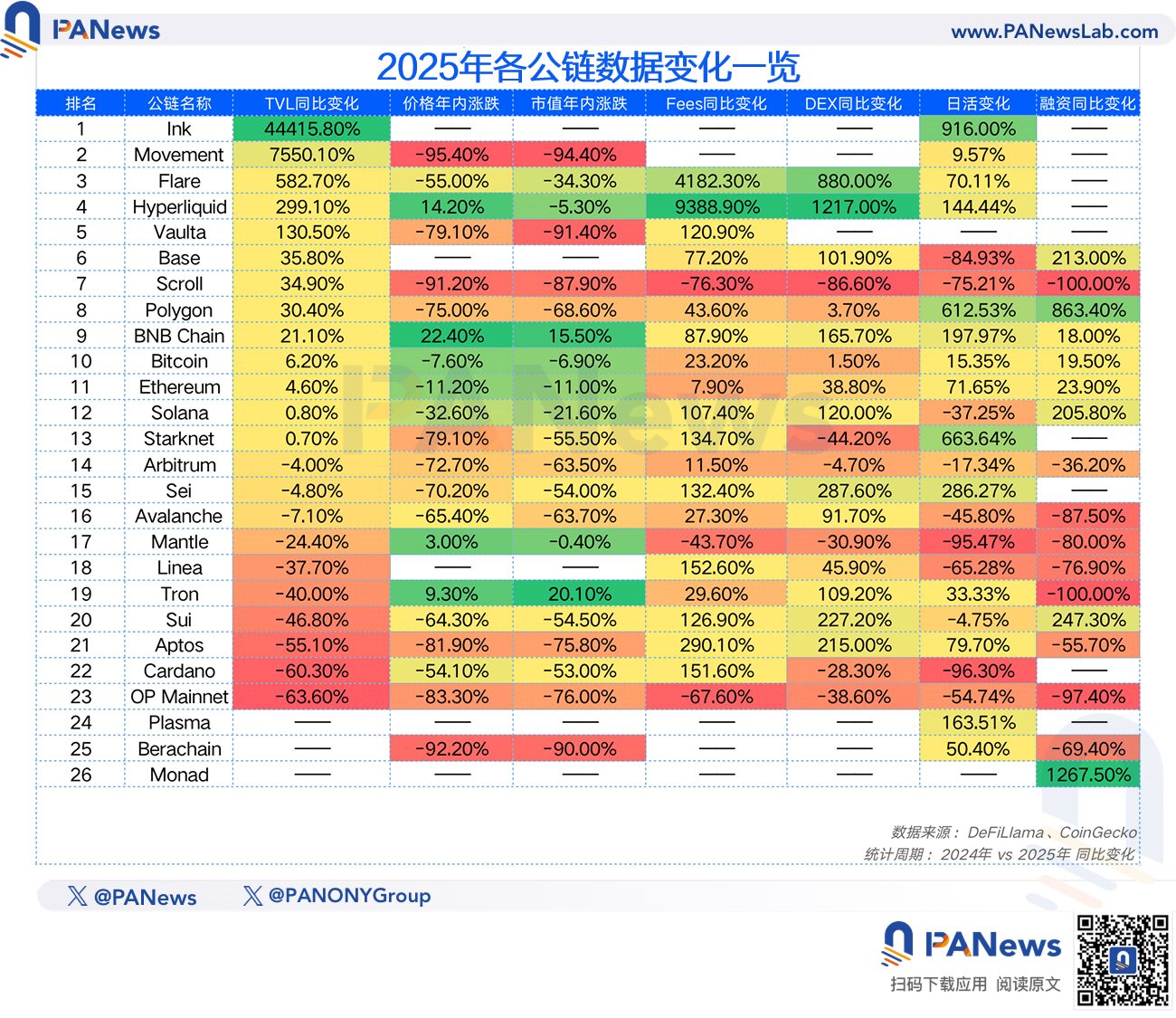

Em 2025, para o setor de blockchains públicos no mundo das criptomoedas, será um ano de grande dramaticidade e de um ponto de inflexão. Se 2024 foi a “noite de festa” em que várias novas public chains competiram com expectativas de airdrops elevados e narrativas grandiosas, então 2025 será o “despertar” após a festa. Quando a maré recua e a liquidez se estreita, os dados reais, antes ocultados pela aparência de prosperidade, começam a emergir. Observamos um “duplo extremo”: de um lado, a queda geral nos preços do mercado secundário e a desaceleração significativa no crescimento do TVL, e de outro, um aumento contra a tendência na receita de taxas na cadeia e no volume de negociações em DEXs. O contraste marcante revela a dura verdade: o mercado já não aceita apenas “narrativas”, e os fundos estão se concentrando em protocolos de liderança que possuem capacidade de gerar receita e cenários de necessidade real. A equipe de dados do PANews compilou estatísticas completas de 26 principais public chains em 2025, incluindo TVL, preço dos tokens, receita de taxas, atividade e financiamento. Tentamos, através desses números frios, reconstruir o processo de “estouro de bolhas” que o mercado de public chains enfrentou neste ano, e identificar aqueles verdadeiros vencedores que, mesmo no inverno, conseguiram construir uma barreira sólida. (Nota de dados: TVL, stablecoins, financiamento e receita de taxas usam dados do Defillama; dados de atividade diária e volume de negociações diários vêm do Artemis e informações on-chain; preços e valor de mercado dos tokens usam dados do Coingecko. O período de dados é de 1 de janeiro a 16 de dezembro de 2025.) Visão geral do TVL: queda abrupta na taxa de crescimento, DeFi passando por “desleveragem” No que diz respeito ao principal indicador de prosperidade das public chains, o TVL, as principais chains tiveram um crescimento geral ligeiramente maior, mas a desaceleração é evidente. Segundo o PANews, o TVL total das 26 principais chains cresceu 5,89% neste ano, incluindo 5 novas chains que começaram com um valor de 0 na fase inicial. Além disso, apenas 11 chains tiveram crescimento positivo, representando cerca de 42%. Em comparação, em 2024, as 22 principais chains tiveram um crescimento anual de 119%, uma taxa de crescimento de 78%. O desaceleramento no crescimento do TVL também reflete o clima frio do mercado de criptomoedas. Mas isso não significa que 2025 foi um ano totalmente monótono; considerando o TVL de toda a rede, em outubro atingiu US$ 168 bilhões, um aumento de 45% em relação aos US$ 115,7 bilhões no início do ano. No entanto, após outubro, devido à forte queda do mercado, o TVL despencou rapidamente. Parte disso se deve à queda nos preços dos tokens básicos das chains, e outra parte ao movimento de fuga para segurança, com muitos fundos retirando-se do sistema DeFi. Entre as dez principais chains, Hyperliquid claramente foi a vencedora de 2025, com um crescimento de 299% no TVL neste ano, enquanto Solana foi a mais decepcionada, com apenas 0,8% de crescimento. Com o arrefecimento do mercado de tokens MEME, essa gigante das chains parece estar enfrentando uma crise. Além disso, entre as 26 chains analisadas, Flare teve uma taxa de crescimento superior a 582%, tornando-se a chain de crescimento mais rápido. OP Mainnet, por sua vez, teve uma queda de 63,6%, sendo a chain com a maior retração. Preços caíram em média 50%, o mercado não aceita mais novas chains

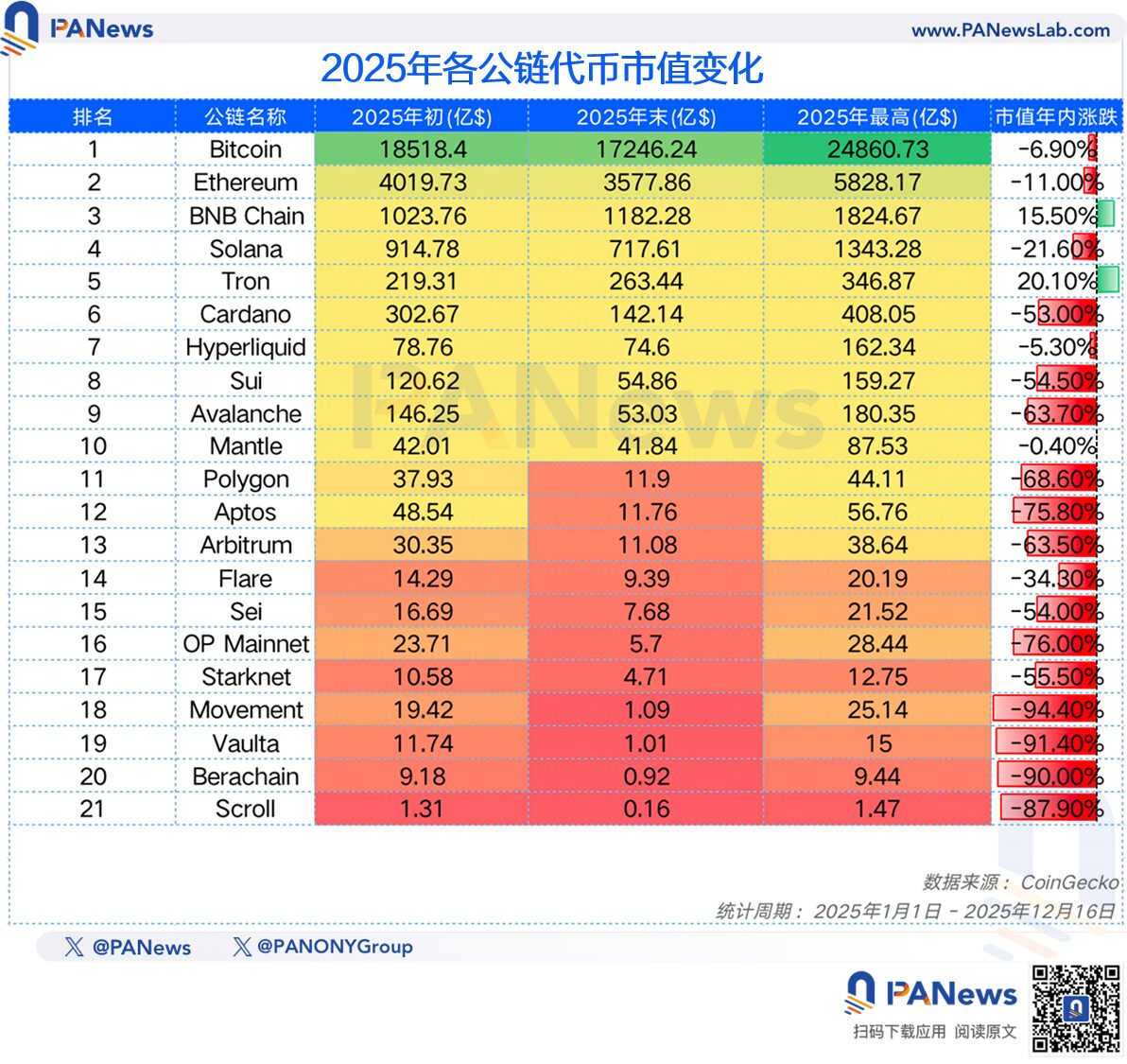

No que diz respeito aos preços, o desempenho dessas principais chains neste ano também foi decepcionante. Em relação aos preços no início do ano, os tokens dessas 26 chains caíram, em média, 50%. Entre eles, Movement caiu 95%, Berachain caiu 92%, e Scroll caiu 91%. Essas novas chains não conseguiram conquistar o mercado.

Entre as chains analisadas, apenas BNB Chain (22%), Hyperliquid (14,2%), Tron (9,3%) e Mantle (3%) tiveram aumento de preço neste ano; o restante apresentou queda.

Preços caíram em média 50%, o mercado não aceita mais novas chains

No que diz respeito aos preços, o desempenho dessas principais chains neste ano também foi decepcionante. Em relação aos preços no início do ano, os tokens dessas 26 chains caíram, em média, 50%. Entre eles, Movement caiu 95%, Berachain caiu 92%, e Scroll caiu 91%. Essas novas chains não conseguiram conquistar o mercado.

Entre as chains analisadas, apenas BNB Chain (22%), Hyperliquid (14,2%), Tron (9,3%) e Mantle (3%) tiveram aumento de preço neste ano; o restante apresentou queda.

Por outro lado, as mudanças nos dados de TVL e preços são principalmente influenciadas pela liquidez do mercado de criptomoedas. Após análise dos indicadores de desenvolvimento do ecossistema, a perspectiva é outra.

Receita de protocolos explode, as chains avançam para uma nova fase de “geração de receita”

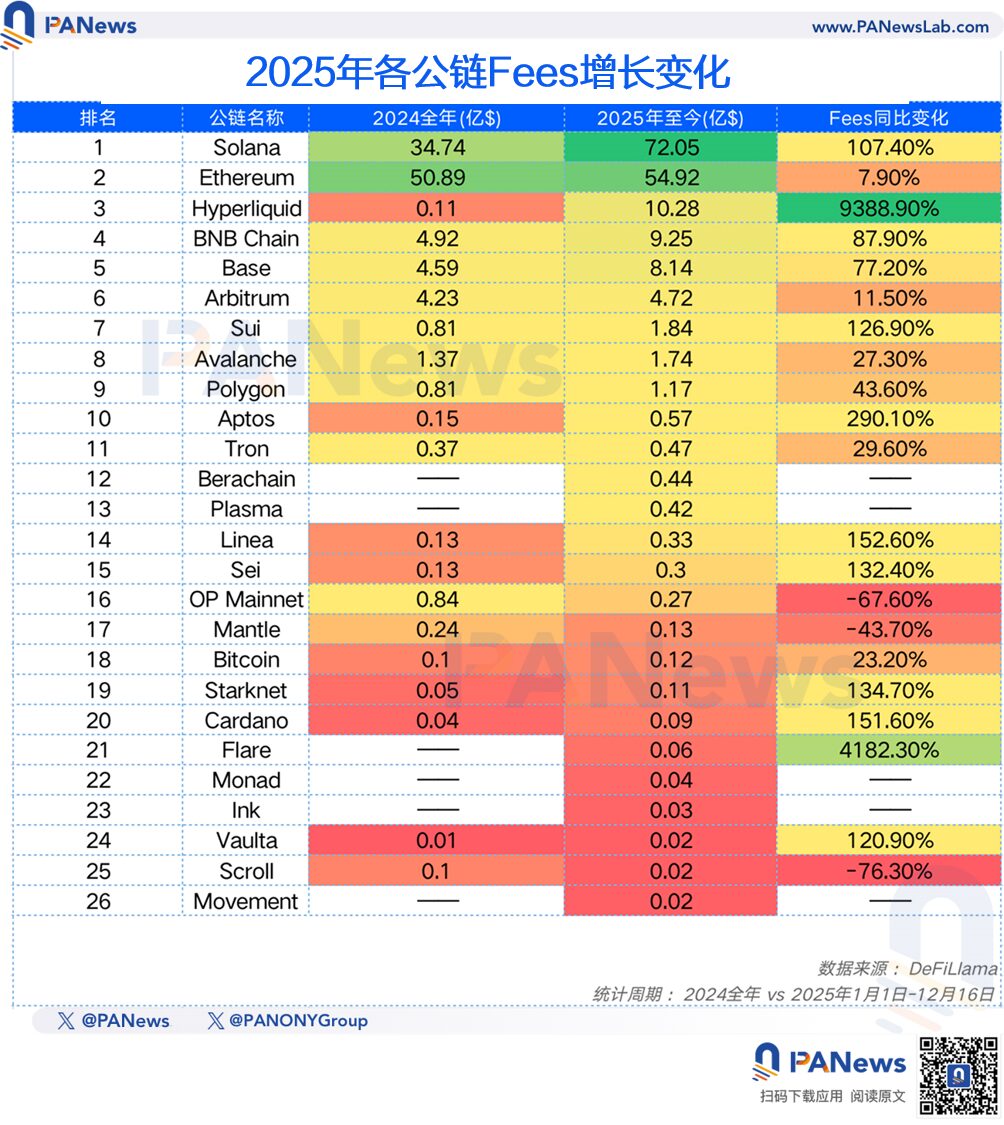

Em relação às taxas on-chain, as chains analisadas geraram um total de US$ 10,4 bilhões em taxas ao longo de 2024, crescendo para US$ 16,75 bilhões em 2025, um aumento geral de 60%. Além disso, exceto OP Mainnet, Mantle e Scroll, que tiveram redução nas taxas, todas as demais chains cresceram em 2025.

O maior aumento foi em Hyperliquid, com 9388,9%, devido ao seu lançamento no final de 2024, com uma base inicial pequena. Solana também cresceu 107%, BNB Chain 77%, Sui 126% e Aptos 290%. Pode-se dizer que a capacidade de geração de receita das principais chains em 2025 foi significativamente aprimorada.

Por outro lado, as mudanças nos dados de TVL e preços são principalmente influenciadas pela liquidez do mercado de criptomoedas. Após análise dos indicadores de desenvolvimento do ecossistema, a perspectiva é outra.

Receita de protocolos explode, as chains avançam para uma nova fase de “geração de receita”

Em relação às taxas on-chain, as chains analisadas geraram um total de US$ 10,4 bilhões em taxas ao longo de 2024, crescendo para US$ 16,75 bilhões em 2025, um aumento geral de 60%. Além disso, exceto OP Mainnet, Mantle e Scroll, que tiveram redução nas taxas, todas as demais chains cresceram em 2025.

O maior aumento foi em Hyperliquid, com 9388,9%, devido ao seu lançamento no final de 2024, com uma base inicial pequena. Solana também cresceu 107%, BNB Chain 77%, Sui 126% e Aptos 290%. Pode-se dizer que a capacidade de geração de receita das principais chains em 2025 foi significativamente aprimorada.

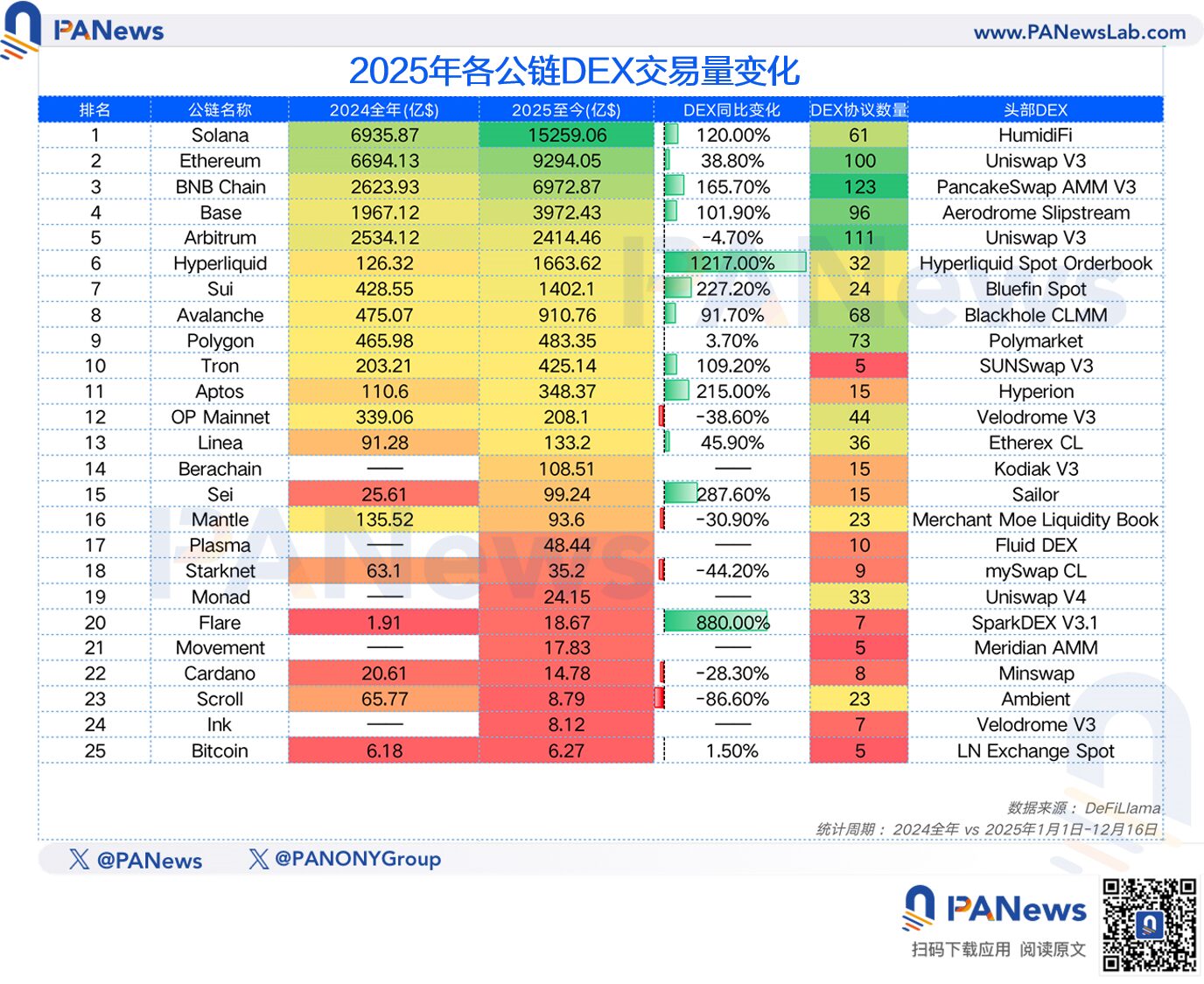

Além disso, o volume de negociações em DEXs das chains também cresceu 88% no total, com uma média de aumento de 163%. Solana, por exemplo, superou Ethereum, atingindo US$ 1,52 trilhão em volume de negociações, tornando-se a chain de maior volume, enquanto BNB Chain, com US$ 697,2 bilhões, ficou logo atrás, com potencial de ultrapassar Ethereum em 2026.

Hyperliquid continua sendo a mais rápida em crescimento, com aumento de 1217,00% no volume de negociações anuais, enquanto Flare ocupa a segunda posição com 880%.

Além disso, o volume de negociações em DEXs das chains também cresceu 88% no total, com uma média de aumento de 163%. Solana, por exemplo, superou Ethereum, atingindo US$ 1,52 trilhão em volume de negociações, tornando-se a chain de maior volume, enquanto BNB Chain, com US$ 697,2 bilhões, ficou logo atrás, com potencial de ultrapassar Ethereum em 2026.

Hyperliquid continua sendo a mais rápida em crescimento, com aumento de 1217,00% no volume de negociações anuais, enquanto Flare ocupa a segunda posição com 880%.

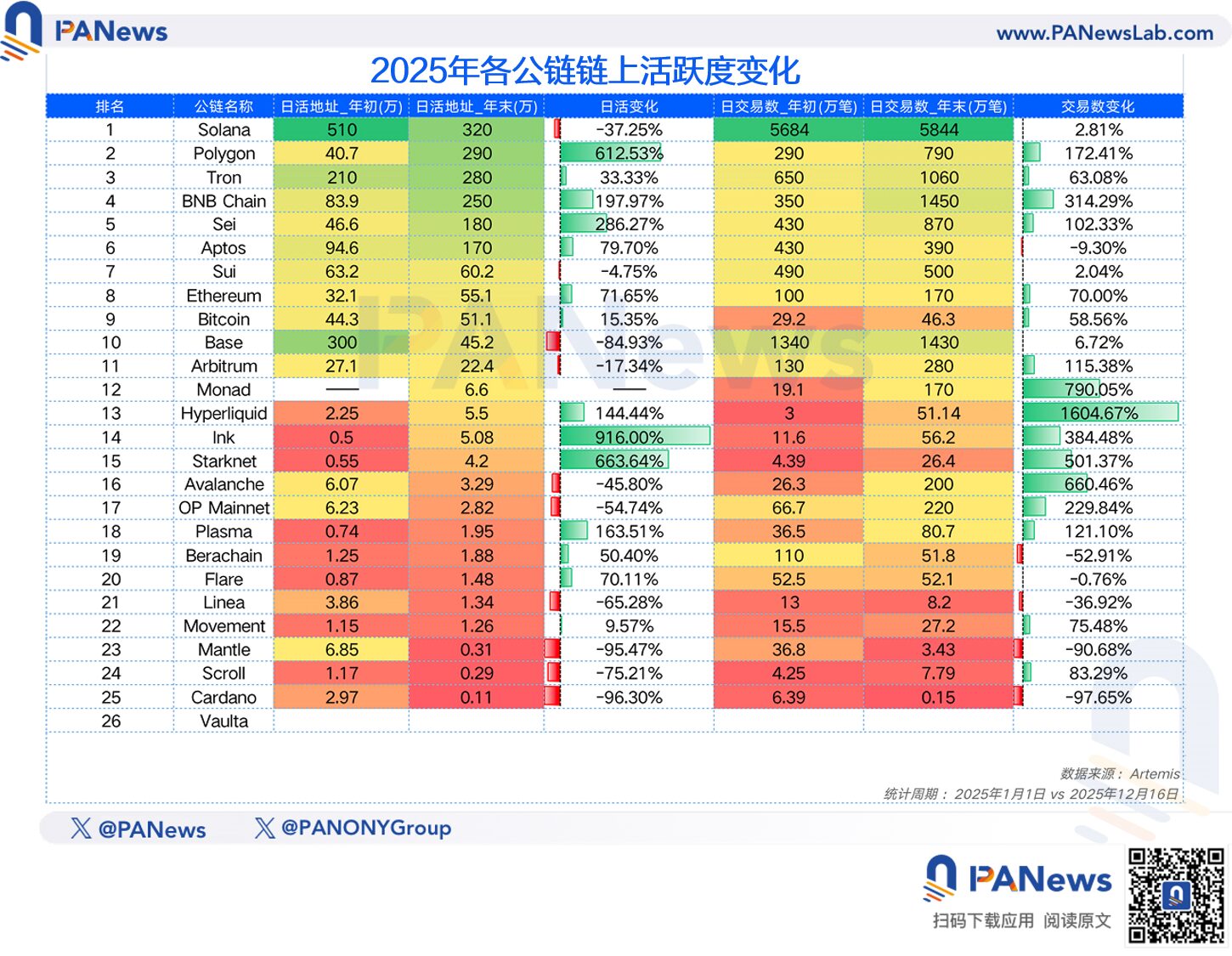

Quando os “caçadores de airdrops” se dispersarem, será difícil reter novos usuários

No que diz respeito à atividade diária, há sinais mistos.

O número total de endereços ativos diários dessas chains aumentou de 14,86 milhões para 17,6 milhões, um crescimento de 18%. Manter esse desempenho em um mercado em baixa é um sinal relativamente positivo.

Por outro lado, chains como Solana, Base e Sui, que antes eram exemplos de atividade de investidores de varejo, apresentaram quedas de diferentes níveis: Base caiu 84,9% em atividade diária desde o início do ano, Solana caiu 37%. Recentemente, o número de endereços ativos diários do Polygon atingiu 2,9 milhões em 19 de dezembro, um aumento de 612% em relação ao início do ano. Além disso, BNB Chain, Sei, Aptos e outras chains também tiveram crescimento significativo na atividade diária.

Quanto ao volume de negociações diárias, essas chains, no final do ano, aumentaram aproximadamente 33% em relação ao início do ano. O destaque fica para BNB Chain, que passou de 3,5 milhões para 14,5 milhões de negociações, mostrando um desempenho excepcional. Solana, embora ainda liderando com 58,44 milhões de negociações, cresceu apenas 2,8% no ano, demonstrando sinais de fadiga.

Quando os “caçadores de airdrops” se dispersarem, será difícil reter novos usuários

No que diz respeito à atividade diária, há sinais mistos.

O número total de endereços ativos diários dessas chains aumentou de 14,86 milhões para 17,6 milhões, um crescimento de 18%. Manter esse desempenho em um mercado em baixa é um sinal relativamente positivo.

Por outro lado, chains como Solana, Base e Sui, que antes eram exemplos de atividade de investidores de varejo, apresentaram quedas de diferentes níveis: Base caiu 84,9% em atividade diária desde o início do ano, Solana caiu 37%. Recentemente, o número de endereços ativos diários do Polygon atingiu 2,9 milhões em 19 de dezembro, um aumento de 612% em relação ao início do ano. Além disso, BNB Chain, Sei, Aptos e outras chains também tiveram crescimento significativo na atividade diária.

Quanto ao volume de negociações diárias, essas chains, no final do ano, aumentaram aproximadamente 33% em relação ao início do ano. O destaque fica para BNB Chain, que passou de 3,5 milhões para 14,5 milhões de negociações, mostrando um desempenho excepcional. Solana, embora ainda liderando com 58,44 milhões de negociações, cresceu apenas 2,8% no ano, demonstrando sinais de fadiga.

Stablecoins: o único “mercado em alta” em 2025

O mercado de stablecoins em 2025 foi de explosão total, e os dados das chains confirmam isso. Em comparação com 2024, a maioria das chains viu seu valor de mercado de stablecoins crescer significativamente, com destaque para Solana, cujo valor de mercado de stablecoins aumentou 196% no ano, sendo a chain com maior crescimento nesse aspecto. Ethereum e Tron, as duas maiores chains de stablecoins, também tiveram crescimento de 46% e 37%, respectivamente. Além disso, algumas chains que tiveram bom desempenho em 2025, como BNB Chain e Hyperliquid, também apresentaram crescimento expressivo em stablecoins.

Stablecoins: o único “mercado em alta” em 2025

O mercado de stablecoins em 2025 foi de explosão total, e os dados das chains confirmam isso. Em comparação com 2024, a maioria das chains viu seu valor de mercado de stablecoins crescer significativamente, com destaque para Solana, cujo valor de mercado de stablecoins aumentou 196% no ano, sendo a chain com maior crescimento nesse aspecto. Ethereum e Tron, as duas maiores chains de stablecoins, também tiveram crescimento de 46% e 37%, respectivamente. Além disso, algumas chains que tiveram bom desempenho em 2025, como BNB Chain e Hyperliquid, também apresentaram crescimento expressivo em stablecoins.

Financiamento de ecossistema: Polygon lidera com projetos de destaque, Ethereum e Solana continuam em alta

Outro dado importante é o financiamento. Em 2025, o setor de criptomoedas atingiu um novo recorde de captação de recursos, com 6.710 rodadas de financiamento registradas, categorizadas por cadeia. Os dados mostram que o número de rodadas de financiamento caiu de 640 para 293, mas o valor total aumentou de US$ 350 milhões para US$ 667 milhões, com o valor médio por rodada crescendo de US$ 5,57 milhões para US$ 22,79 milhões. Isso indica que, atualmente, é mais difícil para equipes de startups de médio e pequeno porte obter financiamento, enquanto investidores preferem apostar em projetos de destaque com maior potencial.

Na classificação por cadeia, Polygon lidera com US$ 2,24 bilhões em financiamento, seguido por Ethereum com US$ 1,57 bilhão e Solana com US$ 1,34 bilhão. A principal razão para Polygon liderar é o grande investimento de mais de US$ 2 bilhões na Polymarket. Analisando os eventos de financiamento, a maioria ocorreu em Ethereum, Solana, Bitcoin e no ecossistema Base.

Financiamento de ecossistema: Polygon lidera com projetos de destaque, Ethereum e Solana continuam em alta

Outro dado importante é o financiamento. Em 2025, o setor de criptomoedas atingiu um novo recorde de captação de recursos, com 6.710 rodadas de financiamento registradas, categorizadas por cadeia. Os dados mostram que o número de rodadas de financiamento caiu de 640 para 293, mas o valor total aumentou de US$ 350 milhões para US$ 667 milhões, com o valor médio por rodada crescendo de US$ 5,57 milhões para US$ 22,79 milhões. Isso indica que, atualmente, é mais difícil para equipes de startups de médio e pequeno porte obter financiamento, enquanto investidores preferem apostar em projetos de destaque com maior potencial.

Na classificação por cadeia, Polygon lidera com US$ 2,24 bilhões em financiamento, seguido por Ethereum com US$ 1,57 bilhão e Solana com US$ 1,34 bilhão. A principal razão para Polygon liderar é o grande investimento de mais de US$ 2 bilhões na Polymarket. Analisando os eventos de financiamento, a maioria ocorreu em Ethereum, Solana, Bitcoin e no ecossistema Base.

A seguir, uma análise de algumas chains de destaque no mercado:

Ethereum: Navegando por águas turbulentas, recuperação fundamental e uma “discrepância” na valorização

Como líder do setor, o desenvolvimento do Ethereum em 2025 pode ser descrito como “navegando por águas turbulentas”, após 2024, marcado por uma forte fragmentação do ecossistema devido ao L2, que causou estagnação nos dados e preços. Em 2025, o Ethereum apresentou um crescimento significativo nos dados do ecossistema, especialmente no volume de negociações em DEX (crescimento de 38,8%), valor de mercado de stablecoins (crescimento de 46%) e endereços ativos on-chain (crescimento de 71%). Além disso, em eventos de financiamento e valores de financiamento, continua liderando a maioria das chains. Esses indicadores mostram que o ecossistema do Ethereum se recuperou em 2025.

Porém, em relação aos preços e TVL, a recuperação ainda é limitada devido à retração geral do mercado. Ainda assim, o Ethereum demonstra maior resiliência em relação a outros tokens.

A seguir, uma análise de algumas chains de destaque no mercado:

Ethereum: Navegando por águas turbulentas, recuperação fundamental e uma “discrepância” na valorização

Como líder do setor, o desenvolvimento do Ethereum em 2025 pode ser descrito como “navegando por águas turbulentas”, após 2024, marcado por uma forte fragmentação do ecossistema devido ao L2, que causou estagnação nos dados e preços. Em 2025, o Ethereum apresentou um crescimento significativo nos dados do ecossistema, especialmente no volume de negociações em DEX (crescimento de 38,8%), valor de mercado de stablecoins (crescimento de 46%) e endereços ativos on-chain (crescimento de 71%). Além disso, em eventos de financiamento e valores de financiamento, continua liderando a maioria das chains. Esses indicadores mostram que o ecossistema do Ethereum se recuperou em 2025.

Porém, em relação aos preços e TVL, a recuperação ainda é limitada devido à retração geral do mercado. Ainda assim, o Ethereum demonstra maior resiliência em relação a outros tokens.

Solana: sucesso e fracasso de MEME, vulnerabilidade após o estouro da bolha

Em 2025, a Solana apresenta um cenário diferente de 2024: após grandes oscilações, a vulnerabilidade do ecossistema ficou evidente. Com a queda do mercado MEME no início do ano, a Solana não conseguiu criar novas narrativas, enquanto plataformas de lançamento continuaram a competir na corrida de tokens MEME. Assim, apesar de crescimento significativo em taxas e volume de negociações em DEX, os preços dos tokens, usuários ativos no final do ano e número de negociações caíram drasticamente. Isso mostra que o mercado está “dando o pé na porta”, e a bolha de prosperidade da Solana parece ter sido estourada.

Solana: sucesso e fracasso de MEME, vulnerabilidade após o estouro da bolha

Em 2025, a Solana apresenta um cenário diferente de 2024: após grandes oscilações, a vulnerabilidade do ecossistema ficou evidente. Com a queda do mercado MEME no início do ano, a Solana não conseguiu criar novas narrativas, enquanto plataformas de lançamento continuaram a competir na corrida de tokens MEME. Assim, apesar de crescimento significativo em taxas e volume de negociações em DEX, os preços dos tokens, usuários ativos no final do ano e número de negociações caíram drasticamente. Isso mostra que o mercado está “dando o pé na porta”, e a bolha de prosperidade da Solana parece ter sido estourada.

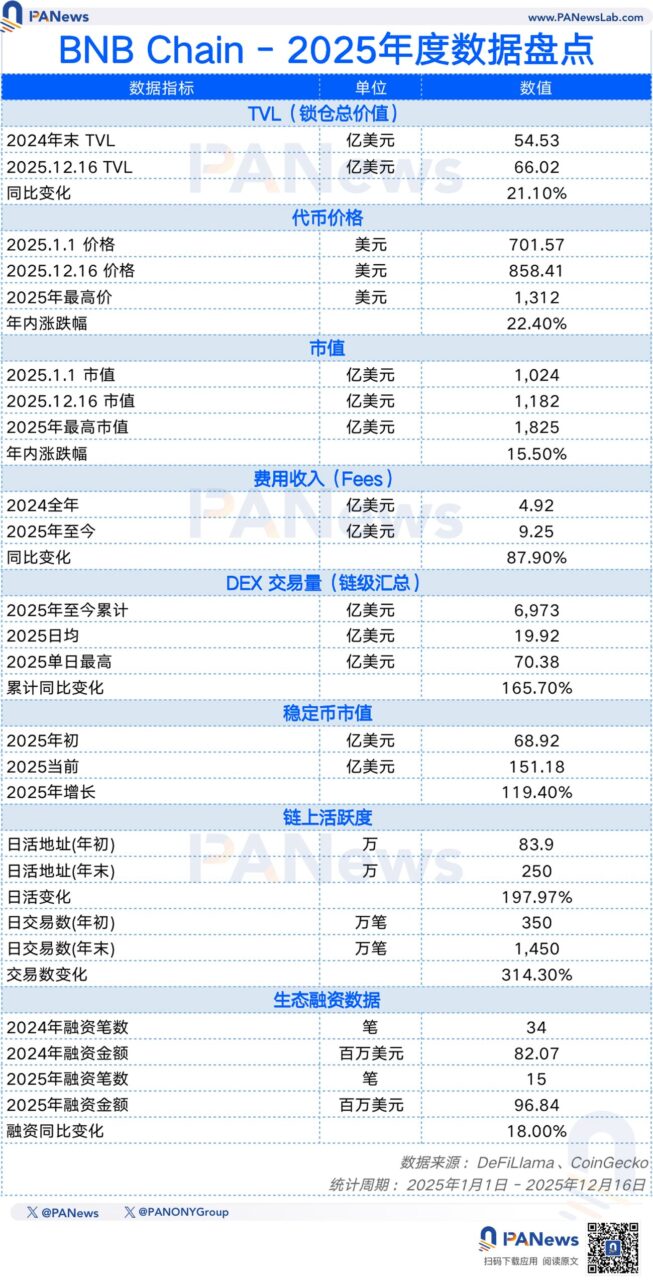

BNB Chain: de defesa a ofensiva total, o “guerreiro de hexágono” de crescimento completo

A BNB Chain teve uma explosão total em 2025, com crescimento positivo em todas as métricas analisadas. Especialmente, receita de taxas, volume de negociações em DEX, valor de mercado de stablecoins e atividade on-chain cresceram mais de 100%. Isso é raro em um mercado de chains em baixa.

Claro que esses resultados estão fortemente ligados à Binance. Desde a participação ativa de CZ em marketing, ao lançamento do Binance Alpha, que virou uma “matéria obrigatória” para investidores iniciantes, até a entrada de novos derivativos como Aster, a BNB Chain passou de uma fase de contra-ataque em 2024 para uma ofensiva total, tornando-se uma adversária que não pode ser ignorada por qualquer chain.

BNB Chain: de defesa a ofensiva total, o “guerreiro de hexágono” de crescimento completo

A BNB Chain teve uma explosão total em 2025, com crescimento positivo em todas as métricas analisadas. Especialmente, receita de taxas, volume de negociações em DEX, valor de mercado de stablecoins e atividade on-chain cresceram mais de 100%. Isso é raro em um mercado de chains em baixa.

Claro que esses resultados estão fortemente ligados à Binance. Desde a participação ativa de CZ em marketing, ao lançamento do Binance Alpha, que virou uma “matéria obrigatória” para investidores iniciantes, até a entrada de novos derivativos como Aster, a BNB Chain passou de uma fase de contra-ataque em 2024 para uma ofensiva total, tornando-se uma adversária que não pode ser ignorada por qualquer chain.

Hyperliquid: a maior surpresa do ano, ensinando uma lição com “lucros reais”

Semelhante à BNB Chain, Hyperliquid também brilhou em 2025. Apesar de uma leve queda no valor de mercado (-5,3%) em relação ao início do ano, todos os demais dados tiveram crescimento, com aumentos maiores do que qualquer outra chain.

Em 2025, Hyperliquid ficou em 9º lugar em TVL, em 3º em receita de taxas, 6º em volume de negociações em DEX e 5º em valor de mercado de stablecoins. Esses rankings mostram que Hyperliquid se consolidou como uma verdadeira chain principal, e, como uma novidade no mercado, alcançar esses resultados é um grande sucesso. Além disso, é uma das poucas chains em 2025 que consegue sustentar toda a sua ecologia apenas com receitas reais, sem depender de incentivos inflacionários.

Porém, recentemente, Hyperliquid enfrentou concorrentes fortes, como Aster e Lighter, cujos volumes de negociação estão se aproximando. Sem perceber, a Hyperliquid, que no ano passado era uma desafiante, pode ter que mudar de estratégia em 2026, passando a atuar na defensiva.

Hyperliquid: a maior surpresa do ano, ensinando uma lição com “lucros reais”

Semelhante à BNB Chain, Hyperliquid também brilhou em 2025. Apesar de uma leve queda no valor de mercado (-5,3%) em relação ao início do ano, todos os demais dados tiveram crescimento, com aumentos maiores do que qualquer outra chain.

Em 2025, Hyperliquid ficou em 9º lugar em TVL, em 3º em receita de taxas, 6º em volume de negociações em DEX e 5º em valor de mercado de stablecoins. Esses rankings mostram que Hyperliquid se consolidou como uma verdadeira chain principal, e, como uma novidade no mercado, alcançar esses resultados é um grande sucesso. Além disso, é uma das poucas chains em 2025 que consegue sustentar toda a sua ecologia apenas com receitas reais, sem depender de incentivos inflacionários.

Porém, recentemente, Hyperliquid enfrentou concorrentes fortes, como Aster e Lighter, cujos volumes de negociação estão se aproximando. Sem perceber, a Hyperliquid, que no ano passado era uma desafiante, pode ter que mudar de estratégia em 2026, passando a atuar na defensiva.

Sui: desbloqueando sob pressão máxima, uma “agachada” que precisa se reinventar após a bolha

Como uma das chains emergentes que em 2024 tentou rapidamente alcançar Solana e foi bastante esperada pelo mercado, Sui ficou relativamente silenciosa em 2025. Seus dados de preço (-64%) e TVL (-46,8%) mostram a pressão do mercado. Isso se deve principalmente ao fato de que, em 2025, Sui entrou em um “período de desbloqueio intensivo”. Grandes quantidades de tokens de investidores iniciais e da equipe entraram no mercado, agravando a situação com o arrefecimento geral do mercado, pressionando os preços.

Ao mesmo tempo, a atividade do ecossistema, medida por endereços ativos diários e volume de negociações diárias, permaneceu quase inalterada em relação ao início do ano, refletindo a raiz do silêncio de Sui: falta de novas narrativas, e o mercado MEME não explodiu completamente. No entanto, pelos aumentos em financiamento e volume de negociações em DEX, o mercado de capitais ainda não abandonou totalmente Sui, e 2026 pode ser o ano de reconstrução após a bolha.

Sui: desbloqueando sob pressão máxima, uma “agachada” que precisa se reinventar após a bolha

Como uma das chains emergentes que em 2024 tentou rapidamente alcançar Solana e foi bastante esperada pelo mercado, Sui ficou relativamente silenciosa em 2025. Seus dados de preço (-64%) e TVL (-46,8%) mostram a pressão do mercado. Isso se deve principalmente ao fato de que, em 2025, Sui entrou em um “período de desbloqueio intensivo”. Grandes quantidades de tokens de investidores iniciais e da equipe entraram no mercado, agravando a situação com o arrefecimento geral do mercado, pressionando os preços.

Ao mesmo tempo, a atividade do ecossistema, medida por endereços ativos diários e volume de negociações diárias, permaneceu quase inalterada em relação ao início do ano, refletindo a raiz do silêncio de Sui: falta de novas narrativas, e o mercado MEME não explodiu completamente. No entanto, pelos aumentos em financiamento e volume de negociações em DEX, o mercado de capitais ainda não abandonou totalmente Sui, e 2026 pode ser o ano de reconstrução após a bolha.

Tron: o praticista extremo, o “rei do fluxo de caixa” que domina o setor de pagamentos

O desenvolvimento do Tron em 2025 estabeleceu uma nova narrativa para o mercado de chains: aproveitando o impulso das stablecoins, continuou a “fazer dinheiro silenciosamente”. Apesar de uma retração de cerca de metade nos preços e TVL, o Tron gerou US$ 184 milhões em taxas on-chain (crescimento de 126,9%) e expandiu o volume de negociações em DEX em 224%. Para o Tron, ao invés de perseguir tendências e criar novas narrativas, é mais importante consolidar a sua base de pagamentos global, uma postura pragmática que o torna uma chain de fluxo de caixa estável e com alta fidelidade de usuários.

Tron: o praticista extremo, o “rei do fluxo de caixa” que domina o setor de pagamentos

O desenvolvimento do Tron em 2025 estabeleceu uma nova narrativa para o mercado de chains: aproveitando o impulso das stablecoins, continuou a “fazer dinheiro silenciosamente”. Apesar de uma retração de cerca de metade nos preços e TVL, o Tron gerou US$ 184 milhões em taxas on-chain (crescimento de 126,9%) e expandiu o volume de negociações em DEX em 224%. Para o Tron, ao invés de perseguir tendências e criar novas narrativas, é mais importante consolidar a sua base de pagamentos global, uma postura pragmática que o torna uma chain de fluxo de caixa estável e com alta fidelidade de usuários.

Revendo o cenário das chains em 2025, não é apenas uma lista de resultados anuais, mas uma visão geral do desenvolvimento do setor.

Revendo o cenário das chains em 2025, não é apenas uma lista de resultados anuais, mas uma visão geral do desenvolvimento do setor.

A lista de destaque de dados mostra claramente: a era de “corrida de cavalos” no setor de chains acabou, dando lugar a uma competição de “estoque residual” e de “oligopolização”. Seja a ansiedade de fluxo de Solana após o declínio do movimento MEME, ou a dor de preços de Sui sob o desbloqueio massivo, ou as quebras dramáticas de novas chains como Movement e Scroll no mercado secundário, tudo indica que a prosperidade falsa sustentada por VC e estratégias de manipulação de mercado está chegando ao fim.

Porém, mesmo em meio às quedas, podemos ver a evolução da resiliência do setor. A explosão de crescimento de toda a ecologia da BNB Chain, a dependência de receitas reais da Hyperliquid, e a abordagem pragmática do Tron no setor de pagamentos apontam as regras de sobrevivência para 2026: sobreviver, não contando histórias, mas ganhando dinheiro; não manipulando volume, mas atraindo usuários reais.

O frio de 2025 pode ser intenso, mas eliminou a bolha que por anos pairou sobre as chains. Para 2026, podemos acreditar que, sobre uma base mais limpa e pragmática, as chains deixarão de ser apenas um cassino de especulação e passarão a ser uma infraestrutura financeira global capaz de suportar trocas de valor em grande escala.

A lista de destaque de dados mostra claramente: a era de “corrida de cavalos” no setor de chains acabou, dando lugar a uma competição de “estoque residual” e de “oligopolização”. Seja a ansiedade de fluxo de Solana após o declínio do movimento MEME, ou a dor de preços de Sui sob o desbloqueio massivo, ou as quebras dramáticas de novas chains como Movement e Scroll no mercado secundário, tudo indica que a prosperidade falsa sustentada por VC e estratégias de manipulação de mercado está chegando ao fim.

Porém, mesmo em meio às quedas, podemos ver a evolução da resiliência do setor. A explosão de crescimento de toda a ecologia da BNB Chain, a dependência de receitas reais da Hyperliquid, e a abordagem pragmática do Tron no setor de pagamentos apontam as regras de sobrevivência para 2026: sobreviver, não contando histórias, mas ganhando dinheiro; não manipulando volume, mas atraindo usuários reais.

O frio de 2025 pode ser intenso, mas eliminou a bolha que por anos pairou sobre as chains. Para 2026, podemos acreditar que, sobre uma base mais limpa e pragmática, as chains deixarão de ser apenas um cassino de especulação e passarão a ser uma infraestrutura financeira global capaz de suportar trocas de valor em grande escala.