#LatestMarketInsights 📈 最新市場洞察 – 2026年2月25日

市場仍處於關鍵轉折點,因為加密貨幣和股票市場的波動性持續。儘管股票正試圖穩定,但數字資產仍受到宏觀經濟逆風、關稅不確定性和流動性收緊的持續壓力。在包括英偉達財報和進一步關稅動態在內的主要催化劑到來之前,風險情緒可能迅速轉變。

全球股市:企圖穩定,但脆弱

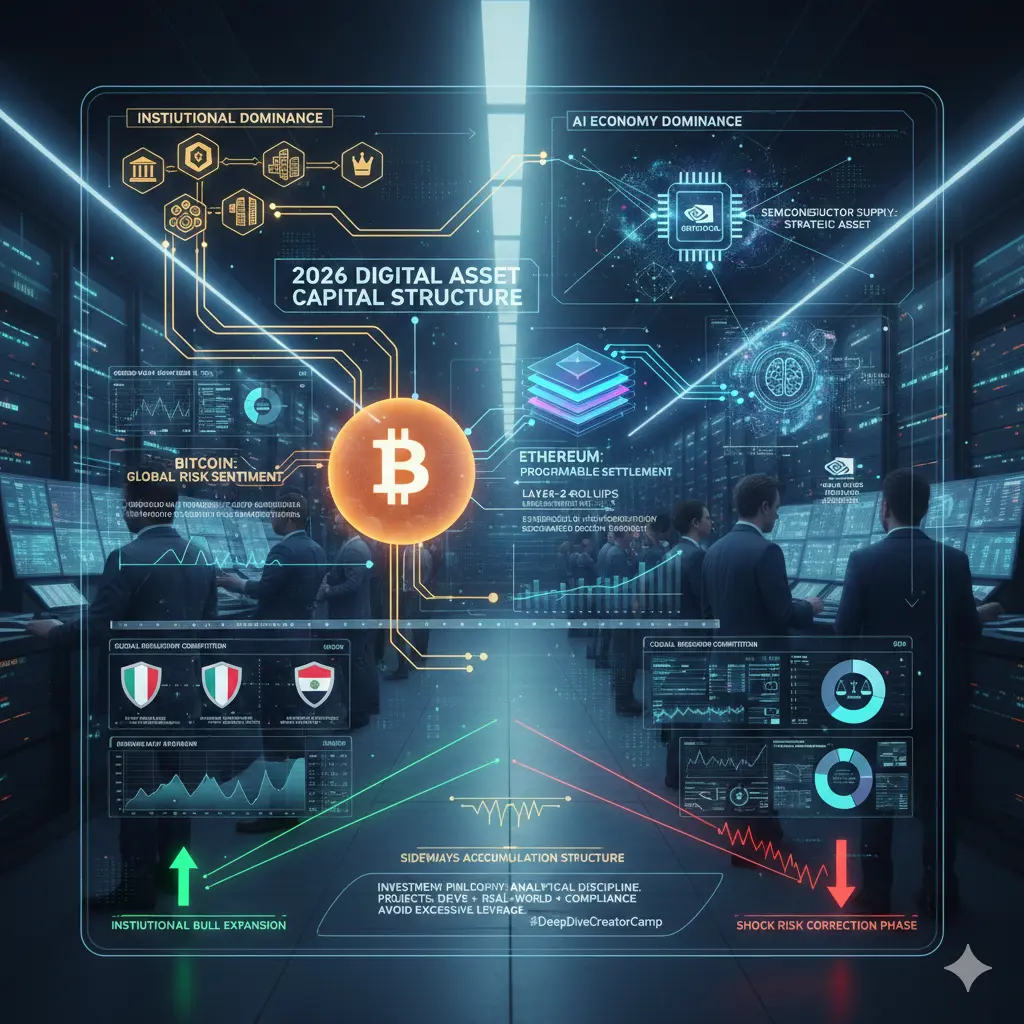

美國股市在早期大幅拋售後出現顯著反彈。標普500、納斯達克和道瓊斯指數都出現了有意義的回升,得益於人工智慧相關科技股的買盤回歸以及在關鍵技術水平進場的逢低買家。然而,期貨市場顯示進入下一交易日時持謹慎態度,反映出重大財報公布前的不確定性。

亞洲市場也參與了反彈,半導體和AI基礎設施股領漲。日本的日經指數和韓國的Kospi指數展現出強勁,受到對AI硬體需求持續熱情和全球晶片供應擴展的支撐。

儘管反彈,但市場分散度仍然較高。大型科技股繼續推動指數變動,而防禦性和價值股則展現出相對韌性。投資者在即將到來的催化劑前,謹慎佈局,而非激進追逐上行。

人工智慧產業焦點:英偉達財報作為風險催化劑

AI基礎設施主題仍是資金流動的核心驅動力。英偉達即將公布的第四季財報被視為一個關鍵事件,可能影響半導體股甚至整體市場的風險偏好。

市場對由AI數據中心需求推動的持續收入增長抱有高度期待。然而,指引將是關鍵。樂觀的展望可能重新點燃科技股的整體動能,並支持全球風險資產。相反,任何AI資本支出放緩或利潤率壓縮的跡象都可能對高市盈率科技股施加壓力,並波及更廣泛的市場,包括加密貨幣。

此外,AMD因與Meta Platforms達成多年的AI GPU供應協議而受到關注。這筆交易象徵著基礎設施的持續建設和AI晶片供應商的多元化,強化了硬體在AI擴展周期中的核心地位。

關稅與宏觀逆流

貿易政策持續影響市場情緒。新實施的全球關稅率起點為10%,低於最初宣布的15%,提供了暫時的緩解。然而,升至15%的潛在風險仍是全球供應鏈、貿易敏感行業和新興市場的陰影。

消費者信心較之前的低點有所改善,但勞動市場情緒仍需謹慎。更多受訪者表示就業變得越來越困難,儘管整體經濟仍具韌性,但對就業穩定性的早期擔憂已經出現。

中央銀行預期仍在變動中。市場持續預期今年晚些時候可能調整利率,但政策制定者在通脹控制與經濟增長之間面臨微妙平衡。這種不確定性推高了各資產類別的波動性。

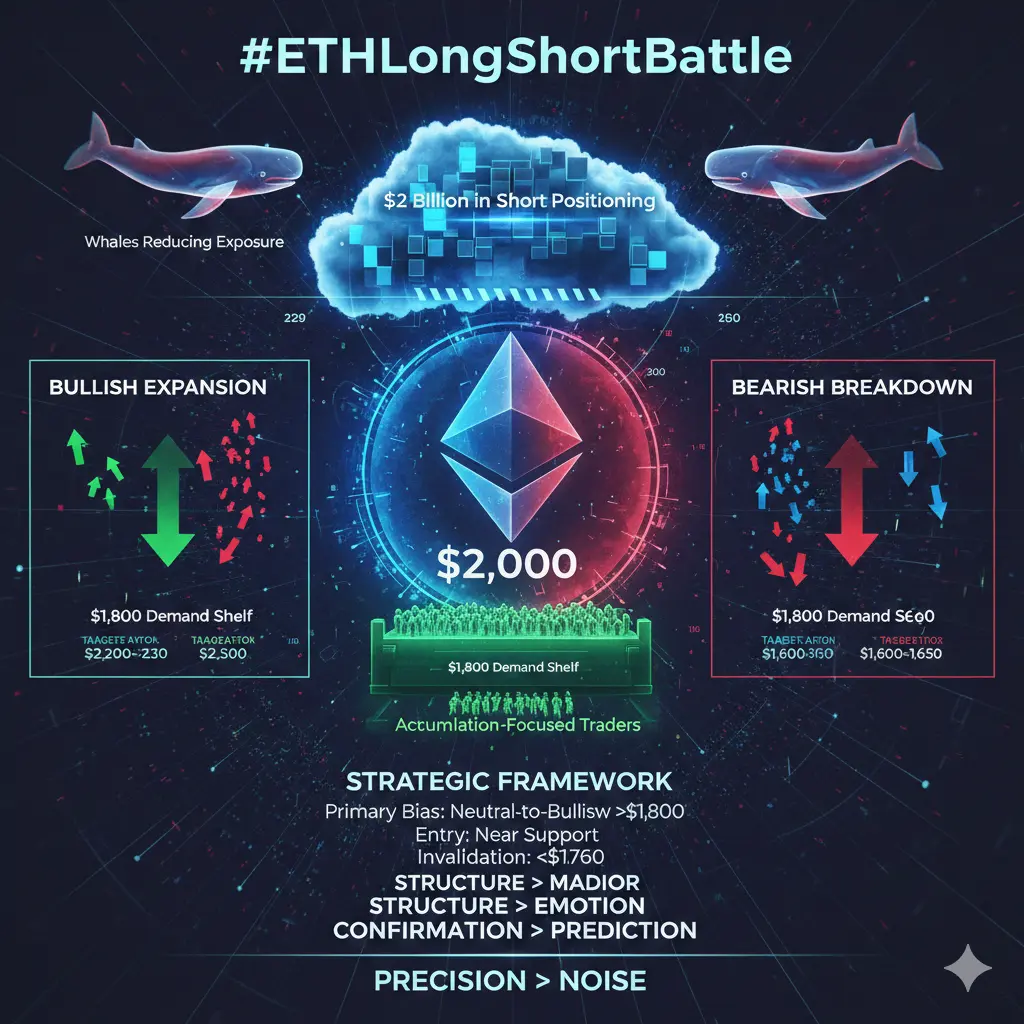

加密貨幣市場:深度修正,測試結構性支撐

加密市場仍承受巨大壓力。比特幣持續在約6萬至6.5萬美元的關鍵支撐區間內交易,反映出今年以來的急劇下跌,距離歷史高點已近50%的回撤。以太坊也在主要技術水平附近掙扎,其他山寨幣的表現甚至更弱。

在波動性高峰期的大量清算放大了下行動作,加強了加密貨幣對宏觀驅動風險流動的敏感性。在此階段,加密貨幣與股市的相關性增強,證明數字資產正作為高β風險工具交易,而非獨立的避險資產。

然而,技術分析師指出,價格行為正在測試2月的低點。若能在此區域持穩,可能形成雙底結構,若宏觀條件穩定,將為反彈提供基礎。若跌破支撐,則可能進一步回撤至先前的盤整區域。

情緒指標仍處於極度恐懼區域,歷史上常與投降階段或早期穩定階段相關聯。

市場展望:接下來的關注點

短期內的焦點是英偉達的財報,可能決定全球股市和風險偏好的短期走向。強勁的AI指引可能提振科技股,並間接支持加密貨幣。若表現不佳,則可能加劇市場波動。

進一步的關稅澄清也將至關重要。確認升至15%的可能性可能會重新引發避險情緒,而擴大豁免範圍則可能穩定市場情緒。

即將公布的宏觀數據、勞動市場信號和中央銀行評論將塑造3月前的流動性預期。

整體市場脈動

市場在穩定與新一輪下行風險之間尋求平衡。

股市正試圖反彈,以AI基礎設施股為領頭羊。

加密貨幣仍處於修正結構中,測試關鍵支撐位。

關稅不確定性和勞動市場謹慎情緒仍籠罩宏觀背景。

波動性持續高企,偏好紀律性和耐心的布局。

未來幾個交易日可能決定此階段是形成底部的盤整,還是另一輪波動的前奏。

市場仍處於關鍵轉折點,因為加密貨幣和股票市場的波動性持續。儘管股票正試圖穩定,但數字資產仍受到宏觀經濟逆風、關稅不確定性和流動性收緊的持續壓力。在包括英偉達財報和進一步關稅動態在內的主要催化劑到來之前,風險情緒可能迅速轉變。

全球股市:企圖穩定,但脆弱

美國股市在早期大幅拋售後出現顯著反彈。標普500、納斯達克和道瓊斯指數都出現了有意義的回升,得益於人工智慧相關科技股的買盤回歸以及在關鍵技術水平進場的逢低買家。然而,期貨市場顯示進入下一交易日時持謹慎態度,反映出重大財報公布前的不確定性。

亞洲市場也參與了反彈,半導體和AI基礎設施股領漲。日本的日經指數和韓國的Kospi指數展現出強勁,受到對AI硬體需求持續熱情和全球晶片供應擴展的支撐。

儘管反彈,但市場分散度仍然較高。大型科技股繼續推動指數變動,而防禦性和價值股則展現出相對韌性。投資者在即將到來的催化劑前,謹慎佈局,而非激進追逐上行。

人工智慧產業焦點:英偉達財報作為風險催化劑

AI基礎設施主題仍是資金流動的核心驅動力。英偉達即將公布的第四季財報被視為一個關鍵事件,可能影響半導體股甚至整體市場的風險偏好。

市場對由AI數據中心需求推動的持續收入增長抱有高度期待。然而,指引將是關鍵。樂觀的展望可能重新點燃科技股的整體動能,並支持全球風險資產。相反,任何AI資本支出放緩或利潤率壓縮的跡象都可能對高市盈率科技股施加壓力,並波及更廣泛的市場,包括加密貨幣。

此外,AMD因與Meta Platforms達成多年的AI GPU供應協議而受到關注。這筆交易象徵著基礎設施的持續建設和AI晶片供應商的多元化,強化了硬體在AI擴展周期中的核心地位。

關稅與宏觀逆流

貿易政策持續影響市場情緒。新實施的全球關稅率起點為10%,低於最初宣布的15%,提供了暫時的緩解。然而,升至15%的潛在風險仍是全球供應鏈、貿易敏感行業和新興市場的陰影。

消費者信心較之前的低點有所改善,但勞動市場情緒仍需謹慎。更多受訪者表示就業變得越來越困難,儘管整體經濟仍具韌性,但對就業穩定性的早期擔憂已經出現。

中央銀行預期仍在變動中。市場持續預期今年晚些時候可能調整利率,但政策制定者在通脹控制與經濟增長之間面臨微妙平衡。這種不確定性推高了各資產類別的波動性。

加密貨幣市場:深度修正,測試結構性支撐

加密市場仍承受巨大壓力。比特幣持續在約6萬至6.5萬美元的關鍵支撐區間內交易,反映出今年以來的急劇下跌,距離歷史高點已近50%的回撤。以太坊也在主要技術水平附近掙扎,其他山寨幣的表現甚至更弱。

在波動性高峰期的大量清算放大了下行動作,加強了加密貨幣對宏觀驅動風險流動的敏感性。在此階段,加密貨幣與股市的相關性增強,證明數字資產正作為高β風險工具交易,而非獨立的避險資產。

然而,技術分析師指出,價格行為正在測試2月的低點。若能在此區域持穩,可能形成雙底結構,若宏觀條件穩定,將為反彈提供基礎。若跌破支撐,則可能進一步回撤至先前的盤整區域。

情緒指標仍處於極度恐懼區域,歷史上常與投降階段或早期穩定階段相關聯。

市場展望:接下來的關注點

短期內的焦點是英偉達的財報,可能決定全球股市和風險偏好的短期走向。強勁的AI指引可能提振科技股,並間接支持加密貨幣。若表現不佳,則可能加劇市場波動。

進一步的關稅澄清也將至關重要。確認升至15%的可能性可能會重新引發避險情緒,而擴大豁免範圍則可能穩定市場情緒。

即將公布的宏觀數據、勞動市場信號和中央銀行評論將塑造3月前的流動性預期。

整體市場脈動

市場在穩定與新一輪下行風險之間尋求平衡。

股市正試圖反彈,以AI基礎設施股為領頭羊。

加密貨幣仍處於修正結構中,測試關鍵支撐位。

關稅不確定性和勞動市場謹慎情緒仍籠罩宏觀背景。

波動性持續高企,偏好紀律性和耐心的布局。

未來幾個交易日可能決定此階段是形成底部的盤整,還是另一輪波動的前奏。