Der Goldpreis erreicht ein neues Hoch, Bitcoin stürzt um 50 %! Grayscale: Die Theorie des digitalen Goldes ist endgültig zerbrochen

Graue Studien zeigen, dass der Bitcoin-Preis hochgradig mit Software-Aktien korreliert und null mit Gold. Der Berichtautor Zach Pandl weist darauf hin, dass Bitcoin im Oktober von 126.000 USD um 50 % gefallen ist, während Gold die 5.000 USD-Marke durchbrach. Dies spiegelt eine tiefere Integration von Bitcoin in den traditionellen Finanzmarkt wider, angetrieben durch institutionelle Beteiligung und ETF-Aktivitäten, doch langfristig bleibt sein Wert als Wertspeicher vielversprechend.

Steigende Korrelation zwischen Bitcoin und Software-Aktien: Der Mythos des digitalen Goldes zerbricht

(Quelle: Grayscale)

Laut neuester Forschung von Grayscale steht die langfristige These, Bitcoin als „digitales Gold“ zu sehen, auf dem Prüfstand, da sich sein jüngster Kursverlauf zunehmend wie der eines risikoreichen Wachstumswerts anfühlt, nicht wie ein traditioneller Schutzwert. Der Autor Zach Pandl erklärte am Dienstag, dass Grayscale zwar weiterhin an Bitcoin als langfristigen Wertspeicher glaubt, da sein Angebot fest und unabhängig von Zentralbanken ist, doch das jüngste Marktverhalten spricht dagegen.

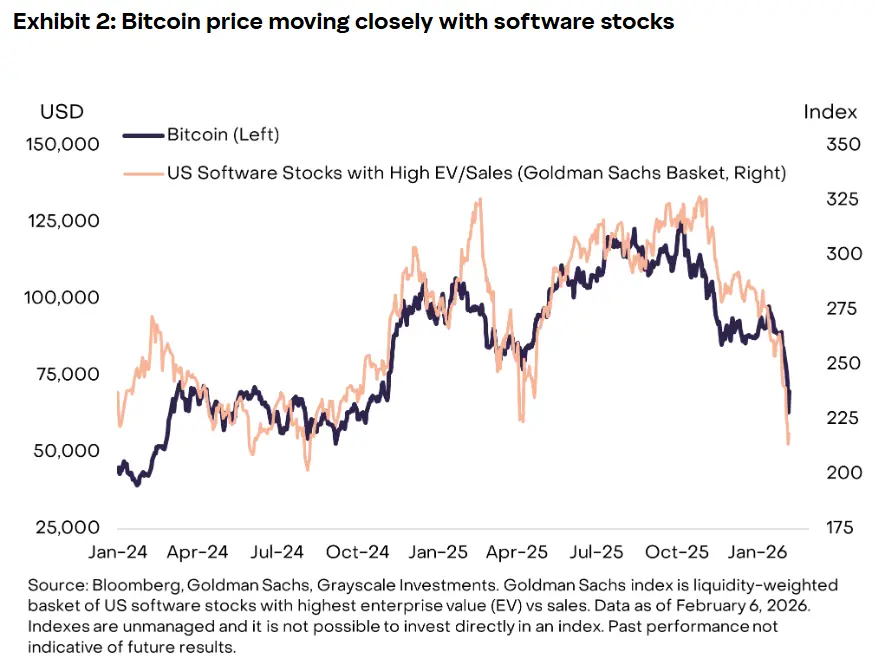

Pandl schrieb: „Kurzfristige Kursbewegungen von Bitcoin stehen nicht in enger Verbindung mit Gold oder anderen Edelmetallen“, und er wies auf Rekordsteigerungen bei Gold- und Silberpreisen hin. Im Gegensatz dazu zeigt die Analyse eine starke Korrelation zwischen Bitcoin und Software-Aktien, insbesondere seit Anfang 2024. Aufgrund der Befürchtung, dass Künstliche Intelligenz viele Software-Dienste obsolet machen könnte, hat die Branche in letzter Zeit erheblichen Verkaufsdruck erlebt.

Diese Korrelation ist kein Zufall. Grayscale-Daten zeigen, dass der jüngste Absturz von Bitcoin mit dem Zusammenbruch der Software-Aktien seit Anfang 2026 identisch ist. Wenn Software-Giganten wie Salesforce, Adobe, Oracle wegen KI-Bedrohungen verkauft werden, fällt auch Bitcoin. Wenn Tech-Aktien aufgrund hawkisier Rhetorik der Fed korrigieren, fällt Bitcoin sogar noch stärker. Statistisch zeigt sich eine hohe Korrelationskoeffizient, was auf eine starke Kopplung der Preisbewegungen hindeutet.

Der Bericht hebt hervor, dass die zunehmende Sensitivität von Bitcoin gegenüber Aktien und Wachstumswerten seine tiefere Verflechtung mit den traditionellen Finanzmärkten widerspiegelt, getrieben durch institutionelle Beteiligung, ETF-Aktivitäten und makroökonomische Risikostimmung. Der Start von physischen Bitcoin-ETFs markiert einen entscheidenden Wendepunkt in dieser Entwicklung. Wenn Pensionsfonds, Family Offices und Asset-Manager Bitcoin über ETFs investieren, betrachten sie es meist als risikobehaftete Asset-Klasse im Portfolio, ähnlich wie Tech-Aktien.

Bei systemischen Marktrisiken reduzieren diese Institutionen ihre Exposure in allen Risikoklassen, inklusive Tech und Bitcoin. Dieses „One-Size-Fits-All“-Risiko-Management führt dazu, dass Bitcoin zunehmend wie hoch-Beta-Tech-Aktien agiert, nicht wie eine unabhängige Alternative. Beta misst die Volatilität eines Assets im Vergleich zum Gesamtmarkt; ein hoher Beta-Wert bedeutet größere Schwankungen bei Marktbewegungen. Derzeit liegt Bitcoins Beta bei etwa 2–3, was bedeutet, dass seine Volatilität 2–3-mal so hoch ist wie die des Gesamtmarkts.

Drei Gründe für die zunehmende Korrelation zwischen Bitcoin und Software-Aktien

Institutionelle Investoren dominieren: Über ETFs investieren Institutionen Bitcoin als risikobehaftete Anlage, synchron mit Tech-Aktien

Makro-Storys überschneiden sich: Beide werden als „Zukunftstechnologien“ gesehen, beeinflusst durch gleiche makroökonomische Risikostimmung

Liquiditätsgetriebene Assets: Sowohl Software-Aktien als auch Bitcoin sind hochsensibel gegenüber globaler Liquidität, weniger durch Fundamentaldaten getrieben

Diese Korrelation verändert grundlegend die Marktpositionierung von Bitcoin. Es ist nicht mehr eine alternative Anlage mit niedriger Korrelation zum traditionellen Finanzsystem, sondern eine Erweiterung des Tech-Portfolio. Für Langzeit-Investoren hat das doppelte Auswirkungen: In Bullenmärkten kann Bitcoin mit Tech-Aktien steigen, in Bärenmärkten fällt es ebenso stark, was die Diversifikation im Portfolio einschränkt.

Gold auf Allzeithoch, Bitcoin um 50 % abgestürzt: Der ultimative Test für den Schutzcharakter

(Quelle: Grayscale)

Dieser Wandel fällt mit dem Kursrückgang von Bitcoin um etwa 50 % vom Höchststand im Oktober über 126.000 USD zusammen. Der Abwärtstrend vollzog sich in mehreren Phasen, beginnend mit einem historischen Liquidationsereignis im Oktober 2025, gefolgt von weiteren Verkaufswellen im späten November und Januar 2026. Grayscale hebt hervor, dass in den letzten Wochen „Verkaufsabsichten amerikanischer Verkäufer stark ausgeprägt sind“, was durch anhaltende Abschläge bei Coinbase bestätigt wird.

Im krassen Gegensatz dazu entwickeln sich Gold und Silber extrem positiv. Pandl schreibt, dass Gold- und Silberpreise Rekordhöhen erreichen: Gold überstieg im Januar 5.000 USD pro Unze, ein Plus von über 35 % gegenüber Anfang des Jahres bei 3.700 USD. Silber schoss auf 100 USD pro Unze, ein Anstieg von über 230 % gegenüber 30 USD Anfang des Jahres. Diese Bewegungen sind typische Flucht in sichere Anlagen bei Marktpanik.

Bitcoin zeigt im selben Zeitraum ein völlig anderes Bild. Als Trump die Erhebung von 100 % Zöllen auf China ankündigte, was globale Märkte in Panik versetzte, verkauften Investoren Aktien und Kryptowährungen und kauften Gold. Bitcoin konnte nicht als Schutzwert fungieren, sondern wurde selbst zum Verkaufsobjekt. Dieses Verhalten zeigte sich bereits im März 2020 während der Pandemie und im Zinszyklus der Fed 2022, was die These untermauert, dass es kein Einzelfall ist, sondern eine echte Charakteristik von Bitcoin.

Das Grayscale-Chart zeigt deutlich, dass der jüngste Bitcoin-Absturz identisch mit dem Kursverlauf des Software-Sektors seit Anfang 2026 ist. Wenn der IGV (iShares Expanded Tech-Software ETF) fällt, fällt Bitcoin fast im gleichen Ausmaß und auf ähnlichem Niveau. Diese spiegelbildliche Beziehung ist statistisch hochsignifikant, der Korrelationskoeffizient könnte über 0,8 liegen (bei 1 wäre es voll korreliert).

Pandl argumentiert: „Kurzfristige Kursbewegungen von Bitcoin stehen nicht in enger Verbindung mit Gold oder anderen Edelmetallen.“ Diese Beobachtung widerlegt die Kernannahme des digitalen Goldes. Wenn Bitcoin wirklich digitales Gold wäre, sollte es eine hohe Korrelation mit physischem Gold aufweisen und bei Flucht in sichere Anlagen gleichzeitig steigen. Die Daten zeigen jedoch, dass die Korrelation nahe bei null liegt oder sogar zeitweise negativ ist.

Grayscale’s langfristige Verteidigung: Evolution statt Scheitern

Grayscale sieht den jüngsten Kursrückgang von Bitcoin nicht als Misserfolg, sondern als Teil seiner Weiterentwicklung. Pandl erklärt, dass es unrealistisch ist, zu erwarten, dass Bitcoin in so kurzer Zeit Gold als Währungsanlage ersetzt. Er schreibt: „Gold wird seit Tausenden von Jahren als Währung genutzt, bis Anfang der 1970er Jahre war es das Rückgrat des internationalen Währungssystems.“

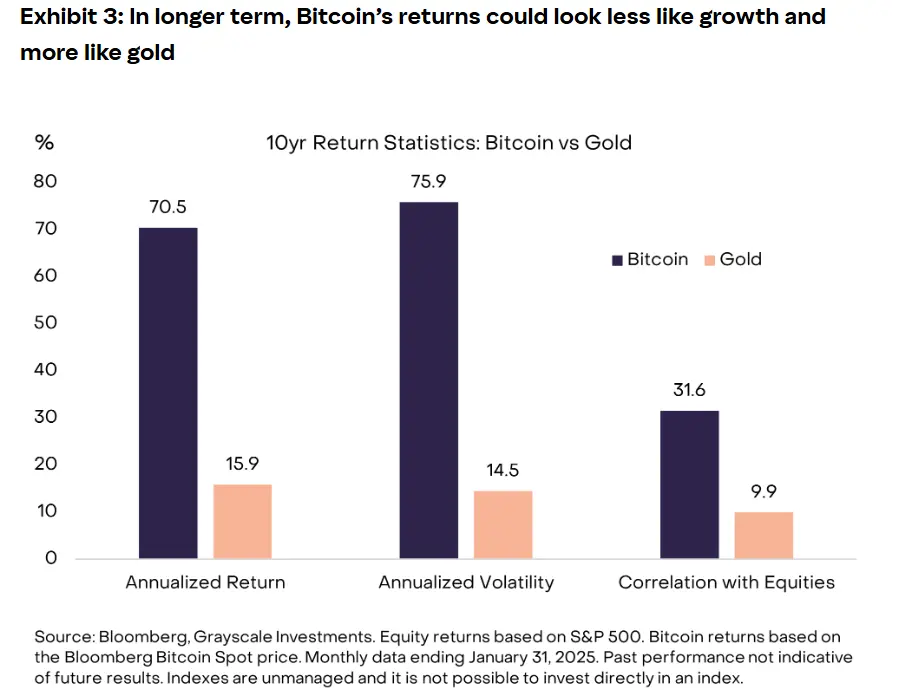

Diese Verteidigungsstrategie positioniert Bitcoin als „Wachstums-Wertspeicher“ statt als „reife Schutzwährung“. Grayscale argumentiert, dass Gold nach Tausenden von Jahren den Status eines Schutzwerts erreicht hat, während Bitcoin erst 16 Jahre alt ist. Es ist normal, dass es sich derzeit eher wie eine Wachstumsanlage verhält. Mit zunehmender Reife könnte Bitcoin allmählich auch Schutzfunktionen übernehmen.

Pandl betont, dass das Fehlen einer ähnlichen Währungsfunktion bei Bitcoin „zentrales Investment-Argument“ ist, doch mit der zunehmenden Digitalisierung der Weltwirtschaft durch KI, autonome Agenten und tokenisierte Finanzmärkte könnte Bitcoin im Laufe der Zeit diese Rolle annehmen. Diese These verbindet Bitcoin mit der Zukunft der digitalen Wirtschaft, nicht mit der Vergangenheit des Goldes.

Grayscale zeigt, dass trotz der jüngsten Schwäche die jährliche Rendite von Bitcoin in den letzten zehn Jahren deutlich höher ist als die von Gold. Das ist das wichtigste Argument für die Verteidigung. Von 2015 bis 2025 lag die annualisierte Rendite von Bitcoin bei etwa 230 %, während Gold nur bei 8 % lag. Dieser enorme Renditeunterschied untermauert die Position als „Wachstums-Asset“ statt als „Schutz-Asset“. Hauptmotivation der Investoren ist Kapitalwachstum, nicht Werterhalt in Krisen.

Kurzfristig hängt eine Erholung von Bitcoin vom Zufluss neuer Mittel ab, sei es durch erneute ETF-Investitionen oder durch Rückkehr privater Anleger. Der Market Maker Wintermute berichtet, dass sich die jüngste Privatinvestoren-Participation vor allem auf KI-bezogene Aktien und Wachstumswerte konzentriert, was die Nachfrage nach Krypto-Assets einschränkt. Diese Beobachtung bestätigt die Konkurrenz zwischen Bitcoin und Wachstumswerten. Wenn Privatanleger begrenzte Mittel zwischen KI-Aktien und Bitcoin aufteilen, tendieren sie derzeit eher zu den KI-Aktien, da deren Anwendungsfälle und Profitmodelle klarer sind.

Aus Anlagestrategie-Sicht stellt Grayscale die Positionierung von Bitcoin neu dar: Es sollte als Wachstums-Asset im Portfolio gesehen werden, nicht als Schutz. Das bedeutet, dass der Anteil an Bitcoin vergleichbar mit Tech-Aktien sein sollte, nicht mit Gold. Im Risikomanagement erhöht Bitcoin die Volatilität des Portfolios eher, anstatt es abzusichern.

Verwandte Artikel

Daten: US XRP-Spot-ETF verzeichnete einen Tagesnettoabfluss von 220,62 Millionen US-Dollar

Ehemalige Skeptiker wenden sich ab, Goldman Sachs-CEO gibt den Besitz von Bitcoin zu

Die New York Stock Exchange plant die Einführung einer 24/7 Blockchain-Handelsplattform

Canary Capital bringt den ersten physischen SUI-ETF auf den Markt, der Staking unterstützt

Goldman Sachs CEO gibt endlich zu: Ich besitze Bitcoin

Der Dow-Jones-Index schloss mit einem Anstieg von 129,47 Punkten, der S&P 500 und der NASDAQ stiegen ebenfalls an