Якісне управління ф'ючерсними позиціями дозволяє не боятися ринкової волатильності

1. Розширений розділ Gate Learn допомагає користувачам створювати професійну систему торгівлі ф'ючерсами на криптовалюти. Інвестиційна стратегія, ф'ючерсні інструменти та торговельні системи складають основу цієї системи. 2. У цій статті ми представимо декілька ефективних стратегій керування позиціями. Спочатку розглянемо базові концепції. Далі перейдемо до конкретних стратегій, які допоможуть сформувати професійний підхід до керування позиціями.

Що таке управління позиціями

Управління позиціями, також відоме як управління капіталом у криптовалютній торгівлі, — це процес контролю ваших позицій. Повна позиція — це максимальний розмір позицій, який дозволяє баланс рахунку. Визначення розміру позиції — це відсоткова частка позиції у вашому рахунку.

Важливість і необхідність управління позиціями

У торгівлі криптовалютними ф’ючерсами виникає питання: як отримати достатній прибуток, не відкриваючи великі позиції? Ризики і прибутки завжди існують разом. Якщо не контролювати ризики, прагнучи отримати більше прибутку, вони стануть некерованими. Для трейдерів-початківців безконтрольне інвестування коштів без забезпечення результативності — найшвидший спосіб втратити рахунок (ще одна причина ліквідації — відсутність стоп-лоса).

Управління позиціями — це превентивний спосіб уникати ризиків, а не інструмент для максимізації прибутку. Досвідчені трейдери зазначають, що обирають великі позиції лише за повної впевненості в угоді (наприклад, при критичному прориві вгору), і лише після встановлення стоп-лоса. Виживання на ринку — першочергова умова отримання прибутку.

Отже, управління позиціями є обов’язковим у торгівлі криптовалютними ф’ючерсами. Коли сигнали ринку нечіткі, відкриття невеликих позицій для тестування до побудови повної торгової системи — завжди розумний вибір. Це не гарантує швидких великих прибутків, але дозволяє уникнути значних втрат завдяки управлінню позиціями і стоп-лоса.

Як здійснювати управління позиціями

Важливо пам’ятати, що управління позиціями не вирішує проблему низької результативності. Його мета — дозволити трейдеру залишатися на ринку довше, щоб встигнути скористатися ринковими можливостями. Тому управління позиціями варто розглядати разом із вибором часу, психологічною стійкістю, логікою входу та виходу з ринку.

Трендові трейдери часто мають невисоку результативність, але співвідношення прибутку до збитку може бути значним. Це потребує жорсткого контролю позицій при торгівлі за трендом, щоб контролювати витрати на кожну угоду. Якщо тестова угода дає прибуток, трейдер збільшує розмір позиції, підвищуючи співвідношення прибуток/збиток і компенсуючи низьку результативність.

Короткострокові трейдери орієнтуються на високу результативність і низьке співвідношення прибуток/збиток, тому їм важливо підвищувати використання капіталу для максимізації прибутків. При цьому вони суворо дотримуються дисципліни стоп-лоса, що допомагає зменшити ризики торгівлі великими позиціями.

- Основні принципи:

- Ніколи не інвестуйте всі кошти в ринок. Якщо ви тільки починаєте або регулярно стикаєтесь із ситуаціями, коли виграєте мало, а програєте багато, повне інвестування лише збільшить втрати й негативно вплине на емоції. Короткострокові трейдери можуть використовувати великі позиції за умови, що здатні оперативно закривати збитки і співвідношення прибуток/збиток є прийнятним.

- Торгуйте з правильною стратегією визначення розміру позиції. Торгівля частково базується на ймовірностях і не є статичною моделлю. Після входу слід реагувати на зміни ринку, коригуючи обсяг позиції. При цьому змінюються і результативність, і співвідношення прибуток/збиток, тому потрібно грамотно управляти позиціями.

Стратегію управління позиціями слід формувати на основі історії відкриття/закриття позицій та психологічної стійкості. Наведений аналіз — лише приклад мислення. Реальні стратегії управління позиціями мають ґрунтуватися на індивідуальних торгових системах. Ось кілька факторів, які варто врахувати:

- Схильність до ризику. Визначте, чи ви агресивний чи консервативний, які втрати для вас прийнятні, який відсоток втрат припустимий у вашій системі.

- Результативність угод. Управління позиціями слід визначати разом із результативністю, щоб забезпечити виживання після розумних втрат.

- Співвідношення ризик/прибуток (прибуток/збиток). Результативність і співвідношення прибуток/збиток взаємопов’язані. Управління позиціями з балансом цих показників допоможе пережити найважчі періоди, інакше можна втратити капітал до відновлення ринку.

Загалом, управління позиціями — це не статична модель. Воно є необхідним елементом вашої торгової системи. Стратегія входу/виходу і управління позиціями доповнюють одне одного та є невід’ємними складовими торгової системи.

Поширені стратегії управління позиціями

1. Прямокутна стратегія управління позиціями

У цій стратегії суми капіталу, що використовуються на етапі входу, а також їхні відсоткові частки у всьому рахунку, визначаються заздалегідь при відкритті позицій. Далі, кожного разу, коли потрібно збільшити позицію, трейдер інвестує однакову частку коштів. Після кількох циклів збільшення позиції графік середньої ціни набуває прямокутної форми — звідси й назва стратегії.

- Перевага: Кожне збільшення позиції підвищує загальну середню ціну, що дозволяє диверсифікувати ризики. За правильних рішень ця стратегія забезпечує гідний прибуток.

- Недолік: Середня ціна швидко зростає, а швидкість зниження середньої ціни сповільнюється, тож трейдеру складніше вийти з невигідної позиції.

2. Пірамідальна стратегія управління позиціями

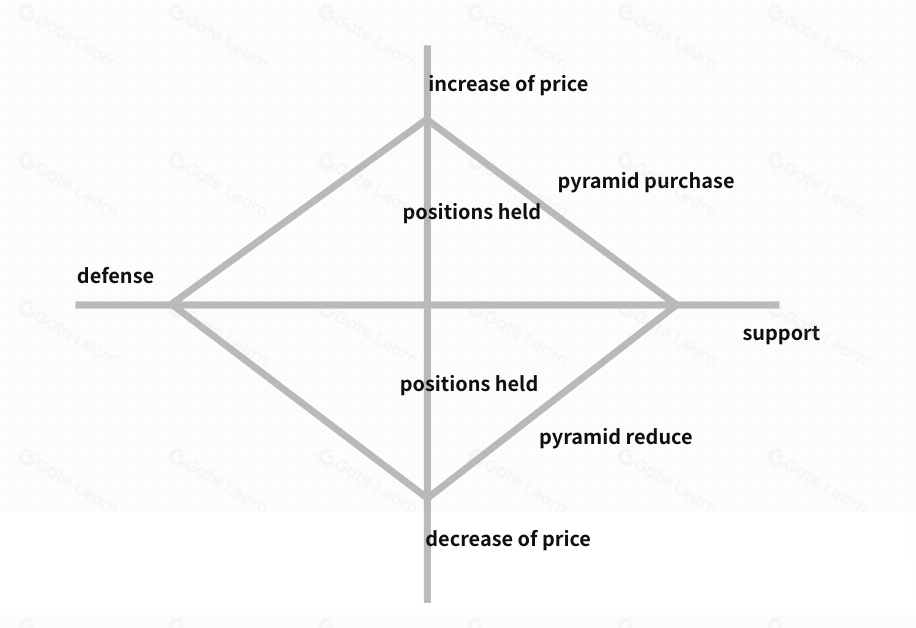

Якщо на початковому етапі використовується великий капітал, а ринок рухається проти очікувань, позиції слід поступово скорочувати. Якщо тренд відповідає прогнозу, позиції можна збільшити, але кожне наступне збільшення має бути меншим за попереднє. Графік середньої ціни має великі основи і маленькі вершини, тому стратегія називається пірамідальною.

Перевага — розмір позиції коригується за результативністю. Чим вищий коефіцієнт виграшу, тим більша позиція. Недолік — складно отримати прибуток на волатильних ринках.

3. Стратегія управління позиціями «воронка»

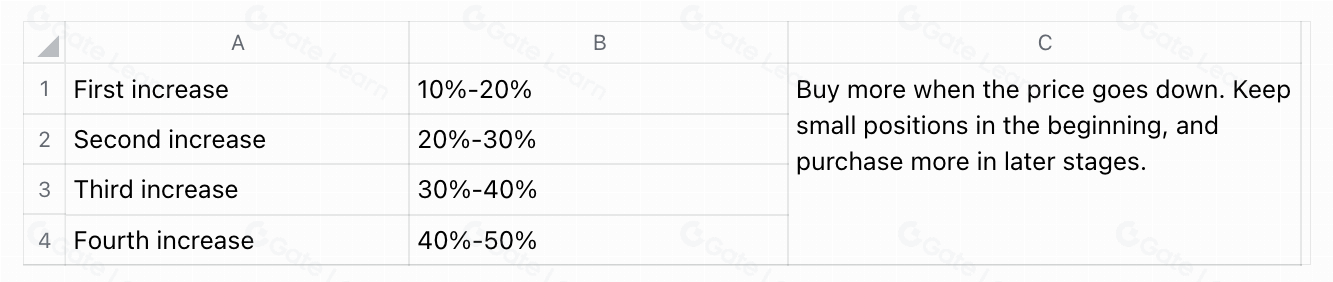

На етапі входу інвестується невелика сума, а якщо ринок рухається проти прогнозу, трейдер може докупити актив для зниження середньої ціни й збільшення позиції. Графік середньої ціни має маленькі основи й великі вершини, тому стратегія отримала назву «воронка».

Стратегія має низький ризик на старті. Якщо рахунок не буде ліквідовано, розмір «воронки» зростатиме, а трейдер отримуватиме більший прибуток. Недолік — стратегія вимагає точних ринкових прогнозів і високого рівня моніторингу. Якщо напрям ринку визначено неправильно або середню ціну не вдалося знизити, трейдер може опинитися у складній ситуації із «застряглою» позицією.

Усі три стратегії мають свої переваги. Прямокутна підходить для волатильних ринків, пірамідальна — для ранніх фаз зростання, «воронка» — для купівлі на низах.

Підсумкові думки

Управління позиціями — це спосіб мислення та інструмент для балансування ризиків і прибутків, а також хеджування невідомих ризиків. Його слід поєднувати з особистою торговою стратегією, щоб досягати балансу між малими втратами та великими виграшами. На практиці трейдер має обирати стратегію, яка найкраще відповідає його стилю, і гнучко реагувати на ринок.

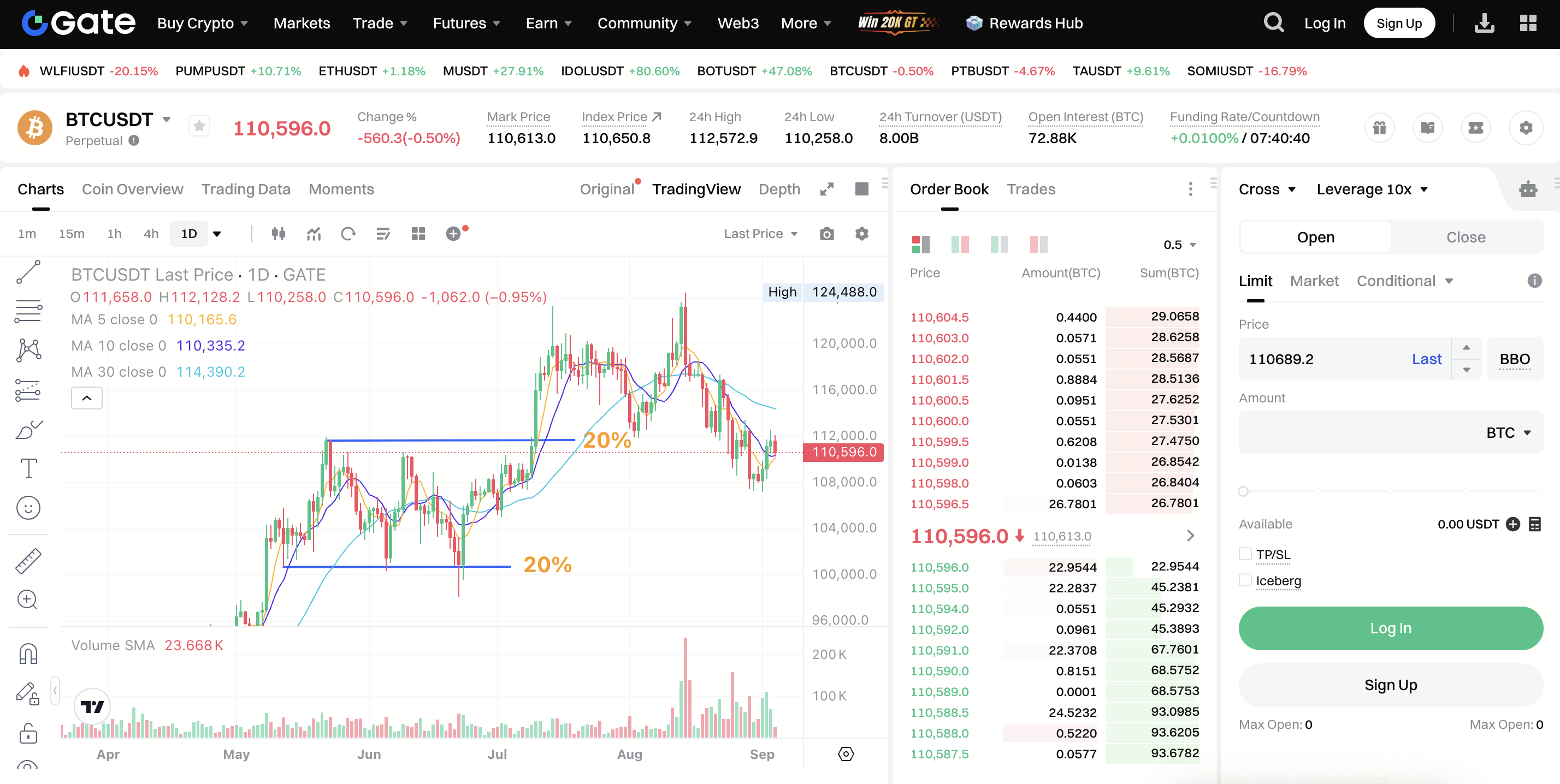

Щоб ознайомитися з реальними торговими практиками, перейдіть до Gate futures trading. Зареєструйте обліковий запис Gate і розпочніть свою роботу!

Відмова від відповідальності:

Ця стаття призначена лише для ознайомлення. Інформація, надана Gate, не є інвестиційною порадою, і ми не несемо відповідальності за ваші інвестиції. Технічний аналіз, ринкові оцінки, торгові рекомендації та думки трейдерів можуть містити потенційні ризики, мінливість інвестиційного середовища і невизначеності. Ця стаття не надає і не передбачає жодних гарантій прибутку.