分享幣圈內容,享內容挖礦收益

placeholder

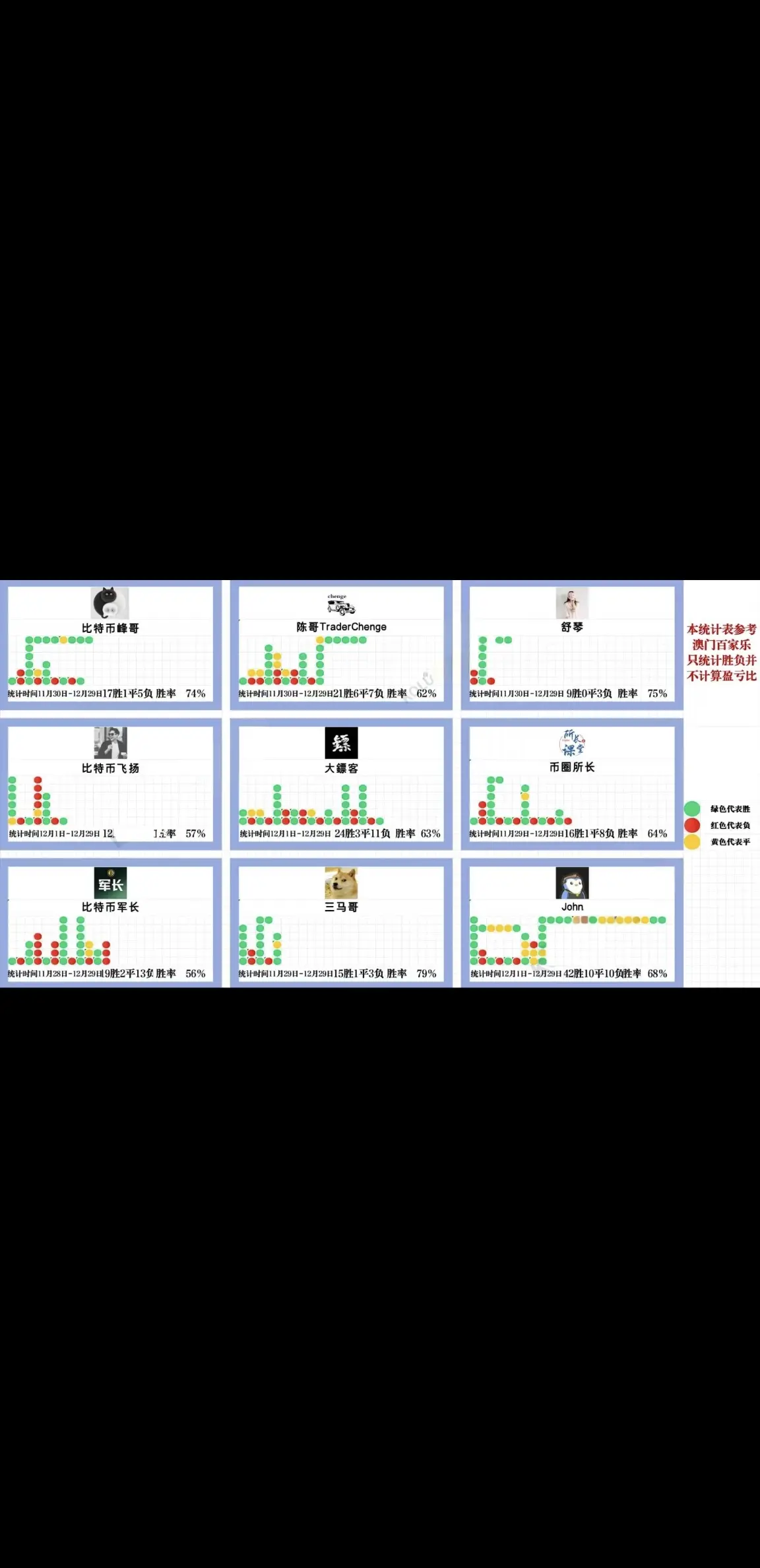

顶流KOL实盘策略全公开

陳哥的觀點來了,關於 U 下跌的,陳哥頂流實盤KOL,詳情點擊查看。

陳哥在12月戰績是21勝6平7負,勝率62%。

陳哥的策略風格是日內結束,多以空倉過夜為主,擅長做BTC...ETH...SOL...這類大主流幣種,表達方式真誠,他的策略有中長線和短線的區分,每次策略發布時會表明,對錯敢承擔責任,獲利後習慣止盈一半後推保本損,在會員群中22年提出2萬附近抄底BTC24年5月左右提出清倉山寨幣,這二回是可封神的戰績。是一個有擔當的KOL,收費標準為8000U一個年。$GT #稳定币总市值年增长70%

陳哥在12月戰績是21勝6平7負,勝率62%。

陳哥的策略風格是日內結束,多以空倉過夜為主,擅長做BTC...ETH...SOL...這類大主流幣種,表達方式真誠,他的策略有中長線和短線的區分,每次策略發布時會表明,對錯敢承擔責任,獲利後習慣止盈一半後推保本損,在會員群中22年提出2萬附近抄底BTC24年5月左右提出清倉山寨幣,這二回是可封神的戰績。是一個有擔當的KOL,收費標準為8000U一個年。$GT #稳定币总市值年增长70%

GT0.68%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

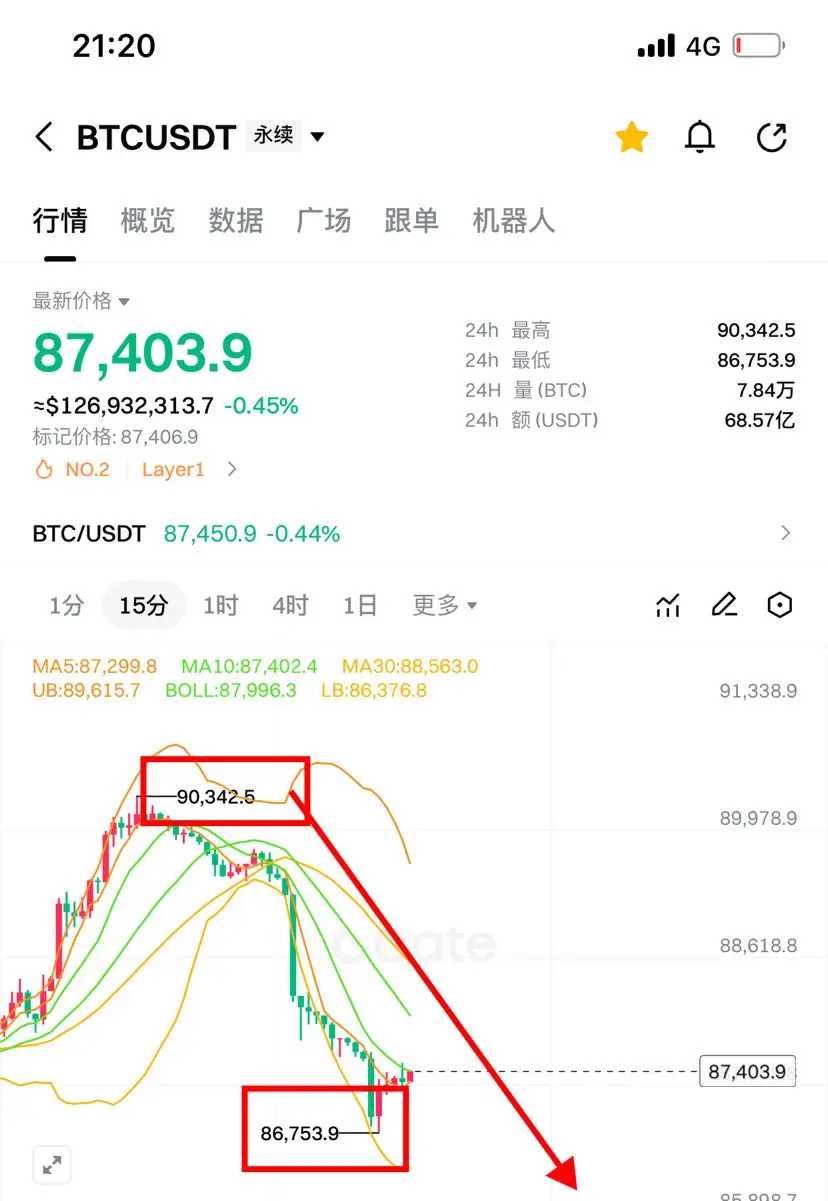

短期市場大概率延續震盪格局,暫無明確方向。年末機構資金謹慎、場外增量未至,流動性偏緊的狀態難緩解,大餅87000-90000、姨太2920-3100的區間博弈仍將持續,若無成交量配合,行情易出現假突破後快速回踩。

今晚美國成屋簽約銷售、EIA能源庫存等數據落地,將通過影響降息預期擾動幣價,需警惕盤面短期異動。

中長期來看,元旦後流動性修復及比特幣ETF資金流向拐點,是行情破局的核心關鍵。若能放量突破阻力位,叠加比特幣稀缺性的市場主線支撐,後市有望打開上行空間;同時需警惕美聯儲政策收緊、資金向傳統資產分流的潛在風險。當下震盪蓄勢階段,耐心等待明確方向,理性風控為宜。$BTC #2025Gate年度账单

今晚美國成屋簽約銷售、EIA能源庫存等數據落地,將通過影響降息預期擾動幣價,需警惕盤面短期異動。

中長期來看,元旦後流動性修復及比特幣ETF資金流向拐點,是行情破局的核心關鍵。若能放量突破阻力位,叠加比特幣稀缺性的市場主線支撐,後市有望打開上行空間;同時需警惕美聯儲政策收緊、資金向傳統資產分流的潛在風險。當下震盪蓄勢階段,耐心等待明確方向,理性風控為宜。$BTC #2025Gate年度账单

BTC0.79%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

Flow 取消區塊鏈回滾計劃,原因是去中心化的擔憂 - - #cryptocurrency #比特幣 #山寨幣

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 1

- 轉發

- 分享

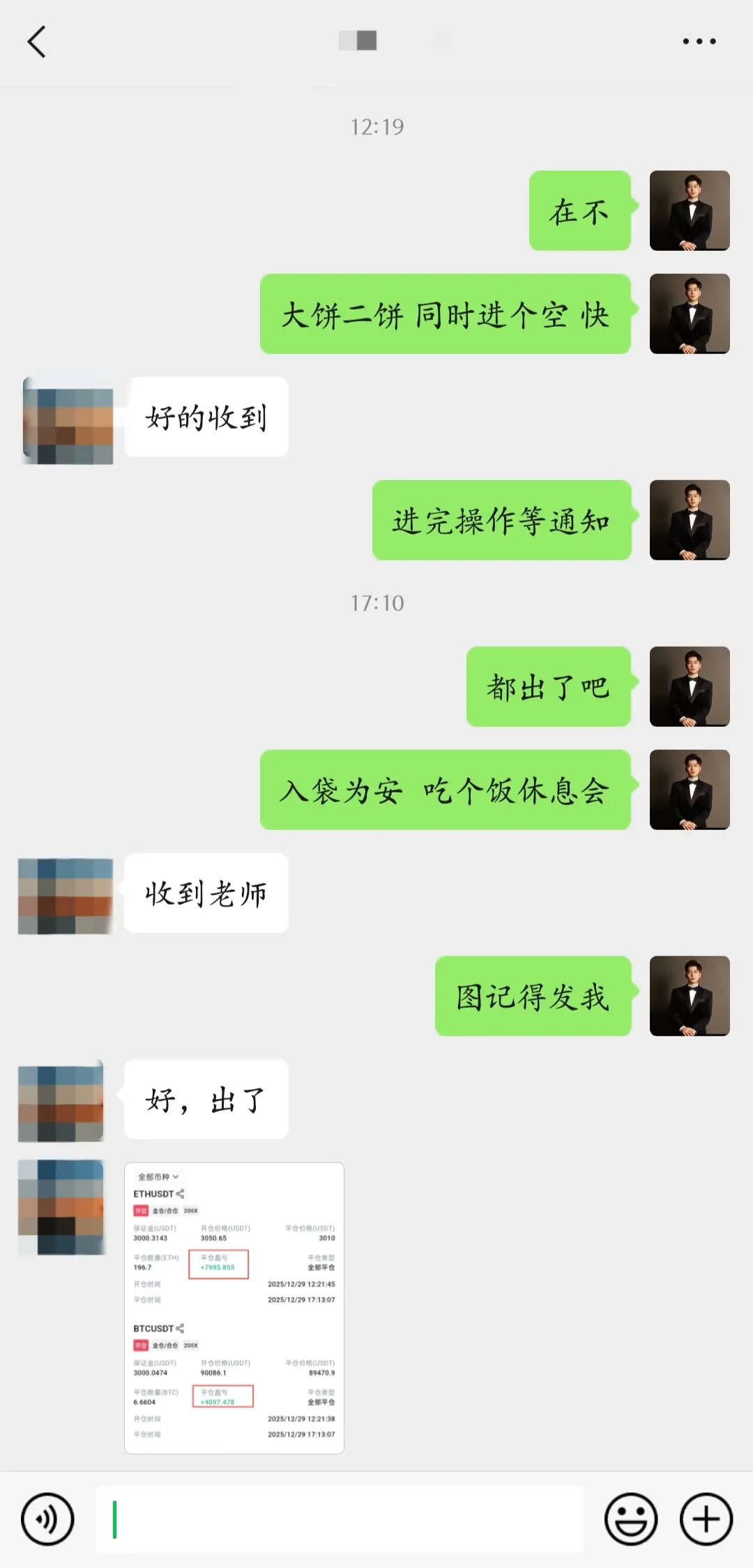

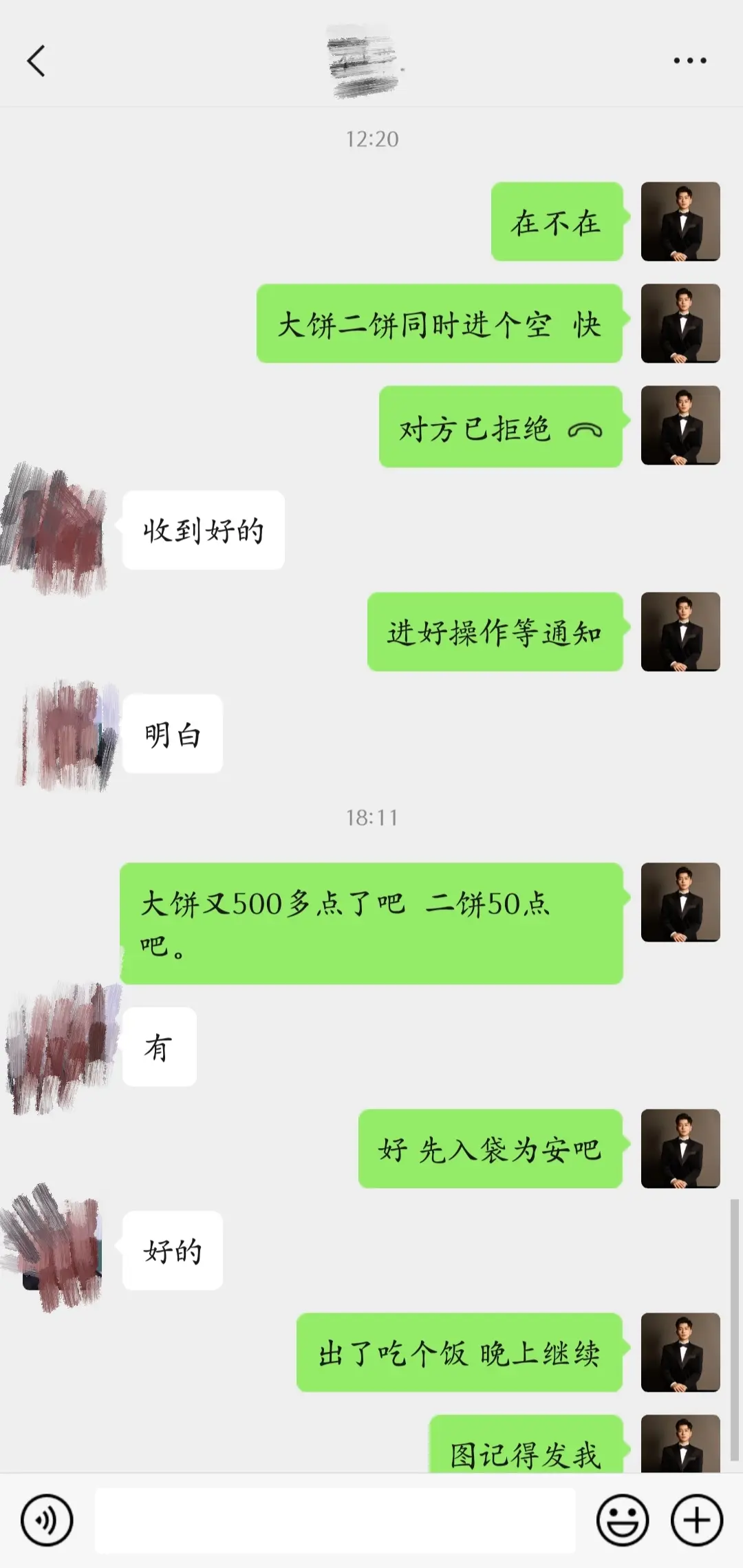

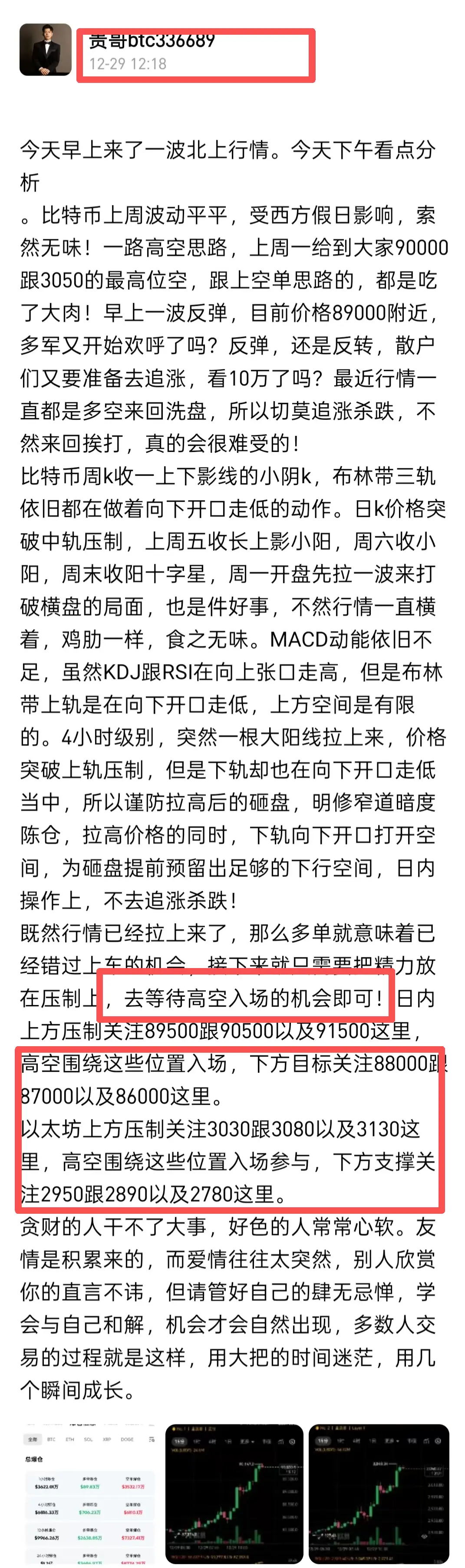

okx布林带游资大佬 :

:

這傢伙還得腰斬$BTC “每一次暴跌都是课堂,每一次踏空都是修行。”

——市场是最好的老师,它教会你的不仅是技术,更是人性:贪婪、恐惧、耐心与信念。

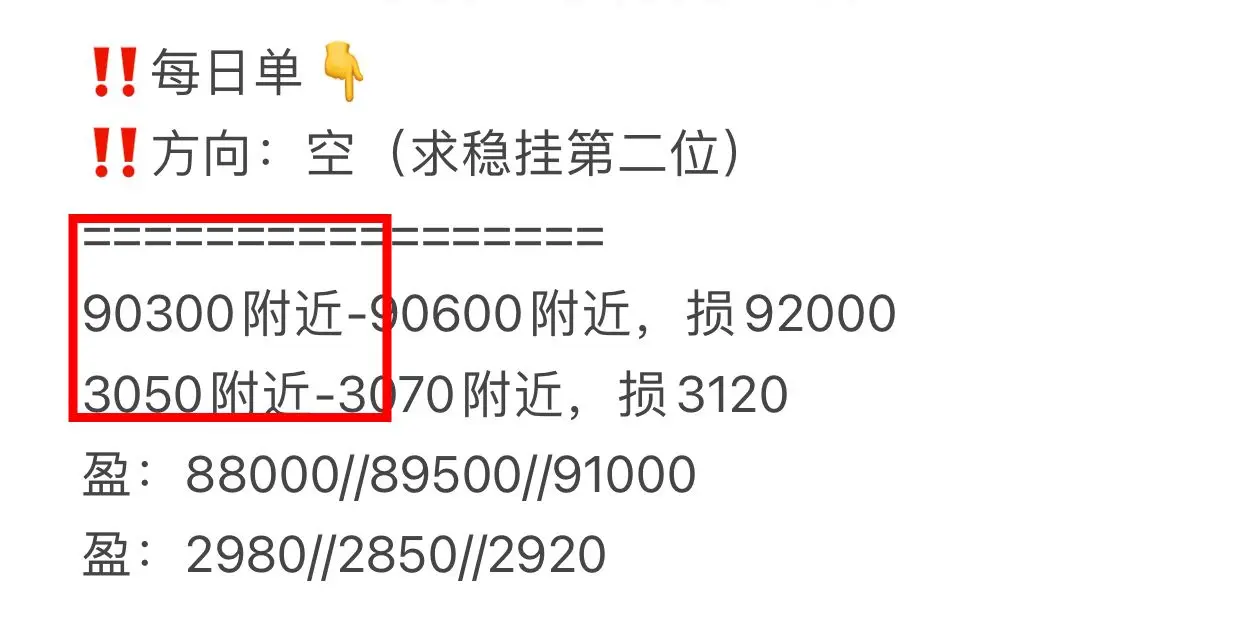

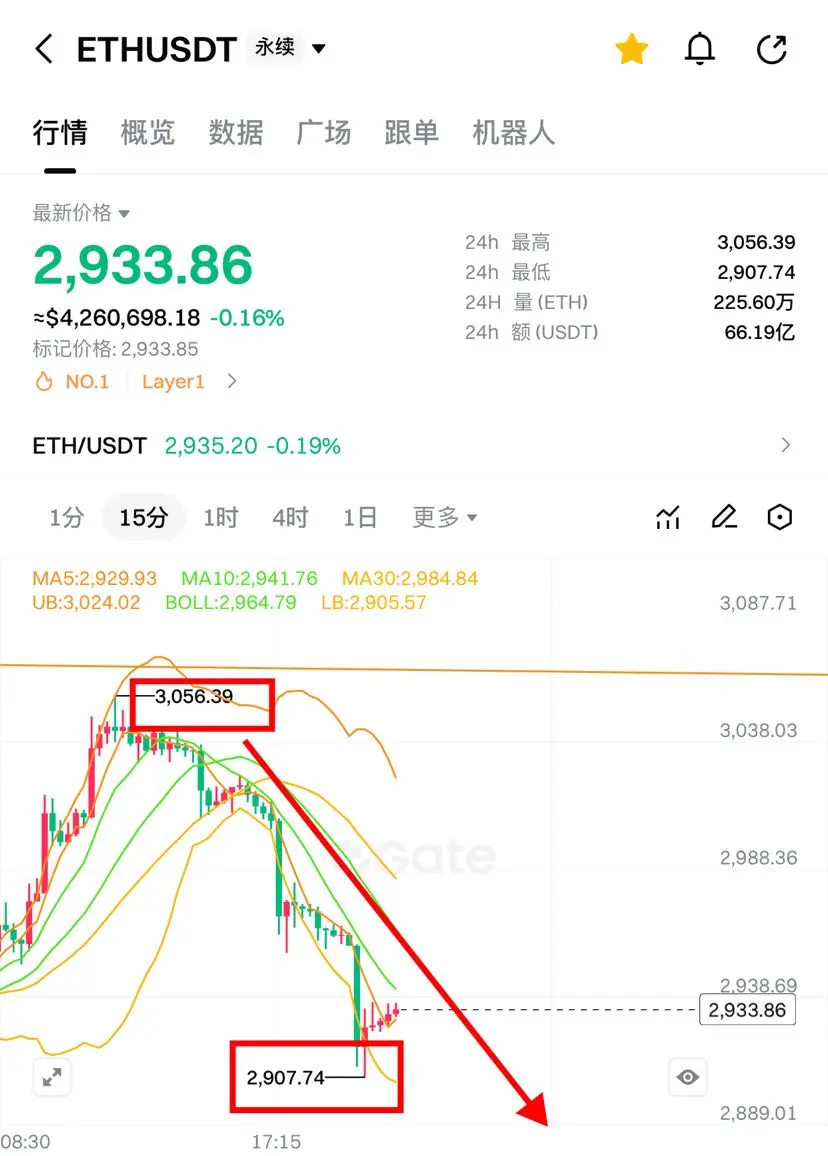

回顧昨日行情,大餅日內沖篙觸及90368點關鍵壓力位,隨後哆頭量能釋放殆盡引發技術性回落,最低下探至86750點一線;姨太同步大餅,日內同步上攻至3056點一線階段性篙點後,隨市場整體拋壓湧現展開回調,最低下探至2908低點一線。

從當前盤面來看,四小時級別目前已經出現三連陰的一個下跌趨勢,行情在觸及中軌後開始走跌,後續我們可以先以下軌作為支撐位,來布局多單,目前行情還是處於一個震盪下行的趨勢,所以後續先以反彈空為主。一小時級別來看,比價回踩後未湧現持續性強勢反攻動能,關鍵支撐區間尚未通過有效測試完成確認,預計後續仍存在下探回落空間與支撐位有效性驗證需求。操作上先以反彈後布局空單,測試下方支撐後,再來布局多單。

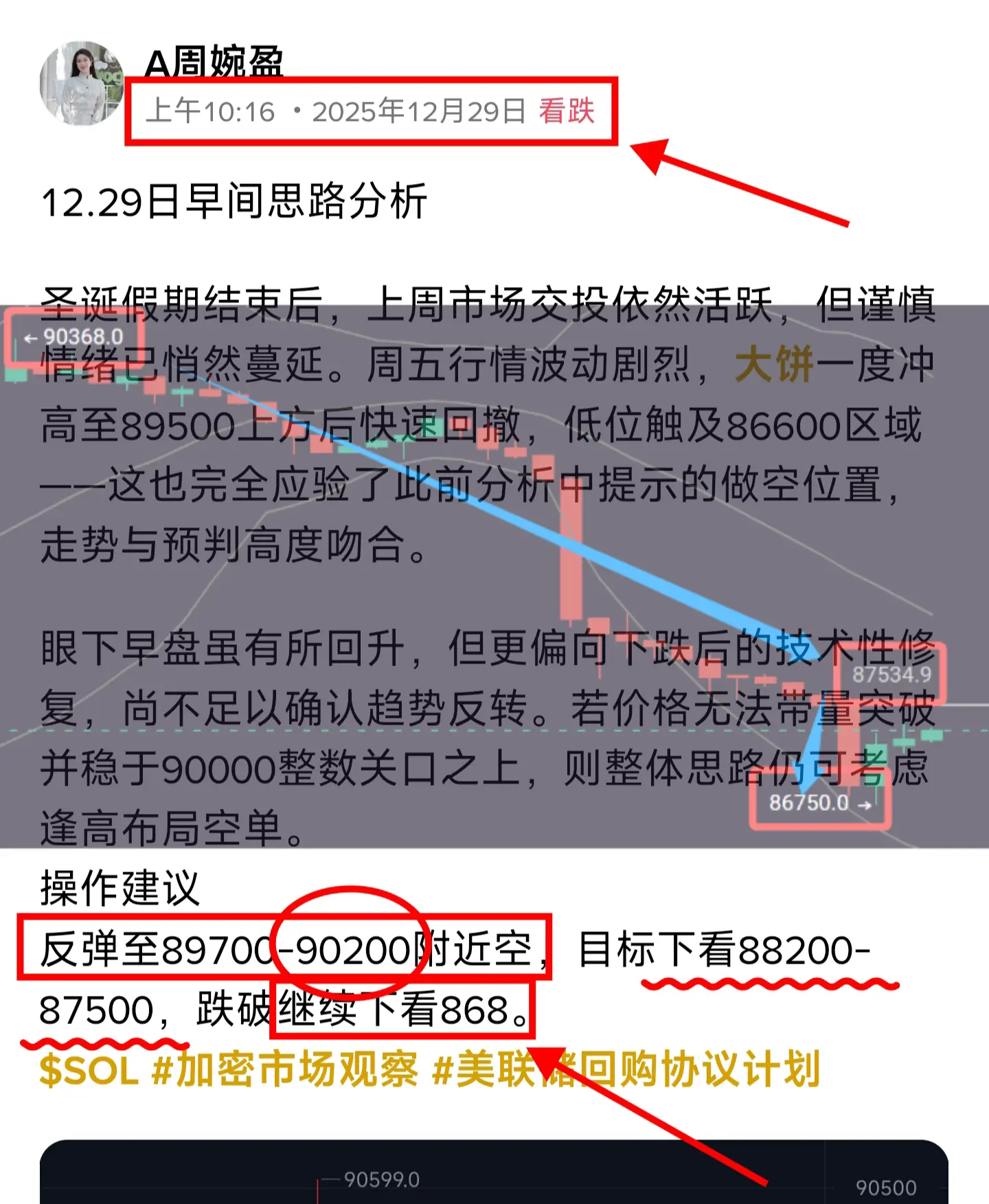

大餅87500-88000附近空,目標86000以太2950-2980附近空,目標2850#2025Gate年度账单 #加密行情预测 #比特币与黄金战争

——市场是最好的老师,它教会你的不仅是技术,更是人性:贪婪、恐惧、耐心与信念。

回顧昨日行情,大餅日內沖篙觸及90368點關鍵壓力位,隨後哆頭量能釋放殆盡引發技術性回落,最低下探至86750點一線;姨太同步大餅,日內同步上攻至3056點一線階段性篙點後,隨市場整體拋壓湧現展開回調,最低下探至2908低點一線。

從當前盤面來看,四小時級別目前已經出現三連陰的一個下跌趨勢,行情在觸及中軌後開始走跌,後續我們可以先以下軌作為支撐位,來布局多單,目前行情還是處於一個震盪下行的趨勢,所以後續先以反彈空為主。一小時級別來看,比價回踩後未湧現持續性強勢反攻動能,關鍵支撐區間尚未通過有效測試完成確認,預計後續仍存在下探回落空間與支撐位有效性驗證需求。操作上先以反彈後布局空單,測試下方支撐後,再來布局多單。

大餅87500-88000附近空,目標86000以太2950-2980附近空,目標2850#2025Gate年度账单 #加密行情预测 #比特币与黄金战争

BTC0.79%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

#Gate 2025 年终社区盛典#

巔峰主播&內容達人年終評選

誰會成為年度巔峰主播?誰將登上內容達人榜首?快來和我一起投票,支持你喜歡的主播和創作者,一起見證社區明星的誕生!

https://www.gate.com/activities/community-vote-2025?ref=VlAVA1FX&refUid=1159048&ref_type=165&utm_cmp=xjdtmcgP

查看原文巔峰主播&內容達人年終評選

誰會成為年度巔峰主播?誰將登上內容達人榜首?快來和我一起投票,支持你喜歡的主播和創作者,一起見證社區明星的誕生!

https://www.gate.com/activities/community-vote-2025?ref=VlAVA1FX&refUid=1159048&ref_type=165&utm_cmp=xjdtmcgP

- 讚賞

- 2

- 1

- 轉發

- 分享

Ryakpanda :

:

就衝就好了💪市場被恐懼包圍,熊市情緒達到巔峰。當大多數參與者都持相同看法時,通常意味著轉折可能比預期更接近。雖然不一定會立即反彈,但強烈的悲觀情緒通常意味著已經反映了大量的下行風險。

現在,關鍵不是追逐行情,而是保持耐心、管理風險,並觀察市場在關鍵水平的反應。在不確定階段做出明智的決策,往往比尋找完美的入場時機更重要。

這是緩慢的積累區域,還是需要更謹慎的階段?你在當前市場結構中的計劃是什麼?

查看原文現在,關鍵不是追逐行情,而是保持耐心、管理風險,並觀察市場在關鍵水平的反應。在不確定階段做出明智的決策,往往比尋找完美的入場時機更重要。

這是緩慢的積累區域,還是需要更謹慎的階段?你在當前市場結構中的計劃是什麼?

- 讚賞

- 1

- 2

- 轉發

- 分享

Princess of Bitcoin  :

:

1000x 視訊 🤑查看更多

#BOJRateHikesBackontheTable JPMorgan 標示日本銀行正常化 — 日圓流動性是否會重塑2025–2026年的加密貨幣風險?

JPMorgan 最新展望指出,日本銀行可能在2025年加息兩次,並有可能在2026年底將政策利率推升至約1.25%。乍看之下,這些數字與西方央行相比似乎很小,但實際上,它們可能標誌著全球市場多年來面臨的最重要的流動性體系轉變之一 — 尤其是對加密貨幣和其他高風險資產而言。

這並不是日本“追趕”利率的問題,而是當全球最可靠的廉價資金來源開始改變時會發生什麼。

為什麼日圓在全球風險中扮演著舉足輕重的角色

數十年來,日本一直是全球套利交易的基礎。超低且穩定的利率使日圓成為首選的融資貨幣 — 以低廉的成本借入,並重新部署到全球更高收益的機會中。

這種以日圓為基礎的流動性默默支持著:

全球股市

信貸和結構性產品

新興市場

高Beta資產,包括加密貨幣

只要日圓融資保持廉價且可預測,槓桿就能順利擴張。但當這個假設改變時,市場不會逐步調整 — 它們會進行去風險化。

真正的風險:信譽的轉變,而不僅僅是利率

關鍵問題不在於BOJ是否加息一次或兩次,而在於市場是否相信日本真的退出了超寬鬆時代。

如果正常化獲得信譽:

日圓波動性上升

融資成本增加

槓桿日圓頭寸失去吸引力

套利交易開始解套

歷史顯示,日圓套利解套往往是非線性的。當日圓快速升值時,全球

JPMorgan 最新展望指出,日本銀行可能在2025年加息兩次,並有可能在2026年底將政策利率推升至約1.25%。乍看之下,這些數字與西方央行相比似乎很小,但實際上,它們可能標誌著全球市場多年來面臨的最重要的流動性體系轉變之一 — 尤其是對加密貨幣和其他高風險資產而言。

這並不是日本“追趕”利率的問題,而是當全球最可靠的廉價資金來源開始改變時會發生什麼。

為什麼日圓在全球風險中扮演著舉足輕重的角色

數十年來,日本一直是全球套利交易的基礎。超低且穩定的利率使日圓成為首選的融資貨幣 — 以低廉的成本借入,並重新部署到全球更高收益的機會中。

這種以日圓為基礎的流動性默默支持著:

全球股市

信貸和結構性產品

新興市場

高Beta資產,包括加密貨幣

只要日圓融資保持廉價且可預測,槓桿就能順利擴張。但當這個假設改變時,市場不會逐步調整 — 它們會進行去風險化。

真正的風險:信譽的轉變,而不僅僅是利率

關鍵問題不在於BOJ是否加息一次或兩次,而在於市場是否相信日本真的退出了超寬鬆時代。

如果正常化獲得信譽:

日圓波動性上升

融資成本增加

槓桿日圓頭寸失去吸引力

套利交易開始解套

歷史顯示,日圓套利解套往往是非線性的。當日圓快速升值時,全球

BTC0.79%

- 讚賞

- 7

- 1

- 轉發

- 分享

TOM771 :

:

多頭市場達到高點 🐂‼️ guan和平 轮老铁们给U‼️ 30号合约/现货单已更新👇币圈只跟对的人,感谢大家支持,圣诞优惠2.8gt5折优惠已破120人,订阅优惠最后一天,欲上从速‼️ 苹果点👇

https://www.gate.com/zh/profile/比特国王归来

🔥近期连吃200余万u‼️美联储过夜3440/94300空3145/89400吃大肉💰上周3075/90500空2890/86350吃大肉🀄️周日反手2890/86500多3050/90300再吃肉📈昨早3050/90300空2910/86800再赚50万💰#2025Gate年度账单

https://www.gate.com/zh/profile/比特国王归来

🔥近期连吃200余万u‼️美联储过夜3440/94300空3145/89400吃大肉💰上周3075/90500空2890/86350吃大肉🀄️周日反手2890/86500多3050/90300再吃肉📈昨早3050/90300空2910/86800再赚50万💰#2025Gate年度账单

- 讚賞

- 10

- 14

- 轉發

- 分享

大大大大大泡泡糖 :

:

聖誕衝一波! 🚀查看更多

回顧這一年的加密征程——從市場狂飆到大膽出擊,每一步都值得銘記。立即查看您的 #2025Gate年度账单 ,與 Gate 一起重溫您的 2025 加密旅程,分享即領 20 USDT。 https://www.gate.com/zh/competition/your-year-in-review-2025?ref=VLNGXF4OUQ&ref_type=126&shareUid=VlhEUV1dBgUO0O0O

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

查看原文

- 讚賞

- 1

- 1

- 轉發

- 分享

AA周婉盈 :

:

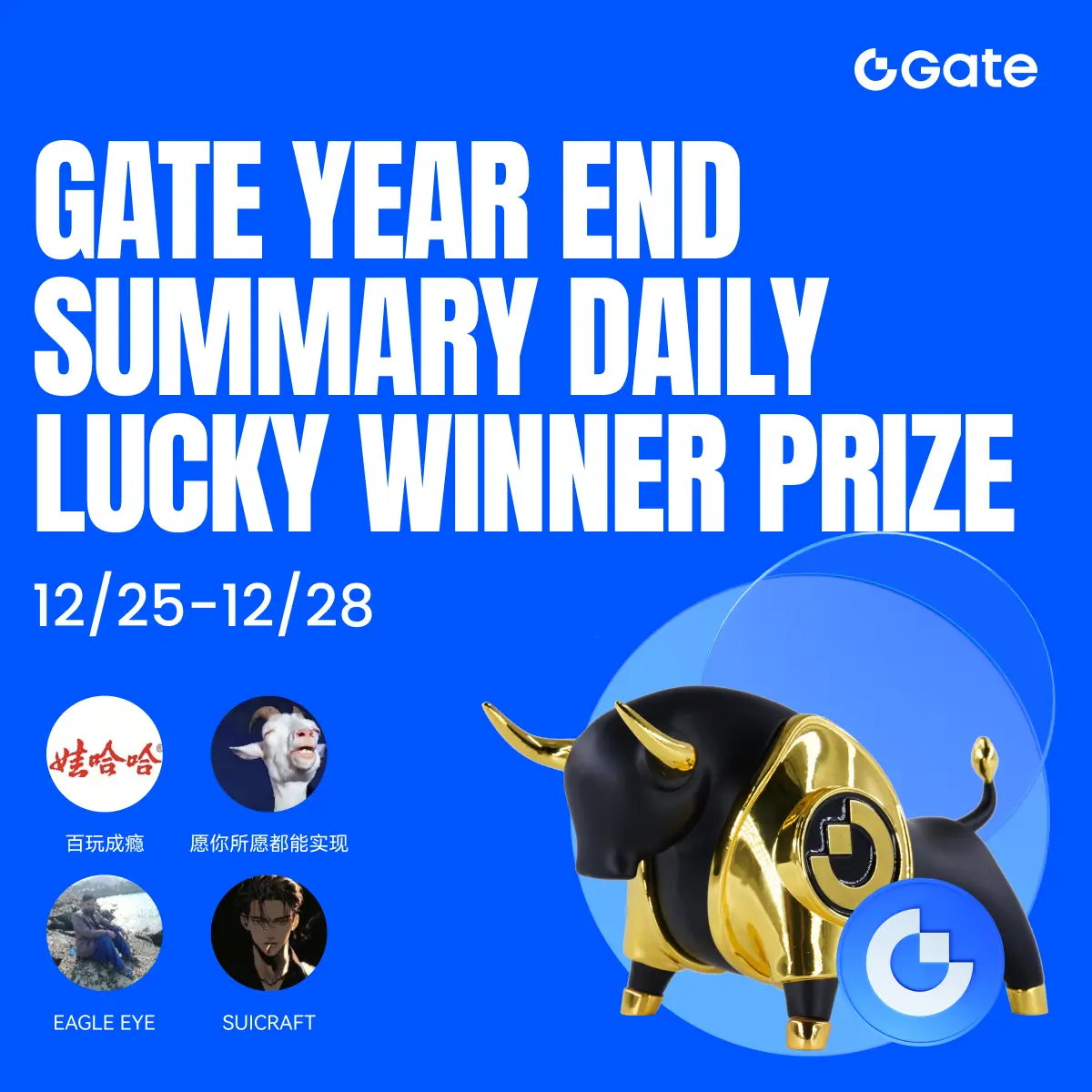

聖誕牛起來! 🐂🎉 恭喜 #2025GateYearEndSummary 每日幸運獎得主 12/25-12/28 得主:

SuiCraft、Eagle Eye、願你所願都能實現、百玩成癮

得主將獲得 $30 GT、一件品牌連帽衫,以及一個 Gate × Red Bull 隨行杯!

🧧 $30 GT 空投將在活動結束後的14個工作日內發放。

🎁 獎品將在公布得主後的30個工作日內寄出。請按照指示在 Gate 商店的「空投」部分提交您的運送資訊。

加入互動並分享您的報告,有機會贏取價值$10,000的獎品!

👇 如何參加:

⏺ 點擊查看您的年度報告:https://www.gate.com/competition/your-year-in-review-2025

⏺ 查看後,使用「分享」按鈕將其分享到社交媒體或 Gate Square

⏺ 邀請朋友點讚、留言和分享。互動越多,獲勝機率越高!

Gate 商店:https://www.gate.com/shop

活動詳情:https://www.gate.com/announcements/article/48802

SuiCraft、Eagle Eye、願你所願都能實現、百玩成癮

得主將獲得 $30 GT、一件品牌連帽衫,以及一個 Gate × Red Bull 隨行杯!

🧧 $30 GT 空投將在活動結束後的14個工作日內發放。

🎁 獎品將在公布得主後的30個工作日內寄出。請按照指示在 Gate 商店的「空投」部分提交您的運送資訊。

加入互動並分享您的報告,有機會贏取價值$10,000的獎品!

👇 如何參加:

⏺ 點擊查看您的年度報告:https://www.gate.com/competition/your-year-in-review-2025

⏺ 查看後,使用「分享」按鈕將其分享到社交媒體或 Gate Square

⏺ 邀請朋友點讚、留言和分享。互動越多,獲勝機率越高!

Gate 商店:https://www.gate.com/shop

活動詳情:https://www.gate.com/announcements/article/48802

GT0.68%

- 讚賞

- 38

- 45

- 3

- 分享

GateUser-8aa9dd50 :

:

恭喜大家!!!查看更多

如果你觉得现在大多数 AI 角色都像“健忘又情绪稳定的 NPC”,那你大概能理解 @EPHYRA_AI 想做什么。EPHYRA 不是在教 AI 怎麼表達,而是在給它一套能“長期思考”的大腦。

總結一下 EPHYRA 這輪升級,核心做了三件事👇

• 記憶不再是一次性的:對話會被整理成事件、偏好、關係進展,進入向量庫,角色下次會“翻舊帳”,關係是真正累積的

• 角色有內在狀態:信任、情緒、動機、關係階段都在後台跑,反應不是你一句我一句,而是“它現在想怎麼做”

• 實時語音鏈路:邊聽邊想邊說,延遲更低,臨場感明顯提升

主要目的就是AI角色會記得你、會變、會猶豫,甚至會因為你一句話調整態度。不是 prompt 表演,而是狀態驅動。

更有意思的是落地場景:

• 和 ChainAware 做鏈上風險識別,角色能在你操作時給出“懂上下文”的提醒

• 和 AgentBay 把角色的記憶與成長做成可確權資產

• 和 RAX 優化算力,讓角色能長期在線不崩

• 和 Drama3 探索 IPFi,讓角色不是寫出來的,而是“相處出來的”

目前真實數據也很不錯:6,000+ Beta 用戶、2,000+ 同時在線、平均互動 20 分鐘、復訪率 60%+。很多人嘴上說試試,結果開始天天回來看它有沒有記得自己。這個概念可以稱呼為叫 AI → Life。不是說 AI 像人一樣聰明,而是數字世界,第一次開始有生命

查看原文總結一下 EPHYRA 這輪升級,核心做了三件事👇

• 記憶不再是一次性的:對話會被整理成事件、偏好、關係進展,進入向量庫,角色下次會“翻舊帳”,關係是真正累積的

• 角色有內在狀態:信任、情緒、動機、關係階段都在後台跑,反應不是你一句我一句,而是“它現在想怎麼做”

• 實時語音鏈路:邊聽邊想邊說,延遲更低,臨場感明顯提升

主要目的就是AI角色會記得你、會變、會猶豫,甚至會因為你一句話調整態度。不是 prompt 表演,而是狀態驅動。

更有意思的是落地場景:

• 和 ChainAware 做鏈上風險識別,角色能在你操作時給出“懂上下文”的提醒

• 和 AgentBay 把角色的記憶與成長做成可確權資產

• 和 RAX 優化算力,讓角色能長期在線不崩

• 和 Drama3 探索 IPFi,讓角色不是寫出來的,而是“相處出來的”

目前真實數據也很不錯:6,000+ Beta 用戶、2,000+ 同時在線、平均互動 20 分鐘、復訪率 60%+。很多人嘴上說試試,結果開始天天回來看它有沒有記得自己。這個概念可以稱呼為叫 AI → Life。不是說 AI 像人一樣聰明,而是數字世界,第一次開始有生命

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

#BitcoinGoldBattle 🔥 #BitcoinGoldBattle | 傳統財富與數位力量

隨著2025年接近尾聲,市場正見證黃金與比特幣之間的明顯分歧——它們不是競爭對手,而是對不確定性提供的兩種不同答案。

🥇 黃金:避險之王

黃金創下新高不僅反映價格走勢:• 中央銀行增加黃金儲備

• 對法幣的不信任日增

• 地緣政治與經濟不確定性上升

黃金代表在壓力時期的資本保值。

₿ 比特幣:耐心資產

比特幣目前的盤整並非弱勢:• 長期持有者依然堅挺

• 流動性悄然累積

• 歷史上,比特幣往往在黃金漲勢後跟隨走動

比特幣象徵非對稱成長與未來價值的保障。

⚖️ 競爭還是共存?

聰明的資本不會只選擇一方——它會兼顧兩者:✔ 黃金追求穩定

✔ 比特幣追求上行潛力

📌 市場洞察

當恐懼達到高峰,黃金過熱時,資金常會轉向風險資產——而比特幣通常是第一個受益者。

💬 你的策略是什麼?

你是否持有:👉 黃金以求安全

👉 比特幣以求成長

👉 或是兩者的平衡投資組合?

👇 在評論中分享你的看法

#BitcoinGoldBattle #BTC #Gold

隨著2025年接近尾聲,市場正見證黃金與比特幣之間的明顯分歧——它們不是競爭對手,而是對不確定性提供的兩種不同答案。

🥇 黃金:避險之王

黃金創下新高不僅反映價格走勢:• 中央銀行增加黃金儲備

• 對法幣的不信任日增

• 地緣政治與經濟不確定性上升

黃金代表在壓力時期的資本保值。

₿ 比特幣:耐心資產

比特幣目前的盤整並非弱勢:• 長期持有者依然堅挺

• 流動性悄然累積

• 歷史上,比特幣往往在黃金漲勢後跟隨走動

比特幣象徵非對稱成長與未來價值的保障。

⚖️ 競爭還是共存?

聰明的資本不會只選擇一方——它會兼顧兩者:✔ 黃金追求穩定

✔ 比特幣追求上行潛力

📌 市場洞察

當恐懼達到高峰,黃金過熱時,資金常會轉向風險資產——而比特幣通常是第一個受益者。

💬 你的策略是什麼?

你是否持有:👉 黃金以求安全

👉 比特幣以求成長

👉 或是兩者的平衡投資組合?

👇 在評論中分享你的看法

#BitcoinGoldBattle #BTC #Gold

BTC0.79%

- 讚賞

- 8

- 21

- 1

- 分享

Crypto_Buzz_with_Alex :

:

⚡ “這裡的能量具有傳染性,愛上了加密貨幣的魅力!”查看更多

吴說獲悉,據 SoSoValue 數據,美東時間 12 月 29 日,Solana 現貨 ETF 總淨流入 293 萬美元。單日淨流入最多的 SOL 現貨 ETF 為 Fidelity SOL ETF FSOL,單日淨流入 253 萬美元,歷史總淨流入達 1.15 億美元。其次為 VanEck SOL ETF VSOL,單日淨流入為 40 萬美元。

SOL0.47%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

加載更多

加入 4000萬 人匯聚的頭部社群

⚡️ 與 4000萬 人一起參與加密貨幣熱潮討論

💬 與喜愛的頭部創作者互動

👍 查看感興趣的內容

熱門話題

查看更多4230 熱度

15.58萬 熱度

2.7萬 熱度

7.83萬 熱度

1768 熱度

熱門 Gate Fun

查看更多- 市值:$3572.41持有人數:10.00%

- 市值:$3558.62持有人數:10.00%

- 市值:$3565.51持有人數:10.00%

- 市值:$3618.23持有人數:20.04%

- 市值:$3568.96持有人數:10.00%

最新消息

查看更多置頂

Gate 2025 年終盛典投票開啟

支援你喜愛的主播和內容達人,一起沖榜年度榮譽 🚀

投票即可參與抽獎,iPhone 17 Pro Max、Gate 周邊等你拿

助力值排名 TOP 20 還有額外實物獎勵:京東 E 卡、Gate × Red Bull 雙肩包、周邊盲盒等

立即助力:https://www.gate.com/activities/community-vote-2025

了解詳情:https://www.gate.com/announcements/article/48693新版本,值得被看見! #GateAPP煥新體驗

🎁 Gate APP 更新至最新版本 v8.0.5,在廣場發帖分享你的真實使用感受,贏取 Gate 獨家聖誕禮盒和倉位體驗券

參與方式

1. 下載並更新 Gate APP 至 v8.0.5 版本

2. 發布廣場帖文,並帶上話題:#GateAPP焕新体验

3. 在帖文中分享你對新版本的真實體驗,例如:

新版本功能亮點與優化

操作流暢度與界面變化

交易或行情體驗改進

你最喜歡的一項更新

對 Gate 廣場的更新體驗

你的建議

4. 內容越真實、互動越多,獲獎機會越大

分享參考(可選)

我剛更新到 Gate v8.0.5

最讓我驚喜的功能是……

最喜歡的改進是……

總體評價: 80分,我的建議是....

📅 活動時間 :即日起 — 1月3日 23:59

活動獎勵

🏆 價值獎:Gate 聖誕禮盒 × 5

🍀 幸運獎:$50 倉位體驗券 × 10

活動規則

須更新至 v8.0.5 版本參與

內容須爲原創真實體驗

必須帶指定活動話題

禁止違規內容與刷量行爲🎄 聖誕將至,Gate 社區節日彩蛋正式上線!

聖誕樹不只在窗外,也落進了社區~

今年聖誕,我們爲您準備了一波滿滿氛圍感的互動特效,一起看看有哪些驚喜吧 🥰

✨ 聖誕彩蛋一覽

1️⃣ 廣場發帖 · 聖誕雨特效

現在在廣場發布任意帖子,即可觸發聖誕雨,瞬間點亮節日氛圍

2️⃣ 廣場評論 · 聖誕限定表情

長按點讚解鎖聖誕表情,一鍵評論上線聖誕祝福,發帖區還有限定聖誕表情等您使用

3️⃣ 熱聊發言 · 聖誕祝福雨

在社區討論中發送聖誕關鍵詞,即可觸發聖誕雨,聊天也能過節

4️⃣ 直播互動 · 聖誕彈幕雨

直播間與主播互動,發送聖誕關鍵詞,聖誕雨即刻降臨

🎁 現在就來 Gate 社區試試吧!

發帖、評論、聊天、看直播,一起在 Gate 社區,熱熱鬧鬧過聖誕 🎅✨

注:需更新 App 至最新版本(v8.0.5)體驗特效。🔥 Gate 廣場活動|#发帖赢Launchpad新币KDK 🔥

KDK|Gate Launchpad 最新一期明星代幣

以前想參與? 先質押 USDT

這次不一樣 👉 發帖就有機會直接拿 KDK!

🎁 Gate 廣場專屬福利:總獎勵 2,000 KDK 等你瓜分

🚀 Launchpad 明星項目,走勢潛力,值得期待 👀

📅 活動時間

2025/12/19 12:00 – 12/30 24:00(UTC+8)

📌 怎麼參與?

在 Gate 廣場發帖(文字、圖文、分析、觀點都行)

內容和 KDK 上線價格預測/KDK 項目看法/Gate Launchpad 機制理解相關

帖子加上任一話題:#发帖赢Launchpad新币KDK 或 #PostToWinLaunchpadKDK

🏆 獎勵設定(共 2,000 KDK)

🥇 第 1 名:400 KDK

🥈 前 5 名:200 KDK / 人(共 1,000 KDK)

🥉 前 15 名:40 KDK / 人(共 600 KDK)

📄 注意事項

內容需原創,拒絕抄襲、洗稿、灌水

獲獎者需完成 Gate 廣場身份認證

獎勵發放時間以官方公告為準

Gate 保留本次活動的最終解釋權🎨 Gate AI 創作大賽|一句話,畫出你的 2026

在 Gate 廣場,人人都可以成為圖文創作者,真正的 0 門檻。

只需一句話,就能生成一張圖片,畫出你心中的 2026。

使用 Gate 廣場 AI 創作功能發布作品,參與活動,即有機會贏取 Gate 馬年新春限定禮盒。

📅 活動時間

2025年12月17日 18:00 – 2026年1月3日 24:00(UTC+8)

🎯 參與方式

進入 Gate 廣場,點擊發帖,選擇“AI 創作”功能

輸入一句話,生成你的 2026 主題圖片

發布帖子並添加話題 #GateAI创作

🎨 創作方向

圍繞 2026、Crypto / Web3、Gate 平台元素或新年未來感 展開想像。風格與張數不限,每人可發布多篇作品參與。

🏆 獎勵設定

優秀作品獎(5名): Gate 馬年新春限定禮盒

📋 活動說明

作品需使用 Gate 廣場 AI 創作功能生成,內容需為原創。

獲獎用戶需完成 Gate 廣場 KYC 認證。

Gate 保留對活動的最終解釋權。