ราคาทองทำสถิติสูงสุดใหม่, บิทคอยน์ร่วง 50%! กริด: ทฤษฎีทองคำดิจิทัลพังทลายอย่างสิ้นเชิง

การวิจัยของ GrayScale แสดงให้เห็นว่าราคาบิทคอยน์มีความสัมพันธ์สูงกับหุ้นซอฟต์แวร์ และไม่มีความสัมพันธ์กับทองคำเลย รายงานโดย Zach Pandl ชี้ให้เห็นว่าบิทคอยน์ที่ราคาลดลงจาก 10 เดือนที่แล้วที่ 126,000 ดอลลาร์ ลดลง 50% ในขณะที่ทองคำทะลุ 5,000 ดอลลาร์ นี่สะท้อนให้เห็นว่าบิทคอยน์มีความเชื่อมโยงลึกซึ้งกับการเงินแบบดั้งเดิม ซึ่งขับเคลื่อนโดยการมีส่วนร่วมของสถาบันและกิจกรรม ETF แต่ในระยะยาวยังคงมองว่ามีศักยภาพในการเก็บมูลค่าไว้ได้

ความสัมพันธ์ระหว่างบิทคอยน์และหุ้นซอฟต์แวร์พุ่งสูงขึ้น: ตำนานทองดิจิทัลล่มสลาย

(ที่มา: GrayScale)

จากการวิจัยล่าสุดของ GrayScale คำกล่าวอ้างว่าบิทคอยน์เป็น “ทองคำดิจิทัล” กำลังเผชิญกับการทดสอบ เนื่องจากแนวโน้มราคาช่วงหลังเริ่มคล้ายกับสินทรัพย์เติบโตที่มีความเสี่ยงสูงมากขึ้น แทนที่จะเป็นสินทรัพย์ป้องกันความเสี่ยงแบบดั้งเดิม ผู้เขียนรายงาน Zach Pandl กล่าวเมื่อวันอังคารว่า แม้ GrayScale ยังคงมองว่าบิทคอยน์เป็นเครื่องมือเก็บมูลค่าระยะยาว เนื่องจากมีอุปทานคงที่และแยกตัวจากธนาคารกลาง แต่พฤติกรรมตลาดล่าสุดบ่งชี้ว่าไม่ใช่เช่นนั้น

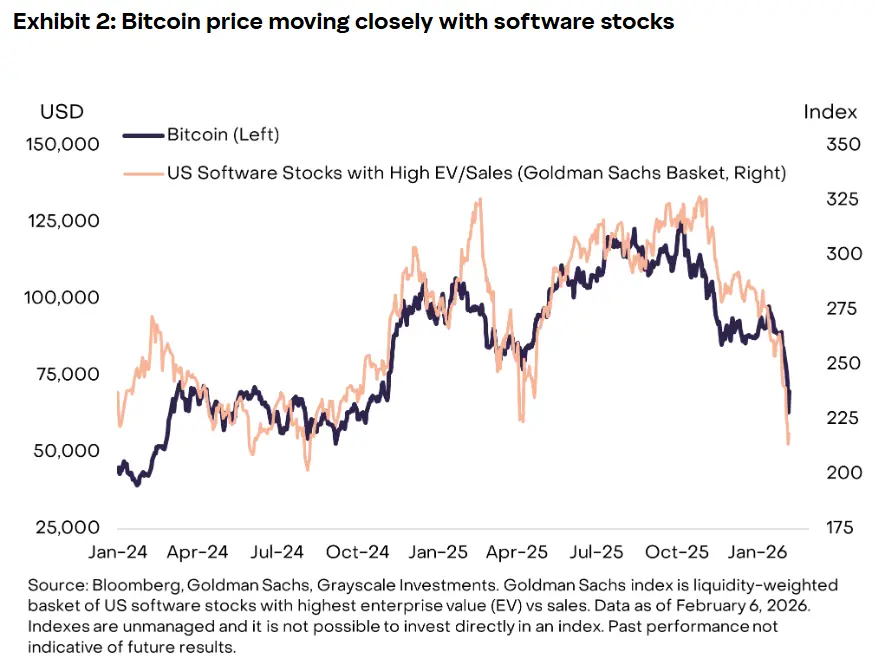

Pandl เขียนว่า “แนวโน้มราคาสั้นๆ ของบิทคอยน์ไม่ได้มีความสัมพันธ์ใกล้ชิดกับทองคำหรือโลหะมีค่าอื่นๆ” และชี้ให้เห็นว่าราคาทองและเงินทำสถิติพุ่งสูงขึ้น ในทางตรงกันข้าม การวิเคราะห์พบว่าบิทคอยน์มีความสัมพันธ์อย่างแข็งแกร่งกับหุ้นซอฟต์แวร์ โดยเฉพาะตั้งแต่ต้นปี 2024 เป็นต้นมา เนื่องจากความกังวลว่าปัญญาประดิษฐ์อาจทำให้บริการซอฟต์แวร์จำนวนมากล้าสมัย อุตสาหกรรมนี้จึงเผชิญกับแรงขายอย่างหนัก

ความสัมพันธ์นี้ไม่ได้เกิดขึ้นโดยบังเอิญ ข้อมูลของ GrayScale แสดงให้เห็นว่าการร่วงลงอย่างรุนแรงของบิทคอยน์ล่าสุดเป็นไปในแนวเดียวกับการล่มสลายของหุ้นซอฟต์แวร์ตั้งแต่ต้นปี 2026 เมื่อ Salesforce, Adobe, Oracle และบริษัทยักษ์ใหญ่ด้านซอฟต์แวร์อื่นๆ ถูกเทขายเนื่องจากความหวาดกลัว AI ขณะเดียวกัน เมื่อหุ้นเทคโนโลยีปรับตัวลงจากคำพูดของธนาคารกลางสหรัฐที่เข้มงวด บิทคอยน์ก็ร่วงลงเช่นกัน การเคลื่อนไหวพร้อมกันนี้ในเชิงสถิติแสดงให้เห็นว่ามีค่าสหสัมพันธ์สูง ซึ่งหมายความว่าราคาทั้งสองมีการเคลื่อนไหวที่เชื่อมโยงกันอย่างใกล้ชิด

รายงานระบุว่าความอ่อนไหวของบิทคอยน์ต่อหุ้นและสินทรัพย์เติบโตที่เพิ่มขึ้นสะท้อนให้เห็นถึงการเชื่อมโยงลึกซึ้งกับตลาดการเงินแบบดั้งเดิม ซึ่งเป็นผลมาจากการมีส่วนร่วมของสถาบัน การดำเนินกิจกรรม ETF และความเปลี่ยนแปลงในอารมณ์ความเสี่ยงทางเศรษฐกิจมหภาค การเปิดตัว ETF บิทคอยน์ในตลาดสดเป็นจุดเปลี่ยนสำคัญของการเชื่อมโยงนี้ เมื่อกองทุนบำนาญ, สำนักงานครอบครัว และบริษัทบริหารสินทรัพย์ลงทุนในบิทคอยน์ผ่าน ETF ซึ่งมักมองว่ามันเป็นสินทรัพย์เสี่ยงในพอร์ตการลงทุน ซึ่งอยู่ในระดับเดียวกับหุ้นเทคโนโลยี

เมื่อเกิดความเสี่ยงเชิงระบบในตลาด สถาบันเหล่านี้จะลดความเสี่ยงในสินทรัพย์ทุกประเภทพร้อมกัน รวมถึงหุ้นเทคโนโลยีและบิทคอยน์ กลยุทธ์การจัดการความเสี่ยงแบบ “ตัดสินใจเดียว” นี้ ทำให้พฤติกรรมราคาของบิทคอยน์เริ่มคล้ายกับหุ้นเทคโนโลยีที่มี Beta สูง แทนที่จะเป็นสินทรัพย์ทางเลือกที่แยกตัวออกจากระบบการเงิน Beta เป็นตัวชี้วัดความผันผวนของสินทรัพย์เมื่อเทียบกับตลาดโดยรวม สินทรัพย์ที่มี Beta สูงจะมีการขึ้นลงที่รุนแรงกว่าตลาดโดยรวม ปัจจุบัน บิทคอยน์มี Beta อยู่ประมาณ 2-3 ซึ่งหมายความว่าความผันผวนของมันมากกว่าตลาด 2-3 เท่า

สามเหตุผลหลักที่ความสัมพันธ์ระหว่างบิทคอยน์และหุ้นซอฟต์แวร์เพิ่มขึ้น

การลงทุนของสถาบันเป็นผู้นำ: สถาบันที่เข้ามาลงทุนผ่าน ETF มองว่าบิทคอยน์เป็นสินทรัพย์เสี่ยง จัดสรรร่วมกับหุ้นเทคโนโลยีและลดสัดส่วนในพอร์ต

เรื่องราวด้านมหภาคซ้อนทับกัน: ทั้งสองถูกมองว่าเป็น “เทคโนโลยีแห่งอนาคต” ที่ได้รับผลกระทบจากอารมณ์ความเสี่ยงทางเศรษฐกิจเดียวกัน

สินทรัพย์ที่ขับเคลื่อนด้วยสภาพคล่อง: หุ้นซอฟต์แวร์และบิทคอยน์ต่างก็ไวต่อสภาพคล่องทั่วโลกสูง ไม่ใช่ขับเคลื่อนด้วยพื้นฐานทางเศรษฐกิจ

การสร้างความสัมพันธ์นี้เปลี่ยนตำแหน่งของบิทคอยน์ในตลาดอย่างรุนแรง มันไม่ใช่การลงทุนทางเลือกที่มีความสัมพันธ์ต่ำกับระบบการเงินแบบดั้งเดิมอีกต่อไป แต่กลายเป็นส่วนหนึ่งของพอร์ตเทคโนโลยี ซึ่งส่งผลต่อผู้ถือระยะยาว: ในช่วงขาขึ้น บิทคอยน์อาจเคลื่อนไหวตามหุ้นเทคโนโลยี แต่ในช่วงขาลงก็อาจร่วงลงตามกัน ทำให้สูญเสียความสามารถในการกระจายความเสี่ยงของพอร์ต

ทองคำทำสถิติสูงสุด vs บิทคอยน์ร่วง 50%: การทดสอบสุดท้ายของการป้องกันความเสี่ยง

(ที่มา: GrayScale)

การเปลี่ยนแปลงนี้เกิดขึ้นในช่วงที่ราคาบิทคอยน์ลดลงจากจุดสูงสุดกว่า 126,000 ดอลลาร์ในเดือนตุลาคม ลดลงประมาณ 50% การลดลงแบ่งเป็นหลายช่วง เริ่มตั้งแต่เหตุการณ์เคลียร์ล้างประวัติศาสตร์ในเดือนตุลาคม 2025 ตามด้วยการขายอีกครั้งในปลายเดือนพฤศจิกายนและปลายเดือนมกราคม 2026 GrayScale วิเคราะห์ว่า สัปดาห์ที่ผ่านมา “แรงเทขายของผู้ขายในสหรัฐฯ มีแรงจูงใจอย่างแรงกล้า” โดยอ้างอิงข้อมูลส่วนลดราคาบน Coinbase อย่างต่อเนื่อง

ตรงกันข้ามกับการร่วงของบิทคอยน์ คือผลตอบแทนของทองคำและเงินที่ทำสถิติพุ่งสูงขึ้น Pandl เขียนว่า ราคาทองและเงินพุ่งสูงสุดในประวัติศาสตร์ โดยทองคำทะลุ 5,000 ดอลลาร์ต่อออนซ์ในเดือนมกราคม ซึ่งสูงกว่าช่วงต้นปีที่ 3,700 ดอลลาร์ มากกว่า 35% เงินก็พุ่งขึ้นเป็น 100 ดอลลาร์ต่อออนซ์ จากช่วงต้นปีที่ 30 ดอลลาร์ เพิ่มขึ้นกว่า 230% การเคลื่อนไหวนี้สะท้อนลักษณะของสินทรัพย์ป้องกันความเสี่ยงอย่างสมบูรณ์แบบ: ในช่วงเวลาที่ตลาดเกิดความหวาดกลัว นักลงทุนจะเทขายหุ้นและคริปโต แล้วหันไปซื้อทองคำ

ในช่วงเวลาเดียวกัน ผลตอบแทนของบิทคอยน์กลับตรงกันข้ามอย่างสิ้นเชิง เมื่อประธานาธิบดีทรัมป์ประกาศเก็บภาษีศุลกากรจีน 100% ซึ่งสร้างความหวาดกลัวในตลาดโลก นักลงทุนเทขายหุ้นและคริปโต แล้วหันไปซื้อทองคำ แต่บิทคอยน์ไม่ได้ทำหน้าที่เป็นสินทรัพย์ป้องกันความเสี่ยง กลับกลายเป็นหนึ่งในสินทรัพย์ที่ถูกเทขายในช่วงนั้น รูปแบบนี้เคยเกิดขึ้นในเดือนมีนาคม 2020 ช่วงเริ่มต้นของโรคระบาด และในปี 2022 ระหว่างรอบการขึ้นดอกเบี้ยของธนาคารกลางสหรัฐ ซึ่งแสดงให้เห็นว่านี่ไม่ใช่เหตุการณ์เฉพาะเจาะจง แต่เป็นลักษณะจริงของตลาดบิทคอยน์

แผนภูมิของ GrayScale ชัดเจนว่าการร่วงลงของบิทคอยน์ล่าสุดเป็นไปในแนวเดียวกับการล่มสลายของหุ้นซอฟต์แวร์ตั้งแต่ต้นปี 2026 เมื่อดัชนี IGV (iShares Expanded Tech Software ETF) ร่วงลง บิทคอยน์ก็ร่วงตามเกือบในแนวเดียวกันและในระดับเดียวกัน ความสัมพันธ์นี้ในเชิงสถิติเป็นอย่างมาก ค่าสหสัมพันธ์อาจเกิน 0.8 (เต็มที่คือ 1)

Pandl สรุปว่า “แนวโน้มราคาสั้นๆ ของบิทคอยน์ไม่ได้มีความสัมพันธ์ใกล้ชิดกับทองคำหรือโลหะมีค่าอื่นๆ” คำสังเกตนี้พลิกความเชื่อเรื่องทองดิจิทัล หากบิทคอยน์เป็นทองคำดิจิทัลจริง ควรมีความสัมพันธ์สูงกับทองคำจริง ในช่วงที่ความต้องการป้องกันความเสี่ยงเพิ่มขึ้น แต่ข้อมูลแสดงให้เห็นว่าความสัมพันธ์ระหว่างสองสิ่งนี้ใกล้เป็นศูนย์ หรือบางช่วงเป็นลบด้วยซ้ำ

การป้องกันระยะยาวของ GrayScale: พัฒนาขึ้น ไม่ล้มเหลว

GrayScale เชื่อว่าการที่บิทคอยน์ไม่สามารถเป็นสินทรัพย์ป้องกันความเสี่ยงในช่วงนี้ ไม่ใช่ความล้มเหลว แต่เป็นส่วนหนึ่งของการพัฒนาของมัน Pandl ระบุว่า การคาดหวังให้บิทคอยน์ทดแทนทองคำในฐานะสินทรัพย์เงินตราในระยะสั้นเป็นเรื่องไม่สมจริง เขาเขียนว่า “ทองคำใช้เป็นเงินตรามานานหลายพันปี จนกระทั่งในต้นทศวรรษ 1970 มันก็ยังเป็นเสาหลักของระบบเงินตราระหว่างประเทศ”

กลยุทธ์การป้องกันนี้พยายามวางตำแหน่งให้บิทคอยน์เป็น “มูลค่าการเก็บสะสมที่เติบโต” มากกว่าจะเป็น “สินทรัพย์ป้องกันความเสี่ยงที่สมบูรณ์แบบ” ซึ่งเป็นกระบวนการพัฒนาตามธรรมชาติของมัน ทฤษฎีของ GrayScale คือ หลังจากผ่านไปหลายพันปี ทองคำจึงได้รับการยอมรับในฐานะสินทรัพย์ป้องกันความเสี่ยง ขณะที่บิทคอยน์เพิ่งมีอายุ 16 ปี การแสดงออกในลักษณะนี้เป็นเรื่องปกติของการพัฒนา เมื่อเวลาผ่านไปและตลาดเติบโตขึ้น บิทคอยน์อาจค่อยๆ ได้รับคุณสมบัติเป็นสินทรัพย์ป้องกันความเสี่ยง

Pandl ระบุว่า แม้บิทคอยน์ยังไม่ได้รับการยอมรับในฐานะเงินตราเทียบเท่า แต่เมื่อเศรษฐกิจโลกเข้าสู่ยุคดิจิทัลมากขึ้น ด้วย AI, ตัวแทนอิสระ และตลาดการเงินที่เป็นโทเคน บิทคอยน์อาจค่อยๆ พัฒนาขึ้นในทิศทางนี้ กลยุทธ์นี้พยายามเชื่อมโยงบิทคอยน์กับอนาคตของเศรษฐกิจดิจิทัล แทนที่จะเปรียบเทียบกับทองคำในอดีต

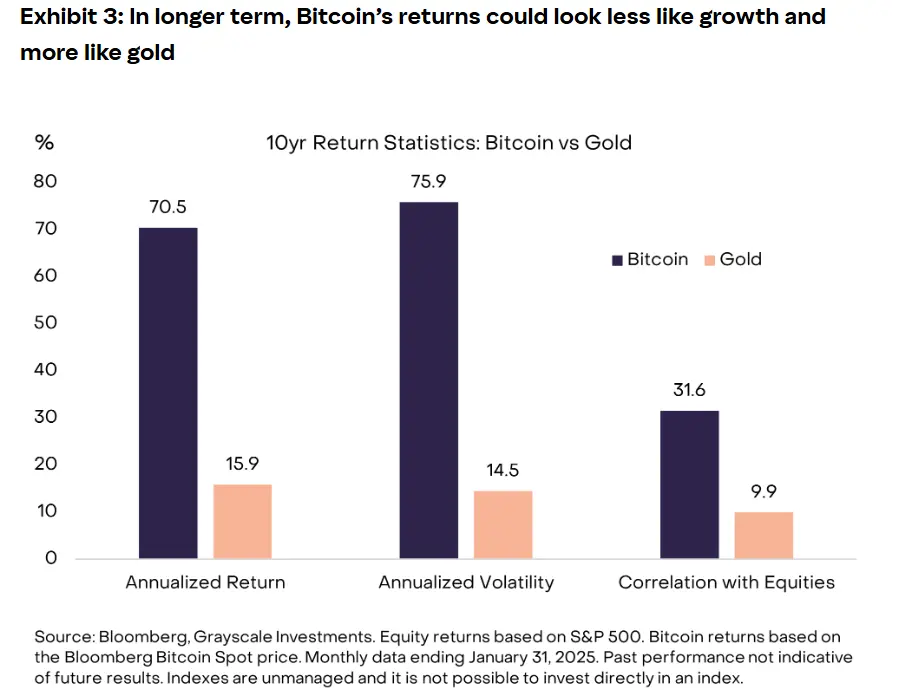

แผนภูมิของ GrayScale แสดงให้เห็นว่า แม้ในช่วงที่ผ่านมา บิทคอยน์ทำผลตอบแทนเฉลี่ยรายปีสูงกว่าทองคำอย่างมาก โดยตั้งแต่ปี 2015 ถึง 2025 ผลตอบแทนเฉลี่ยรายปีของบิทคอยน์อยู่ที่ประมาณ 230% ขณะที่ทองคำเพียง 8% ความแตกต่างของผลตอบแทนนี้สนับสนุนแนวคิดว่าเป็น “สินทรัพย์เติบโต” มากกว่าจะเป็น “สินทรัพย์ป้องกันความเสี่ยง” ซึ่งนักลงทุนซื้อบิทคอยน์เพื่อเพิ่มมูลค่าทรัพย์สิน ไม่ใช่เพื่อรักษามูลค่าในวิกฤติ

ในระยะสั้น การฟื้นตัวของบิทคอยน์อาจขึ้นอยู่กับการไหลเข้าของเงินทุนใหม่ ไม่ว่าจะเป็นจากการไหลเข้า ETF หรือการกลับมาของนักลงทุนรายย่อย ซึ่งบริษัท Market Maker อย่าง Wintermute ระบุว่า ช่วงนี้นักลงทุนรายย่อยเน้นลงทุนในหุ้น AI และหุ้นเติบโตเป็นหลัก ซึ่งจำกัดความต้องการในสินทรัพย์ดิจิทัล ข้อสังเกตนี้ยืนยันความสัมพันธ์ของบิทคอยน์กับสินทรัพย์เติบโต เมื่อเงินลงทุนของนักลงทุนรายย่อยในหุ้น AI และบิทคอยน์มีจำกัด พวกเขามักเลือกหุ้น AI เพราะภาพรวมและโมเดลทำกำไรชัดเจนกว่า

จากมุมมองกลยุทธ์การลงทุน การวิจัยของ GrayScale ช่วยปรับกรอบการมองตำแหน่งของบิทคอยน์ใหม่ นักลงทุนควรมองว่าบิทคอยน์เป็นส่วนหนึ่งของการลงทุนในกลุ่มเติบโต ไม่ใช่การป้องกันความเสี่ยง ซึ่งหมายความว่าสัดส่วนที่เหมาะสมของบิทคอยน์ในพอร์ตควรเทียบเท่ากับหุ้นเทคโนโลยี ไม่ใช่ทองคำ ในด้านการบริหารความเสี่ยง การถือบิทคอยน์ไม่สามารถช่วยลดความเสี่ยงจากการร่วงของตลาดหุ้นได้ และอาจเพิ่มความผันผวนโดยรวมของพอร์ตด้วย

btc.bar.articles

แลร์รี ฟิงค์ เตือนหนี้สินของสหรัฐอาจเป็นอันตรายต่อดอลลาร์

Tom Lee:หาก Ethereum แตะที่ 1890 ดอลลาร์อีกครั้ง จะสร้างฐานที่สมบูรณ์แบบ

สินค้าที่เป็นโทเค็นทำลายสถิติ 6 หมื่นล้านดอลลาร์! กระแสการนำทองคำขึ้นบล็อกเชียวนำหน้าหุ้นและกองทุน RWA

เงินทุนไหลเข้า ETF บิทคอยน์ชะลอตัวลง สาเหตุหลักคือการแคบลงของเบรคเอเวอร์เรจ

ภาพรวมก่อนหน้านี้ของ Non-Farm: เดือนมกราคมอาจ "ผิดหวัง" เพิ่มเพียง 70,000 คนเท่านั้น ค่าจ้างชะลอตัวกระตุ้นความคาดหวังลดดอกเบี้ย

แบล็กแรค IBIT ออปชัน 7.33 ล้านสัญญา เกินกว่าทองคำ! Bitcoin ดึงดูดเงินได้เหนือกว่าการป้องกันความเสี่ยงแบบดั้งเดิม